Национальный фонд Казахстана в последние несколько недель стал одним из главных ньюсмейкеров страны. Новости связаны, конечно, с заморозкой казахстанских активов за рубежом на более чем 22 млрд долларов. И хотя ограничение голландский суд всё же снял, тема фонда актуальна всегда.

В последние годы он часто появлялся в новостях то в связи с новыми поправками в бюджет, то в связи с пугающими прогнозами о его скором истощении. Informburo.kz рассказывает, почему Нацфонд так важен для экономики, откуда в него поступают деньги и на что их тратят чиновники.

Что такое Нацфонд и зачем он нужен?

Главная цель Национального фонда – формировать накопления для будущих поколений казахстанцев и ограничивать влияние ситуации на мировых сырьевых рынках на экономику страны. По этой причине фонд часто называют мягкой подушкой Казахстана.

"Целевые и гарантированные трансферты из Национального фонда в последние годы формируют около 50% доходной части республиканского бюджета. Соответственно, очень многие программы развития, которые мы реализуем, были бы невозможны без этих трансфертов. Поэтому Нацфонд играет системообразующую роль", – говорит экономист Рахим Ошакбаев.

К 24 января 2018 года, по данным Министерства финансов страны, в фонде было около 58,3 млрд долларов. В декабре 2017-го, по оценкам Национального банка, эта сумма составляла 57,7 млрд.

Фонд был создан Указом Президента Казахстана в 2000 году, и к его концу были накоплены первые средства – 1,24 млрд долларов. Впоследствии объёмы только нарастали и достигли пика в августе 2014-го. Тогда в Нацфонде было 77,2 млрд долларов. Однако дальше суммы стали снижаться. Эту тенденцию хорошо видно на графике.

Активы Нацфонда делятся на два портфеля – стабилизационный и сберегательный. Стабилизационная функция обеспечивает ежегодные гарантированные и целевые трансферты в республиканский бюджет. Через последние финансируют антикризисные программы, не окупаемые социально значимые проекты национального масштаба и важные инфраструктурные проекты. Максимальный размер этой части Нацфонда ограничен суммой 10 млрд долларов.

Этот портфель имеет большое значение для страны. К примеру, в 2018 году гарантированный трансферт в 2,6 трлн тенге превышает расходы Правительства на здравоохранение, образование, оборону и обеспечение общественного порядка вместе взятые.

Сберегательная часть должна приносить доходы в долгосрочной перспективе, и поэтому не имеет ограничений по объёму. Здесь активы диверсифицированы: 60% средств должны держаться в облигациях, 35% – в акциях и до 5% – в альтернативных инструментах. Переход на такую модель инвестиций начали в 2017 году и планируют завершить в течение 3-5 лет.

Доверительное управление активами Нацфонда осуществляет Национальный банк. Координирует деятельность специальный совет, который возглавляет Президент Казахстана. Также в него входят премьер-министр, председатели Мажилиса и Сената (оба по согласованию), руководитель Администрации Президента, председатели Нацбанка и Счётного комитета, министры финансов и национальной экономики.

Откуда деньги в копилке

Средства в Нацфонд поступают из нескольких источников:

- налоги от организаций нефтяного сектора (за исключением выплат в местные бюджеты): корпоративный подоходный налог, налог на добычу полезных ископаемых, бонусы, рентный налог на экспорт, налог на сверхприбыль, доля по разделу продукции и дополнительный платёж недропользователей по контракту о разделе продукции;

- другие поступления от операций в нефтяном секторе, в том числе за нарушения условий нефтяных контрактов;

- приватизация республиканской собственности и активов национальных холдингов и компаний;

- продажа земельных участков сельхозназначения;

- инвестиционные доходы от управления Нацфондом;

- иные поступления и доходы, не запрещённые законодательством Казахстана.

В первые годы своего существования – до 2007 года – Нацфонд только накапливал средства.

Как видно на графике, объёмы поступлений стабильно росли. Основная причина – рост цен на нефть в 2007-2008 и 2010-2014 годах. В этот период прибыли нефтяных компаний заметно выросли. Увеличившиеся следом платежи и составили базу для быстрого наращивания Нацфонда.

В отчётах о поступлениях и использовании фонда, размещённых на сайте Министерства финансов РК, есть расхождения. Данные по доходности за 2009 год разнятся в версиях на казахском и русском языках: в первом варианте поступления составляют 2 339 499 532 000 тенге, а во втором – 2 297 417 901 000. В варианте на казахском языке выше такие показатели, как "инвестиционные доходы" и "иные поступления и доходы". Всего разница – более 42 млрд тенге.

Пик доходов в 11,8 трлн тенге пришёлся на 2015 год, когда одни лишь "инвестиционные доходы" составили более 10 трлн тенге. Здесь сыграл свою роль пересчёт валютных активов в тенге. Тогда, напомним, Казахстан перешёл к плавающему курсу национальной валюты. И если в январе 2015-го за один доллар давали чуть более 180 тенге, то к концу года – уже 339. В 2016-м убыток по инвестдоходам составил 155 млрд тенге. Данных по 2017 году пока нет.

По мнению главного научного сотрудника Казахстанского института стратегических исследований Вячеслава Додонова, эффективность инвестиций Нацфонда нельзя оценивать однозначно. При рассмотрении этого вопроса нужно учитывать специфику самого фонда.

"Она проявляется в том, что приоритетом инвестиционной деятельности фонда является сохранность, а не доходность вложений. Это обусловливает крайне консервативную стратегию инвестиций преимущественно в наиболее надёжные финансовые инструменты. Главным образом, это гособлигации развитых стран с максимальными рейтингами – на такие инструменты приходится около 75% вложений. Но они отличаются минимальной доходностью", – отмечает эксперт.

Абсолютная доходность инвестиций остаётся низкой – в 2016 году она составила 0,84% в долларовом эквиваленте. А из-за кризисных явлений в 2014 и 2015 годах она была и вовсе отрицательной – 1,2 и 2,4% с "минусом", соответственно.

Другая сторона вопроса о доходности кроется в структуре фонда. По словам Вячеслава Додонова, средства из стабпортфеля вкладывают в высоколиквидные инструменты, чтобы их можно было быстро использовать при необходимости. Поэтому именно ликвидность, а не доходность является главным критерием для вложений. В 2016 году эта часть активов принесла доход 0,58% в долларах. В то же время у сберегательного портфеля этот показатель достиг 1,075%.

"Эти показатели низки в абсолютном выражении, но и эффективность управления средствами Нацфонда оценивается не по абсолютным размерам, а в сравнении с так называемыми эталонными портфелями, которые составлены из бумаг такого же класса. Иногда доходность вложений фонда выше таких ориентиров, иногда ниже, но примерно им соответствует. Постоянно ставится вопрос о том, насколько верен низкий уровень доходности вложений. Близкая к нулю, а иногда уходящая ниже нуля доходность вряд ли может быть признана удовлетворительной", – добавил эксперт КИСИ.

Чтобы нарастить доходы, в 2017 годы изменились правила проведения инвестиционных операций с активами Нацфонда. По словам Додонова, теперь структура портфеля будет постоянно меняться – доля менее доходных инструментов уменьшится, а доля акций и альтернативных инструментов вырастет. Наиболее заметно может вырасти доля облигаций развивающихся стран. Здесь возникает кадровый вопрос: работа с высокорисковыми финансовыми инструментами требует более высокой квалификации управляющих.

"И не исключено, что рост доли таких инструментов при постоянной турбулентности финансовых рынков приведёт не к росту доходности активов Нацфонда, а к её падению вплоть до отрицательных значений", – отметил Вячеслав Додонов.

Нацфонд как панацея

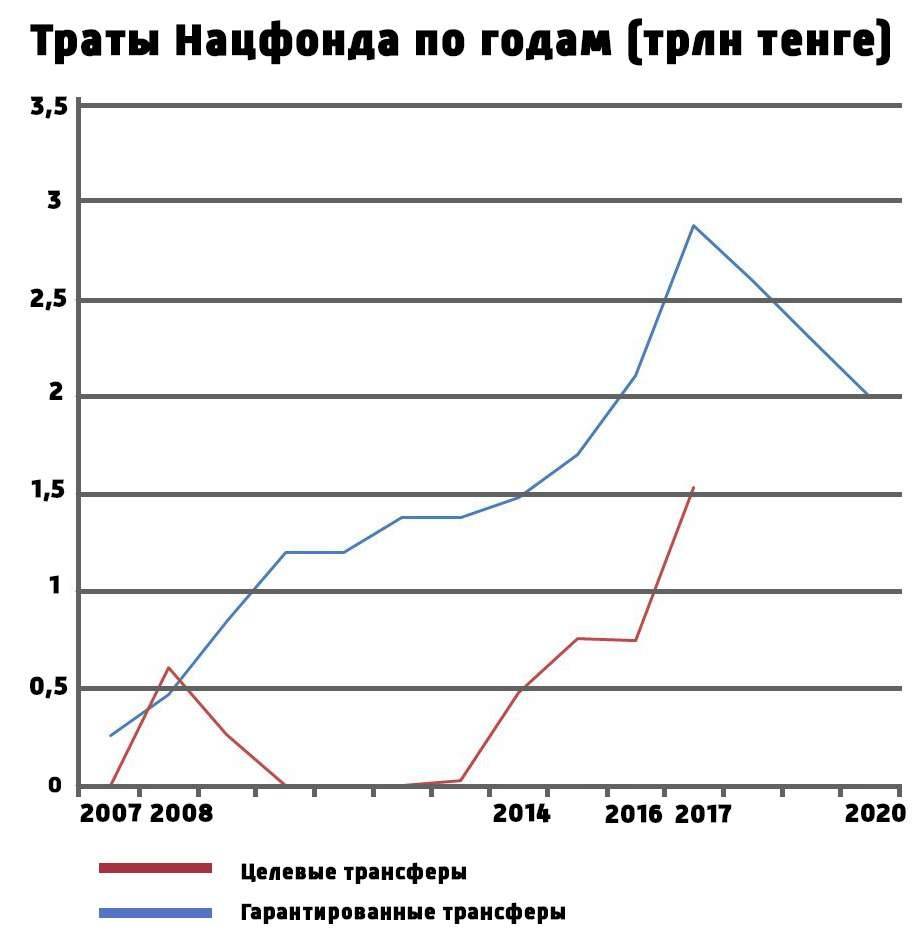

Самая интересная часть в истории про Нацфонд заключена в тратах. Основные инструменты для перевода денег из него в бюджет – гарантированный и целевой трансферты. Начиная с 2007 года, они только росли в объёмах.

Пик изъятий пришёлся на 2017 год. Тогда трансферты суммарно составили 4,4 трлн тенге, или почти 46% всех доходов бюджета. Нурсултан Назарбаев неоднократно давал указания по снижению изъятий из Нацфонда. В конце 2017-го глава государства подписал закон, по которому гарантированные трансферты должны снизиться до 2 трлн тенге к 2020 году.

Начиная с 2007-го, гарантированные переводы в отличие от целевых поступают регулярно. Их объёмы и назначение разнились и зависели от текущей ситуации в экономике. Решение о выделении и назначении таких трансфертов может принять только Президент страны.

"Основные пути трат Нацфонда – гарантированные трансферты в республиканский бюджет. Второе направление – это целевые трансферты, когда Президент определяет, что необходимо финансировать какие-либо программы, допустим, программу развития малого бизнеса или спасение банков. Целевые трансферты не ограничены и нигде точно не прописано, на что их можно использовать. Они являются наименее регулируемой частью Нацфонда", – отметил в беседе с корреспондентом Informburo.kz директор Национального бюро экономических исследований Касымхан Каппаров.

По его словам, целевые трансферты чаще всего направляют на "тушение пожаров". И от этого возникает риск того, что Правительство по мере наступления кризисных явлений вместо проведения структурных реформ будет брать деньги из Нацфонда.

"Почему это плохо? Потому что у Правительства на любой кризисный вопрос всегда один ответ: выделить деньги и закрыть проблему. Не решить её, а просто отсрочить. То, что мы наблюдаем с 2008 года в банковском секторе, – это прямой результат того, что у нас есть Нацфонд. Если бы его не было, государству пришлось бы обанкротить банк "БТА" вместо того, чтобы накачивать его деньгами. Но так как это сделали, затем его пришлось выкупать Казкому, дополнительно выделили деньги на стабилизацию портфеля плохих кредитов. Это не помогло, и уже Народному банку пришлось его выкупать", – добавил Каппаров.

Отсюда выходит первое направление трат Национального фонда – спасение казахстанских банков от банкротства. Первым был БТА. В 2008 году Правительство через фонд национального благосостояния "Самрук-Казына" выкупило 75,1% этого финансового института. Затем в 2009-2010 годах была проведена реструктуризация задолженности.

В феврале 2014 года Казкоммерцбанк и бизнесмен Кенес Ракишев купили по 46,5% долей в БТА. Все проблемные кредиты выкупил Казком, но тремя годами позднее помощь уже понадобилась ему самому. Спасало его Правительство – траншем в 400 млрд тенге в декабре 2016 года и ещё 200 млрд – в феврале 2017-го.

В итоге, чтобы избавить этот банк от "токсичных кредитов", Кабмин выделил 2,4 трлн тенге через Фонд проблемных кредитов. Халык банк купил пакеты акций Казкома у Кенеса Ракишева и фонда "Самрук-Казына" по 1 тенге за каждый.

Для оказания помощи БТА и Казкому из Национального фонда выделяли значительные средства – на первоначальном этапе через "Самрук-Казына", а затем через Фонд проблемных кредитов. К примеру, в республиканском бюджете на 2017-й значилось целевое перечисление в ФПК на 2,1 трлн тенге.

Нацкомпании тоже используют Нацфонд

Ещё одно направление трат Нацфонда – выкуп облигаций и увеличение уставного капитала национальных холдингов "Самрук-Казына", "Байтерек" и "КазАгро".

В 2008 году фонду национального благосостояния "Самрук-Казына" трансфертом перевели 607,5 млрд тенге. Средства пошли на реализацию мер по обеспечению конкурентоспособности и устойчивого развития национальной экономики.

В финансовой отчётности фонда за 2009 год говорится, что Нацфонд купил облигации "Самрук" на 480 млрд тенге. Эти деньги пошли на развитие и поддержку жилищного сектора и финансирование малого и среднего бизнеса в рамках Плана стабилизации. Во второй половине года выпустили долговые бумаги ещё на 149,9 млрд тенге для выкупа 50%-ных долей в ТОО "Экибастузская ГРЭС-1" и ТОО "Богатырь Аксесс Комир".

Всего с 2010 по 2013 год Нацфонд купил облигации "Самрук-Казына" на 548 млрд тенге. В январе 2014 года для выкупа оставшейся части "ГРЭС-1" и ТОО "Казгидротехэнерго" "Самрук" разместил купонные облигации на 300 млрд тенге, которые выкупил Национальный банк за счёт Нацфонда. Аналогичную операцию провели в 2015-м на сумму в 751,6 млрд тенге.

31 марта 2016 года "Самрук-Казына" заключил договор займа со своей "дочкой" – Фондом недвижимости – на 29 млрд тенге для финансирования строительства административно-жилого комплекса "Зелёный квартал". 27 мая был ещё один заём на 97 млрд тенге для строительства коммерческого жилья по программе "Нұрлы жол". Все операции профинансировали за счёт Нацфонда. В отчётности за девять месяцев 2017 год данных о привлечении средств пока нет.

Холдинг "Байтерек" в 2014-м выдал казахстанским банкам второго уровня кредиты на сумму 234,5 млрд тенге для финансирования отечественного бизнеса. Кредиты выдавали в основном на двадцать лет, срок их погашения наступает в 2034 году. Займы финансировались через выпуск облигаций, которые выкупил Национальный банк из средств Нацфонда.

В 2015 году холдинг выпустил серию облигаций на 588,6 млрд, которые приобрёл Нацбанк. Деньги пошли на финансирование производителей автомобилей и железнодорожных вагонов, строительство арендного жилья и объектов на территории ЭКСПО-2017, а также на индустриализацию и поддержку бизнеса. Годом позднее были выкуплены долговые бумаги на эти же цели, но уже на 843 млрд тенге.

"КазАгро", по сравнению с предыдущими холдингами, "брал" деньги из Нацфонда заметно меньше. Лишь в 2009 году на выкуп облигаций выделили 120 млрд тенге для поддержки и развития агропромышленного комплекса. Что интересно, срок погашения долговых бумаг изначально был запланирован на 2023 год, но затем его перенесли на 2041-й.

Главный научный сотрудник КИСИ Вячеслав Додонов отмечает, что Национальный фонд стал большим источником финансов для квазигосударственного сектора Казахстана.

"В 2016 году в состав инвестиционного портфеля Нацфонда входили облигации "Самрук-Казына", "КазАгро" и "Байтерека" на сумму, эквивалентную 2,6 млрд долларов, что соответствовало 4% всего портфеля. Это достаточно существенный объём инвестиций, который, конечно, представляет собой значимый источник финансирования", – отметил собеседник Informburo.kz.

К слову, в 2009 году за счёт целевого трансферта на 261,5 млрд тенге Кабмин начал проводить программу обеспечения занятости казахстанцев. А в 2013-м целевой перевод был и вовсе незначительным – 25,5 млрд выделили на строительство автодорог Астана – Алматы и Астана – Павлодар.

Значительную часть госпрограммы инфраструктурного развития "Нұрлы жол" реализуют за счёт Национального фонда. В 2015 году на эти цели выделили 770,1 млрд, а в 2016-м – 839,9 млрд.

Счётный комитет и нарушения

Выделение больших денежных сумм не обходилось без нарушений. В 2013 году Счётный комитет проверил "Самрук-Казына" на предмет того, как использовались средства Национального фонда. Проверяющие обнаружили отдельные нарушения действующего законодательства и недостатки, которые отрицательно повлияли на эффективность использования средств.

К примеру, АО "Казгеология" не приобрело оборудование стоимостью 5 млрд тенге. Из-за этого неосвоение составило 99,8%. А эксплуатация первого пускового комплекса железнодорожной линии "Станция Шар – Усть-Каменогорск" стоимостью 19,6 млрд с декабря 2008 по август 2013 года велась без акта госприёмки.

В 2016 году проблемы выявили и у одной из дочерних компаний "КазАгро" – "КазАгроФинанс". 16 проектов, которые "дочка" прокредитовала, не были завершены либо не работали на проектную мощность. При этом на счетах компании находились 10,9 млрд Нацфонда.

В том же году Счётный комитет выявил проблемы при реализации программы "Дорожная карта бизнеса – 2020". В частности, Министерство национальной экономики не достигло целевого индикатора по увеличению доли обрабатывающей промышленности в ВВП до 12,5%.

Также отсутствие ответственности министерства и координаторов в регионах привело к перечислению средств бюджета и Нацфонда в фонд поддержки предпринимательства "Даму" без учёта потребности в них. В итоге к 1 январю 2016 года в «Даму» накопились свободные остатки на 16 млрд тенге.

Нарушения нашли и у другого получателя денег из Нацфонда – "Байтерека". В холдинге не было расчётов по необходимости средств Нацфонда для реализации программ "Нұрлы жол" и развития регионов до 2020 года. Судьбу денег, которые уходили дочерним компаниям, не контролировали.

В 2014-2015 годах на счетах компании "Байтерек девелопмент" по 10-23 месяца без дела лежали 31,1 млрд тенге. На эти средства должны были строить объекты на территории ЭКСПО-2017. В итоге Счётный комитет выявил в "Байтереке" финансовые нарушения на 32,8 млрд тенге.

Большие затраты ведут к истощению

Хотя трансферты из Национального фонда начали поступать ещё в 2008 году, лишь в 2015-м "мягкая подушка" страны начала уменьшаться. Тогда она сократилась до 63,4 млрд долларов. На текущий, 2018, год запланирован пока только один гарантированный трансферт в 2,6 трлн тенге. Однако Кабмин может попросить ещё денег в ходе уточнения бюджета.

"Может быть уточнение, и по нему траты могут вырасти. Правительство может попросить ещё средств, как это было в прошлом году", – подчёркивает директор центра прикладных исследований "Талап" Рахим Ошакбаев.

Экономист напоминает, что по концепции бюджетной политики, принятой в 2013 году, к 2020 году гарантированный трансферт планировали уменьшить до 1,2 трлн тенге. Но в 2017-м он составил 2,8 трлн – показатель уже не выполняется.

Другой эксперт – директор Национального бюро экономических исследований Касымхан Каппаров обращает внимание на другой риск, связанный с квазигосударственным сектором. По его словам, если госкомпании наберут за рубежом много кредитов и не смогут по ним расплатиться, деньги вновь придётся брать из Нацфонда.

"Национальные компании на определённом этапе начали очень много занимать за рубежом. Правительство передало часть инфраструктурных проектов госкомпаниям: на "Қазақстан темір жолы" повесили развитие новых железных дорог, а на "КазМунайГаз" – развитие социальной инфраструктуры. Компаниям пришлось финансировать расходы за счёт внешних заимствований, и начал формироваться так называемый невидимый государственный внешний долг", – рассказал Касымхан Каппаров.

По его словам, хотя этот долг и принадлежит частным компаниям, в случае дефолта по обязательствам будет отвечать Правительство.

"Мы видели ситуацию, когда Нацбанк был вынужден потратить 4 млрд долларов, чтобы помочь "КазМунайГазу". Какая здесь связь с Нацфондом? Когда кредитор даёт деньги нацкомпаниям, он рассматривает не только бизнес этих компаний, но и наличие Нацфонда как гарантии", – добавил экономист.

Дальнейшие изменения в объёме Национального фонда, говорят эксперты, зависят от величины поступлений от нефтяников с одной стороны и аппетитов Кабмина – с другой. Сейчас же в нём 58,3 млрд долларов.

-

1📱В Туркестанской области 20-летний мошенник обманывал подростков через игру Free Fire

-

3262

-

2

-

23

-

-

2⚖️ В Семее осудили подростка за создание чата скинхедов в Telegram

-

3285

-

1

-

40

-

-

3💊 Пациенты с ишемической болезнью сердца не могут получить бесплатно привычный препарат – причина

-

3263

-

4

-

41

-

-

4💐 Ярмарка к 8 Марта пройдёт в Астане: фермерские продукты и цветы будут продавать два дня

-

3412

-

1

-

13

-

-

5🔖 С 1 июля в Казахстане ужесточат выдачу кредитов.

-

3241

-

3

-

35

-

-

6💬 Казахстанцы продолжают покупать путёвки в ОАЭ даже без гарантий туркода, сообщает 31 канал.

-

3107

-

3

-

35

-

-

7💥 Лёд взорвали на главных реках Уральска и ЗКО.

-

3060

-

2

-

14

-

-

8⚠️ Доброе утро, друзья! Предлагаем обзор главных новостей за 4 марта

-

3263

-

0

-

5

-

-

9❄️ Прогноз погоды на 5 марта: осадки и усиление ветра ожидаются на всей территории Казахстана, кроме востока

-

3268

-

0

-

6

-

-

10🚗👮♂️ Переставил машину по просьбе полиции и лишился прав на 7 лет: водитель добился отмены решения суда в Костанае

-

3101

-

9

-

128

-

USD:

493.9 / 496.7

USD:

493.9 / 496.7

EUR:

574.0 / 578.0

EUR:

574.0 / 578.0

RUB:

6.25 / 6.37

RUB:

6.25 / 6.37