В каком из банков лучше взять кредит?

Факторов много, сначала подумайте о фундаментальных. Вы строите бизнес. В среднем это занимает несколько лет, поэтому вы рассчитываете на долгосрочные отношения с банком. Чтобы он вам помогал, стабильно финансировал ваше дело и не подвёл в ответственный момент, например, накануне судьбоносной сделки или в разгар выгодного для вас сезона, говорит Ляйля Нуркасымова, директор Департамента МСБ АО "АТФБанк", нужно чтобы банк сам прочно стоял на ногах, обладая достаточной ликвидностью. Чтобы понять, что банк стабильный, вам нужно обратить внимание на его финансовую отчётность.

А где найти финансовую отчётность банка?

1. На официальном сайте банка.

2. В Депозитарии финансовой отчётности Министерства финансов РК.

3. На сайте Казахстанской фондовой биржи KASE в разделе "Раскрытие финансовой информации компаниями".

4. На сайте Национального банка Республики Казахстан.

Подробнее о том, на что нужно обратить внимание при оценке банка, можно прочитать здесь.

Допустим, разобрались с финансовой отчётностью. На что ещё обратить внимание?

Конечно, на ставку вознаграждения. Может показаться, что в разных банках разные ставки вознаграждения. Но сравнивая банковские продукты, желательно обращать внимание только на годовую эффективную ставку.

Предпринимателю надо чётко различать понятия "номинальная ставка" и "годовая эффективная ставка". Под номинальной ставкой по кредиту понимается ставка вознаграждения, указываемая в договоре банковского займа.

А годовая эффективная ставка – это расчётный показатель. Он включает в себя все виды расходов и комиссий за рассмотрение заявки на кредит, обналичивание средств, страховые платежи или плату за обслуживание счёта, выдачу справок и прочие расходы заёмщика, которые накладываются на номинальную ставка.

Таким образом, если банк предусматривает дополнительные платежи по кредиту, то номинальная ставка в договоре ниже годовой эффективной ставки. Если провести анализ по ставкам вознаграждения среди банков, можно увидеть, что размер годовой эффективной ставки разных банков находится примерно на одном уровне. Значит, чтобы принять решение, в каком банке взять кредит, предпринимателю необходимо рассмотреть и изучить другие конкурентные преимущества банка.

Какие ещё есть конкурентные преимущества?

1. Срок рассмотрения заявки

В бизнесе нередко бывают ситуации, в которых деньги нужны очень срочно. В таких обстоятельствах предприниматель не может позволить себе потратить пару месяцев только на решение банка по кредиту. В АТФБанке этому уделяют большое внимание и в среднем заявки рассматривают за период до 14 рабочих дней. Таких сжатых сроков АТФБанку удалось достичь благодаря оптимизации и автоматизации процессов, использованию программного обеспечения Landau, индикативных и выездных комитетов на место бизнеса клиента.

2. Индивидуальный подход

Зачастую банки отказывают клиентам, если у них не хватает залогового обеспечения, кредит требуется на более длительный срок или имеются ещё какие-то отступления от регламента. Но есть и банки, в которых вам могут пойти навстречу, если это оправданная мера.

"АТФБанк подходит к этому вопросу более лояльно. Если мы видим, что будущие доходы от проекта будут позволять погашать кредит, а финансовая часть проекта тщательно продумана, проанализированы денежные потоки и видны степени окупаемости проекта, мы можем подойти более лояльно и индивидуально. В целом, можно выделить ряд требований, характерных для всех программ кредитования. Первое и основное – платёжеспособность заёмщика. Заёмщик предоставляет финансовую отчётность за определённые периоды для определения его кредитоспособности. Ведь банк должен быть уверен в том, что клиент останется платёжеспособным в течение всего времени пользования заёмными средствами. Также необходимо отметить, что кредитное досье должно содержать не только финансовую отчётность компании, а также документы, определяющие правовой статус заёмщика и правоустанавливающие документы на залоговое имущество", – говорит Ляйля Нуркасымова.

Допустим, я выбрал банк. Как понять, какой кредитный продукт для бизнеса мне нужен?

Концептуально все банковские продукты можно классифицировать по трём параметрам:

-

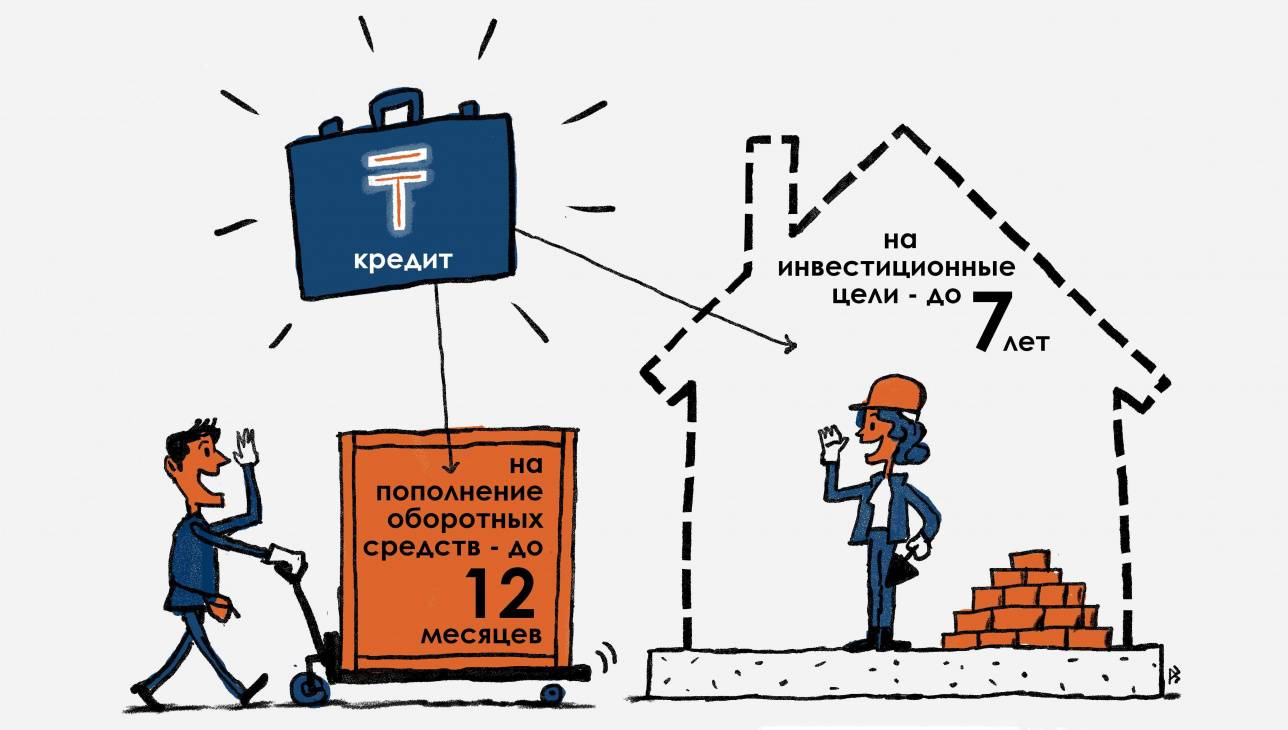

Цели займа. Целью может быть пополнение оборотных средств или инвестиции. К инвестициям относится, к примеру, приобретение недвижимости или оборудования. А к пополнению оборотных средств, например, закупка товара или сырья. Если предприниматель затрудняется с определением цели кредитования, он может обратиться к сотрудникам отдела кредитования МСБ АТФБанка, которые предоставят квалифицированную консультацию. При этом банк предоставляет единовременные займы и кредитные линии на производство, приобретение основных средств, пополнение оборотного капитала и рефинансирование займов.

-

Сроки. Кредиты на пополнение оборотных средств обычно выдаются на короткий срок – до 12 месяцев. А кредиты на инвестиционные цели предоставляются на более длительные сроки – до 7 лет.

-

Структура залогового обеспечения. Кредиты бывают бланковыми и залоговыми. От структуры залогового обеспечения зависит срок, сумма кредита и ставка вознаграждения. Важно понимать, что финансируемые средства банка – это не инструмент социальной помощи, поэтому они выдаются на платной, срочной и возвратной основе. Предоставление банком предпринимателям бланковых займов (займов без обеспечения) возможно в рамках такого продукта как овердрафт, но только под условное обеспечение в виде регулярных поступлений выручки на текущий счёт клиента в банке. Поэтому клиенту необходимо иметь обороты на расчётном счёте минимум в течение 6 месяцев. Лимит овердрафта устанавливается для каждого заёмщика индивидуально и зависит от объёма среднемесячных чистых поступлений на текущий счёт заёмщика за шесть последних полных календарных месяцев, а также в зависимости от общего финансового состояния. В связи с высокими рисками, с которыми может столкнуться банк, как правило, овердрафты в БВУ являются достаточно дорогим продуктом в сравнении с залоговыми кредитами. Так как в качестве залога предоставляются оборотные активы, банку приходится постоянно отслеживать положение заёмщика на рынке, так что затраты на мониторинг кредита и обеспечения возрастают, соответственно растут и процентные ставки.

Читайте другие материалы о бизнес-кредитовании в Казахстане:

– Хочу открыть бизнес в Казахстане. Сколько потребуется денег?

– Хочу взять кредит на бизнес. Как повысить шансы на его получение?

– Хочу взять кредит на бизнес. Как собрать документы и не сойти с ума?

-

1🗳 Референдум-2026: пошаговое руководство для избирателей

-

4464

-

0

-

105

-

-

2🔖 Подозреваемый в убийстве семьи из четырех человек в Атырау признался еще в двух преступлениях.

-

3493

-

10

-

66

-

-

3🚨 В Таразе пассажир ударил ножом водителя автобуса №11

-

3294

-

2

-

36

-

-

4⚠️ Доброе утро, друзья! Предлагаем обзор главных новостей за 9 марта

-

3292

-

0

-

3

-

-

5💎В Таразе женщина инсценировала разбойное нападение, чтобы скрыть от мужа продажу золота.

-

3463

-

0

-

47

-

-

6🏚 В Казахстане число жителей аварийных домов превысило 50 тысяч человек

-

2946

-

2

-

10

-

-

7🏫❄️ Школьники не успевают писать СОЧи из-за отмены занятий: что говорят в Минпросвете

-

3028

-

2

-

13

-

-

8🔑Региональные ипотеки Отбасы банка переходят в онлайн

-

2944

-

0

-

15

-

-

9🔖 Моджтаба Хаменеи, сын аятоллы Али Хаменеи, погибшего в результате ударов США и Израиля, назначен его преемником.

-

3113

-

0

-

30

-

-

10🗣Астана: школьников 0-6 классов второй смены 10 марта перевели на «дистанционку»

-

3040

-

0

-

12

-

USD:

490.3 / 493.1

USD:

490.3 / 493.1

EUR:

568.0 / 573.0

EUR:

568.0 / 573.0

RUB:

6.17 / 6.29

RUB:

6.17 / 6.29

Комментарии

Пока нет комментариев…