Прежде, чем получить кредит, нужно собрать определённый пакет документов. На этом этапе даже у опытных предпринимателей возникают вопросы. Мы обратились к экспертам по кредитованию малого и среднего бизнеса АТФБанка, чтобы выяснить, какие данные нужны банку, и как правильно оформить документы.

Какие документы требуются?

Чтобы узнать это, можно сходить на консультацию в банк или пригласить кредитного менеджера банка на место бизнеса для получения полной консультации, чтобы не допустить ошибок и не тратить время зря. Особенно это касается начинающих предпринимателей, которые берут кредит впервые. На консультации вы сможете описать потребности и специфику бизнеса, а кредитный консультант поможет разобраться в тонкостях подачи заявки, подскажет, какая программа кредитования вам подходит, и какие документы нужно собрать. Если времени на консультацию нет, можно позвонить или поискать список необходимых документов на сайте банка.

АТФБанк, например, активно использует индикативное рассмотрение заявок, то есть при максимальной скорости рассмотрения и минимальном пакете документов банком принимается решение об одобрении/отказе в кредите юридическому лицу, что позволяет сэкономить время как клиента, так и сотрудников банка.

Для первичного рассмотрения необходимо заполнить заявку и предоставить информацию из финансовой отчётности за несколько предыдущих периодов (без детализации), информацию о залоговом имуществе, основные параметры сделки и запрашиваемые условия финансирования.

Читайте также:

Хочу взять кредит на бизнес. Как повысить шансы на его получение?Есть ли какой-то минимальный обязательный пакет документов, который точно попросят в банке?

За консультацией следует этап первичного сбора документов. Процесс кредитования бизнеса требует индивидуального подхода. В зависимости от сферы деятельности и цели кредита список необходимых документов может дополняться, но есть и универсальный список:

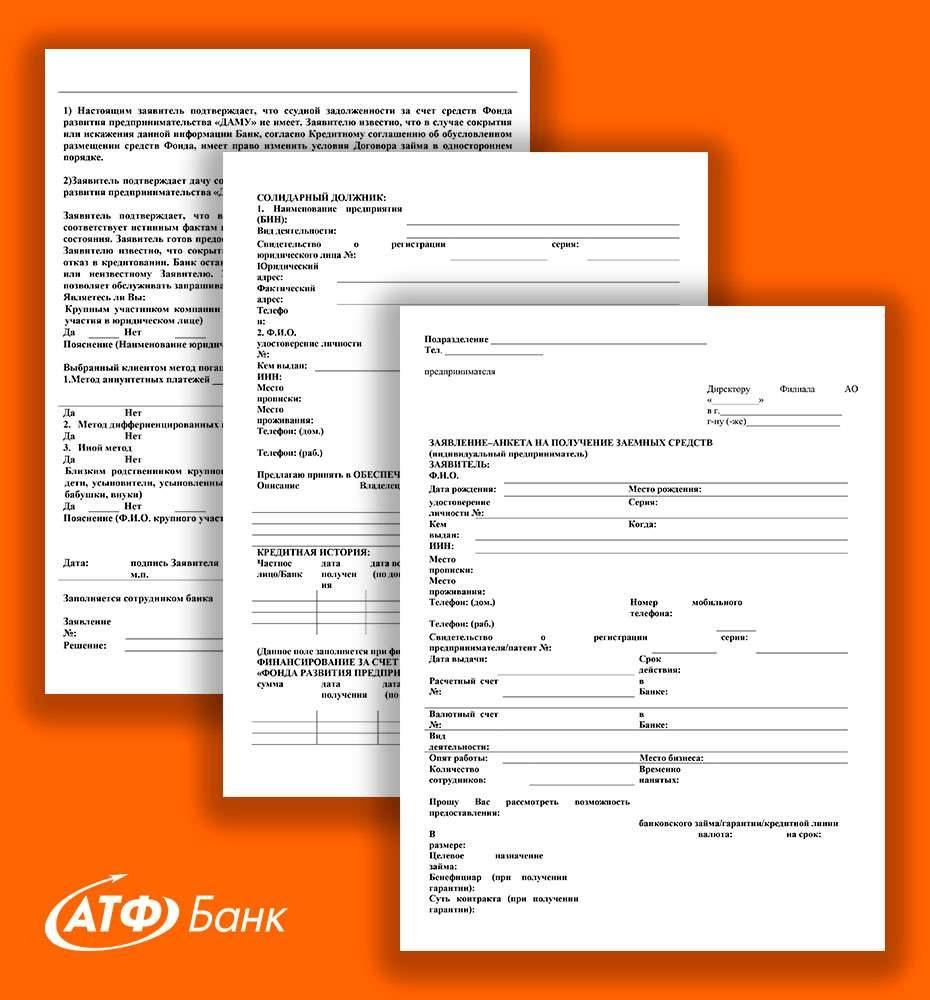

1. Заявление и анкета на получение кредита (по форме банка)

В анкете-заявлении необходимо указать паспортные и контактные данные, а также краткие сведения о компании (номера расчётного и валютного счетов, вид деятельности, количество сотрудников). В анкете также нужно обозначить цель, размер и метод погашения кредита и описать предыдущую кредитную историю компании.

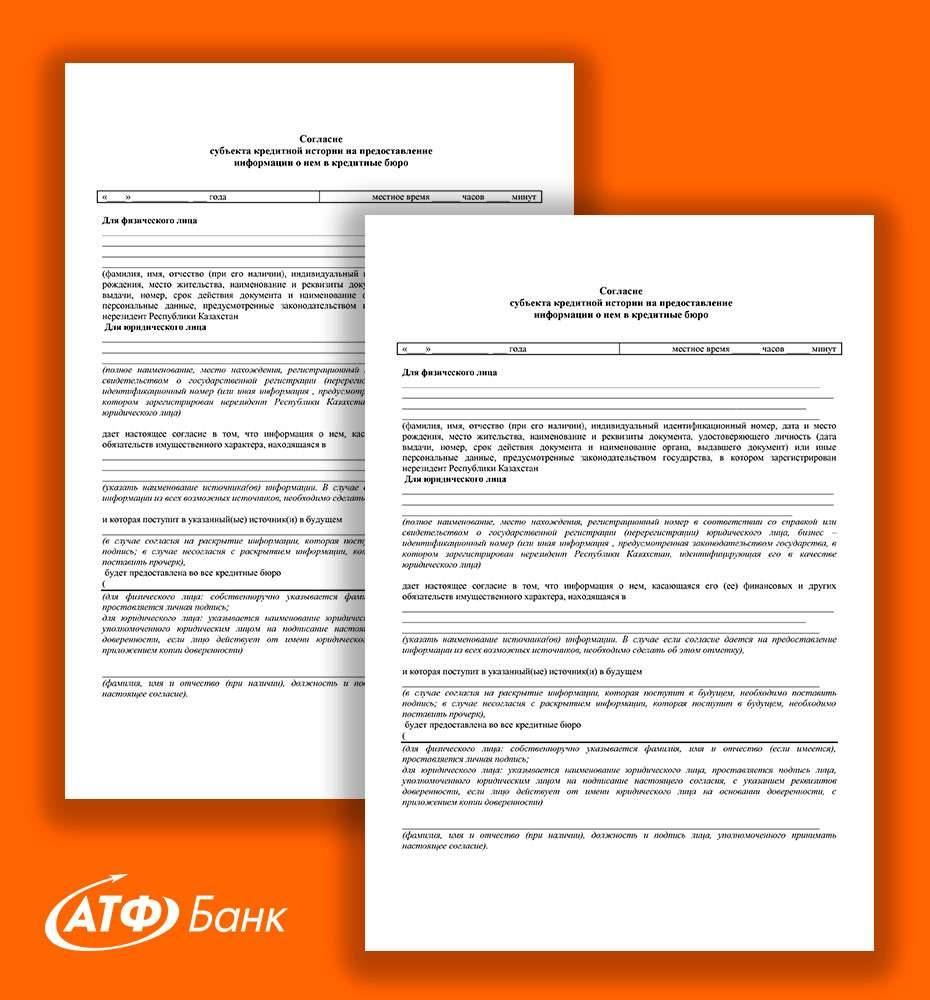

2. Согласие на получение отчётов из Первого кредитного бюро (по форме банка)

В Согласии значится полное наименование компании, место её нахождения, регистрационный номер в соответствии со справкой или свидетельством о государственной регистрации юридического лица, бизнес-идентификационный номер. Этим документом предприниматель подтверждает, что информация о его финансовых обязательствах может быть передана в Первое кредитное бюро или запрошена оттуда при необходимости.

3. Учредительные документы, определяющие правовой статус компании

К ним относятся свидетельство о гос. регистрации, патент, лицензия, устав, учредительный договор. Эти документы – аналог удостоверения личности компании.

- Свидетельство о государственной регистрации выдают в ЦОНе, когда вы открываете бизнес.

- Устав – свод правил, которые регулируют организацию деятельности (каждая компания пишет самостоятельно).

- Патент – охранный документ, который удостоверяет исключительное право на пользование каким-либо изобретением или полезной моделью.

- Лицензия – документ, который разрешает заниматься определённым видом деятельности. Есть целый список лицензируемых видов деятельности, получить лицензию можно онлайн и делать это, как и в случае с патентом, нужно, когда вы только открыли бизнес. Вести бизнес без лицензии незаконно.

- Учредительный договор заключается между учредителями юридического лица при его создании. В учредительном договоре определяется порядок совместной деятельности, условия и порядок распределения между участниками прибыли и убытков, управления деятельностью юридического лица, выхода учредителей из его состава. Если вы индивидуальный предприниматель и управляете бизнесом самостоятельно, учредительного договора в банке от вас не потребуют.

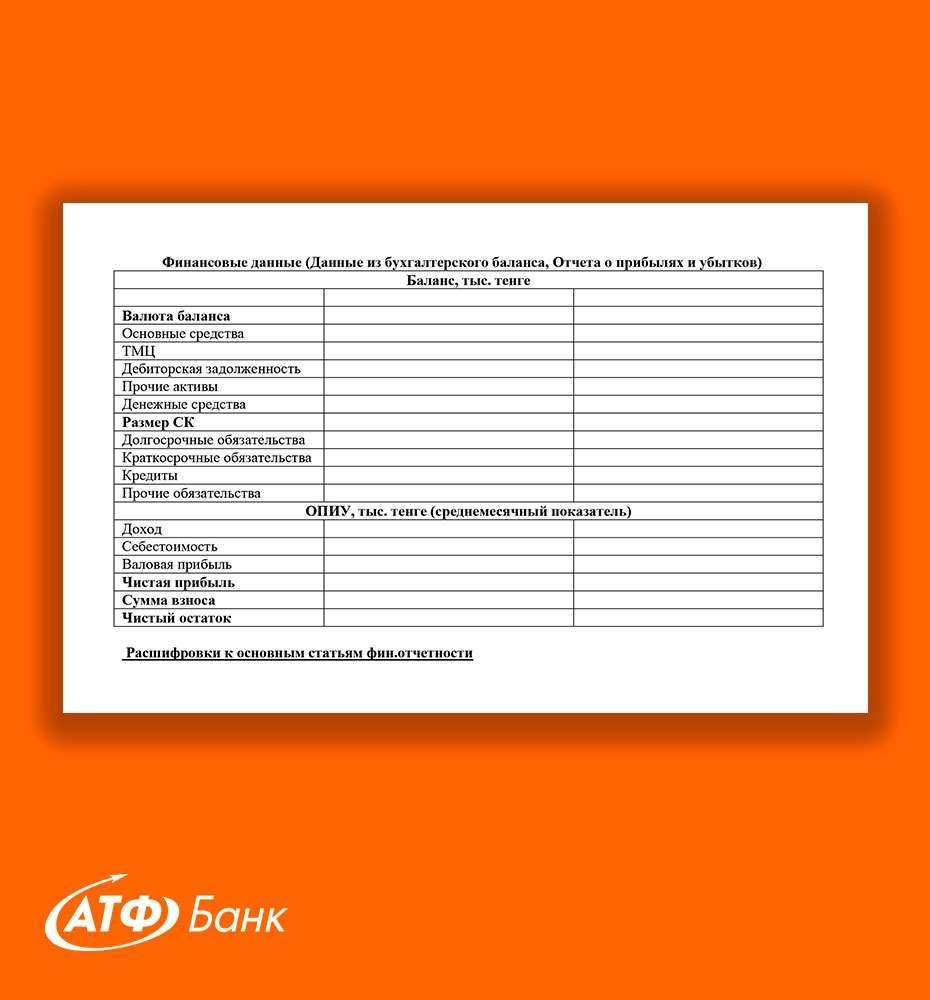

Бухгалтерский баланс, отчёт о прибылях и убытках, отчёт о движении денежных средств. Эти данные предоставляет бухгалтер.

5. Бизнес-план

Его нужно будет составить самостоятельно. Как правило, у банков нет единой формы для составления бизнес-плана, потому что деятельность и цели каждой компании индивидуальны. Подробнее о бизнес-плане читайте ниже.

6. Документы на залоговое имущество (если вы собираетесь взять залоговый кредит)

Чтобы оформить кредит под залог, нужно предоставить документы, подтверждающие право собственности на залоговое имущество. Для объектов недвижимости – любые правоустанавливающие документы на недвижимое имущество, для автотранспорта – копии технического паспорта транспортного средства.

На основании этой информации кредитный менеджер составляет экспертное заключение. Кредитный комитет анализирует его и принимает индикативное решение: одобрить заявку или нет.

Совет:

Чтобы оценить предварительные шансы на кредит, принесите на первую консультацию в банке финансовые и залоговые документы. Кредитный консультант, взглянув на них, посоветует, в каком направлении стоит двигаться дальше.

С чего начать при сборе документов? На что уйдёт больше времени и сил?

Начинать стоит с финансовых документов, отчётов и показателей. Чем раньше и правильнее вы их подготовите, тем быстрее пойдёт процесс получения кредита. Именно на финансовые показатели банки обращают больше всего внимания, потому что они помогают понять: насколько ваш бизнес успешен и перспективен, сможете ли вы погасить кредит. Как правило, банки просят предоставить информацию за три года. Если ваша компания на рынке меньше трёх лет, нужно будет собрать данные за весь период работы.

Какие именно финансовые документы понадобятся?

Нужно будет подготовить бухгалтерский баланс, отчёт о прибыли и убытках и отчёт о движении денежных средств. Если вы ведёте бизнес честно и прозрачно, проблем на этом этапе возникнуть не должно. Бухгалтер обязан вести учёт средств, и остаётся только свести все данные воедино. Финансовые документы должны рассказывать о балансе компании, среднемесячном доходе, чистой и валовой прибыли.

Если же вы предоставите неполный пакет финансовых документов, или по каким-либо причинам у банка возникнут сомнения, у вас могут запросить бухгалтерские справки и дополнения. На этапе рассмотрения финансовых показателей многое зависит от компетентности и добросовестности бухгалтера.

Читайте также:

Хочу открыть бизнес в Казахстане. Сколько потребуется денег?Зачем банку бизнес-план?

Если говорить простым языком, банк – это тоже бизнес-компания, только продаёт она деньги. Для банка важна возвратность средств, иначе в работе нет смысла. Бизнес-план отражает намерения заёмщика, рассказывает, куда он потратит деньги, и как они окупятся. Особенно важная часть бизнес-плана – финансовый план, в котором нужно рассчитать рентабельность бизнеса на период кредитования, а также предусмотреть возможные риски. Кстати, о том, как составить финансовый план, вас бесплатно могут проконсультировать сотрудники АТФБанка, если решите брать кредит под бизнес там.

Стандартный бизнес-план должен включать такие разделы:

1. Резюме проекта

В резюме нужно кратко прописать цель кредита, сумму, необходимую для реализации, срок окупаемости, привести таблицу освоения средств.

2. Исполнитель проекта

Рассказ о компании: характеристика предприятия, основные виды деятельности, руководство предприятия.

3. Цель и суть проекта

Важно описать преимущества реализации проекта (экономические и социальные выгоды), сделать SWOT-анализ.

4. Маркетинг

В этом разделе важно указать, какое место на рынке занимает ваша компания, описать производимый продукт, рассказать о цене реализации и структуре ценообразования, описать общую стратегию продвижения, объём и обоснование рекламного и PR-бюджета.

5. Производственная программа

Здесь нужно представить схему производства и производственные мощности компании, технические характеристики продукта, обеспеченность кадрами, а также производственный план реализации проекта.

6. Институциональные аспекты

Раздел, который содержит полное наименование предприятия, форму организации предприятия (государственное/частное),структуру предприятия (штабная, линейная),краткую характеристику управленческого персонала (резюме руководителей – президент, финансовый директор, технический директор, коммерческий директор, главный бухгалтер), общую характеристику потенциала предприятия.

7. Финансовое обоснование

Или финансовый план, о котором шла речь выше. Он должен включать: расчёт общих затрат, предполагаемое финансирование проекта, расчёт производственных издержек, финансовый анализ проекта, описание текущего финансового состояния компании.

Если вы берёте кредит для пополнения оборотных средств, из бизнес-плана можно исключить описание маркетинговой стратегии, производственной программы и институциональных аспектов.

Бизнес-план обязательно заверяется печатью и подписью первого руководителя. Для ускорения работы необходимо предоставлять электронную версию бизнес-плана и расчётов.

Что такое залоговые документы и почему они важны?

Если вы берёте долгосрочный кредит на крупную сумму, банк перестраховывает себя и просит внести залог. Залогом считается любое движимое и недвижимое имущество, равноценное сумме кредита. И, конечно же, вы должны подтвердить, что являетесь законным владельцем имущества (квартиры, жилого дома, производственной базы, оборудования, автотранспорта и пр.), которое оформляете в залог.

Для объектов недвижимости – это свидетельство о государственной регистрации права собственности, для автотранспорта – копии паспорта транспортного средства. Также в качестве залоговых документов принимаются договоры купли-продажи. Если имущество приобреталось в браке, необходимо оформить нотариально заверенное согласие супруга на залог.

Но есть и варианты беззалоговых кредитов. Как правило, это небольшие и краткосрочные займы, которые предоставляются только для пополнения оборотных средств компании. Например, АТФБанк выдает Овердрафт кредиты в срок до 45 дней. Основываясь на финансовых показателях вашего бизнеса и оборотах по счетам, специалисты АТФБанка посчитают, на какую сумму займа вы можете рассчитывать.

Кто может помочь предпринимателю со сбором документов?

Собрать и правильно оформить все нужные финансовые данные, конечно же, поможет бухгалтер. Составить бизнес-план можно и самостоятельно. Но чтобы избежать ошибок, особенно в финансовом плане, лучше обратиться к специалисту: наёмному консультанту или финансисту. Кроме того, помочь могут и сотрудники банка.

Сколько времени занимает сбор документов и рассмотрение заявки?

Это зависит от самого клиента. Если вы ведёте бизнес добросовестно, все финансовые и учредительные документы в порядке, и их не нужно собирать с нуля, то на сбор уйдёт гораздо меньше времени. Сколько времени займёт рассмотрение заявки, зависит, соответственно, от банка.

Например, за счёт оптимизации внутренних бизнес-процессов по рассмотрению кредитных заявок менеджерам АТФБанка удалось значительно сократить сроки: для ИП и малого бизнеса со стандартных для рынка 5-7 дней - до трёх рабочих дней, для среднего бизнеса сроки сократились с 46 до 14 дней. Еще раз отметим, что сроки зависят от скорости предоставления клиентом нужных документов.

-

1Новогодние выходные закончились, а вот активность мошенников - нет. 💻 Полиция предупредила о новой схеме взлома аккаунтов WhatsApp

-

3327

-

0

-

11

-

-

2❓ Когда на счета детей в Казахстане поступят выплаты из Нацфонда за 2025 год

-

3287

-

0

-

25

-

-

3💰 Проект выплаты кешбэка по фискальным чекам продлили в Казахстане

-

3233

-

3

-

18

-

-

4❄️А теперь о погоде на 8 января: снег, метель, гололёд ожидаются на востоке и местами на севере страны... все прелести зимы

-

2879

-

0

-

13

-

-

5😱 США захватили нефтяной танкер под российским флагом, связанный с Венесуэлой

-

2862

-

3

-

85

-

-

6❗️❗️❗️ Держим в курсе: Мошенники начали разводить людей блокируя их карты

-

2927

-

7

-

33

-

-

7🚒👨🚒 Дым заполнил подъезд: семерых детей спасли при пожаре в Талдыкоргане

-

2802

-

1

-

25

-

-

8💬 "До самого конца переживала за судьбу животных". Муж Брижит Бардо назвал причину её смерти

-

2714

-

5

-

43

-

-

9🥩 Причины продления ограничений на вывоз говядины назвали в Минсельхозе Казахстана

-

2731

-

0

-

22

-

-

10😔 Солдат-срочник скончался в больнице Шымкента

-

2862

-

25

-

68

-

USD:

510.5 / 515.5

USD:

510.5 / 515.5

EUR:

594.0 / 600.0

EUR:

594.0 / 600.0

RUB:

6.17 / 6.37

RUB:

6.17 / 6.37