Приобретение автомобиля или жилья, оплата расходов на медицину или образование...

Финансовые аналитики подвели итоги года на казахстанском кредитном рынке, объяснили, какие кредиты казахстанцы стали брать меньше в 2023-м и почему статус банкрота нельзя считать универсальной таблеткой от всех финансовых неурядиц.

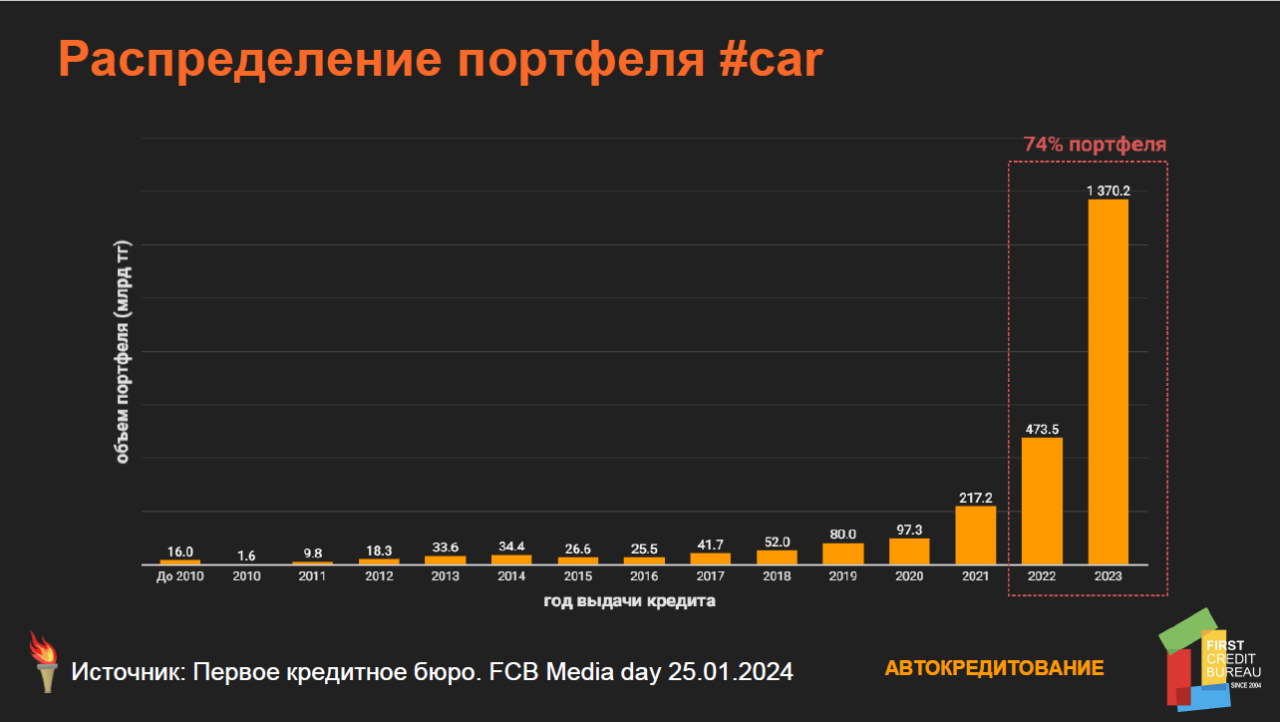

Автокредиты на пике

По подсчётам аналитиков Первого кредитного бюро (ПКБ), общая сумма выданных займов на покупку автомобилей в 2023 году увеличилась на 708,5 млрд тенге (81,5%), достигнув отметки 1,6 трлн тенге. В общей сложности было выдано 208 тысяч кредитов, портфель автокредитов – 2,5 трлн тенге. Эксперты называют несколько причин роста сегмента.

"Высокие темпы роста в первую очередь связаны с повышением активности заёмщиков. Рост по количеству выданных кредитов в прошлом году составил 72,8%, или почти 88 тысяч кредитов. Нельзя не отметить влияние такого фактора, как удорожание автомобилей. Хотя оно и оказалось куда более скромным, чем ожидалось. В декабре относительно начала года средняя сумма выдачи кредитов увеличилась до 7,9 млн тенге (рост на 0,7 млн тенге)", – назвал главные факторы генеральный директор Первого кредитного бюро Руслан Омаров.

По итогам каждого отдельно взятого месяца кредитов выдавалось гораздо больше, чем в 2022 году. Вырос и размер кредитов. Хотя госпрограмма льготного автокредитования в Казахстане была очень ограниченной, зато наблюдался бум на первичном авторынке. Причём пик продаж был зафиксирован в декабре – 23,5 тысячи кредитов на 178 млрд тенге.

Читайте также: Автокредитование и автострахование: что нужно знать в 2024 году

Эксперты ПКБ обратили внимание на тот факт, что кредиты микрофинансовых организаций заметно дороже, чем в коммерческих банках. Но это не помешало МФО формировать существенную долю рынка. На них пришлась почти треть от общей суммы автокредитов, выданных в 2023 году.

Портфель автокредитов по республике сформировался на уровне 2,5 трлн тенге. Это на 64,8% (1 трлн тенге) больше, чем годом ранее. Подобная динамика оказалась обусловлена ростом общего количества займов на 34,4% (116,3 тысячи ед.).

"Я думаю, это связано с тем, что многие автокредиты берут под бизнес-цели. В Казахстане достаточно большое количество людей, которые зарабатывают на машинах, – таксистов. Возможно, поэтому количество автокредитов растёт", – предположил Руслан Омаров.

Ипотечные трудности

Зато, по данным аналитиков ПКБ, в Казахстане заметно снизился интерес к ипотечному кредитованию. Объёмы выдачи ипотеки за последний год упали на 17,3% в сравнении с 2022 годом. При этом общий портфель на 1 января 2024 года составил 5,8 трлн тенге. В настоящее время 61% ипотечного портфеля составляют кредиты 2022-2023 годов.

"Ставка коммерческой ипотеки высока. Не каждый человек может потянуть – условно 18% годовых в рамках ипотечного кредита. Это в числе прочих причин повлияло на уменьшение ипотечного портфеля. Люди, для которых ипотека критична, в любом случае её берут, но кто может подождать, думаю, ожидают снижения базовой ставки Нацбанка и, соответственно, снижения ставок по ипотечным кредитам", – объяснил потерю интереса к ипотечным продуктам руководитель Первого кредитного бюро.

Средние ставки вознаграждения в целом по банковскому сектору по-прежнему остаются ниже базовой ставки. В таких условиях на её снижение рынок, по сути, не реагировал. К примеру, средняя годовая эффективная ставка вознаграждения (ГЭСВ) оказалась одинаковой и в январе при базовой ставке 16,75%, и в декабре при базовой ставке 15,75%.

Читайте также: Как изменятся проценты по депозитам в РК и что такое базовая ставка

Портфель ипотечных кредитов на 1 января составил 5,8 трлн тенге, что на 11,3% выше, чем годом ранее. 61% этой суммы – свежие кредиты 2022-2023 годов. Доля NPL90+ (кредиты с просрочкой свыше 90 дней) относительно низкая – 3,4%, или 201 млрд тенге.

Эксперты составили портрет типичного ипотечного заёмщика по итогам 2023 года.

Итак, кредиты на жильё чаще брали женщины (54% всех ссуд). По возрасту самой активной оказалась возрастная группа от 31 года до 40 лет (39% от числа выданных займов). Чуть менее многочисленной оказалась группа до 30 лет (около 20%). На долю молодёжи до 30 ещё несколько лет назад приходилось не больше 12% выданных в Казахстане ипотечных кредитов. Поэтому эксперты обратили внимание, что ипотека в республике молодеет.

Средняя сумма ипотечного кредита – 15,7 млн тенге. При этом самый высокий показатель "средней" ипотеки в Алматы составил 20,7 млн тенге, в Астане – 18,4 млн тенге. К слову, в двух крупнейших городах Казахстана чаще берут ипотечные займы: на Астану приходится 20% займов, на Алматы – 15% от общего количества кредитов по стране.

Самым нетипичным заёмщиком в этом сегменте оказался мужчина старше 51 года, получивший максимальный кредит года – 2,1 млрд тенге.

По данным ПКБ, 53% просроченных сумм (свыше 90 дней просрочки) находятся в кредитах, выданных до 2010 года. И коммерческим банкам с этим надо что-то делать, обращают внимание эксперты.

Читайте также: Ипотеку 9-20-25 запустят 1 марта за счёт средств Отбасы банка и республиканского бюджета

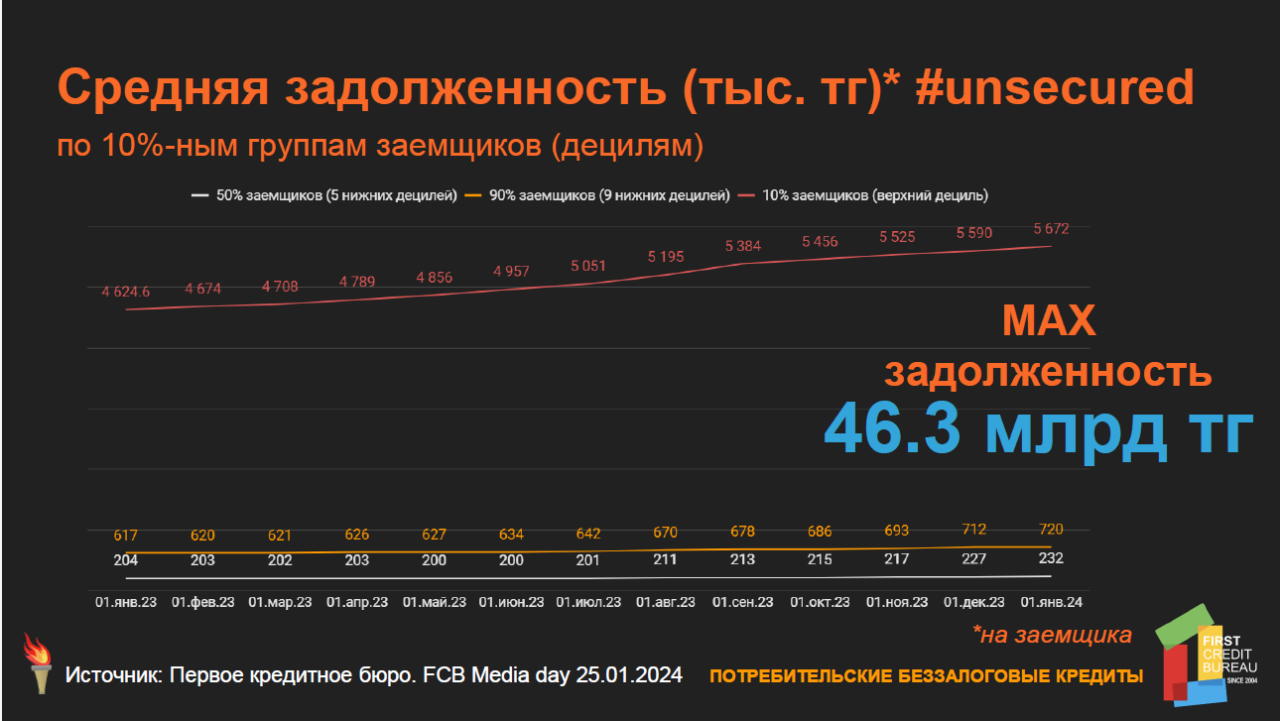

Беззалоговые кредиты у каждого третьего казахстанца

Казахстанцев по-прежнему очень интересуют деньги взаймы. Портфель беззалоговых потребительских займов составил 9,5 трлн тенге, увеличившись с 1 января 2023 года почти на треть – на 28,9% (2,1 трлн тенге).

Примерно 7 млн казахстанцев (треть населения страны) выбрали этот вид банковских ссуд. Вместе с тем эксперты отмечают, что эта группа заёмщиков очень неоднородна. Больше половины из них (3,9 млн человек) можно условно назвать мелкими, на них приходится лишь 10% портфеля (906,7 млрд тенге).

Крупных заёмщиков (10% от общего количества) всего 783 тысячи человек. Зато эта группа обеспечивает 47% портфеля (4,4 трлн тенге). Именно крупные заёмщики являются основным драйвером как роста самого портфеля беззалоговых потребительских займов, так и роста задолженности по ним. За год долги крупных заёмщиков выросли на 32,4%, тогда как мелких – на 22,5%.

Представитель Первого кредитного бюро обратил внимание, что общая сумма беззалоговых потребительских кредитов, выданных в 2023 году, оказалась практически на одном уровне с портфелем – 9,1 трлн тенге. Это, по мнению спикера, может свидетельствовать о его быстром обновлении. При этом к уровню предыдущего года отмечается рост выдач на 34,1% (2,3 трлн тенге). Средняя сумма выданного кредита по сравнению с 2022 годом почти не изменилась – 284 тысячи против 283,7 тысячи тенге.

"За год портфель беззалоговых потребкредитов вырос на 30%. Качество портфеля за год незначительно ухудшилось: если на 1 января 2023 года доля кредитов с просрочкой 90 и более дней составляла 12,9%, то на 1 января 2024 года – 13,3%. При этом в портфеле банков доля просроченных кредитов составляет 9,1%, а у МФО – 14,7%", – прокомментировал количество и качество займов данного сегмента спикер.

Свыше триллиона тенге взяли заёмщики в возрасте от 23 до 62 лет. На заёмщиков от 63 лет и старше пришлось 336 млрд тенге, выданных взаймы, на молодых людей до 20 лет – ещё 476 млрд.

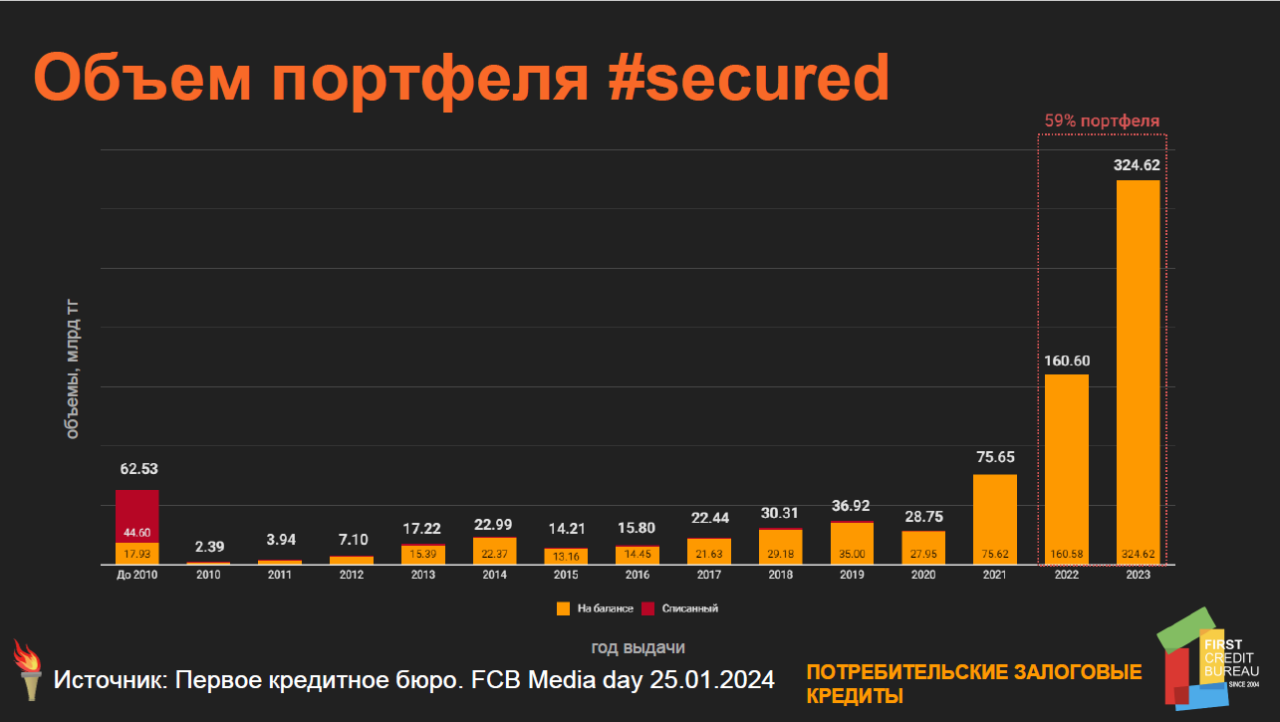

Заметный рост на рынке потребкредитов с залогом

Этот сегмент кредитного рынка заметного меньше беззалогового, но демонстрирует устойчивый рост. По данным ПКБ, сумма выдач потребкредитов с залогом в 2023 году выросла на 44%, до 392 млрд тенге. Хотя количество займов оказалось заметно меньше, чем годом ранее, – на 31,6% (минус 190 тысяч кредитов).

Значительная часть кредитов (68%) выдавалась объёмами до 300 тысяч тенге. По количеству их много, но по общей сумме на эти кредиты пришлось лишь 3% портфеля. Напротив, 78% выданных средств – это относительно небольшое количество крупных займов (в диапазоне от 5 до 50 млн тенге).

Портфель на 1 января 2024 года составил 825 млрд тенге. Это на 25% больше, чем годом ранее.

Доля просроченных кредитов составляет, по данным исследования кредитного бюро, 26,9%, или 222 млрд тенге. Опять-таки около четверти просроченных займов приходится на кредиты, выданные до 2010 года.

Потребители займов до зарплаты – казахстанцы до 40 лет

Спрос на микрозаймы онлайн (или PDL-займы, payday loans, то есть займы "до зарплаты") в 2023 году заметно вырос. Такие микрокредиты выдаются сроком до 45 дней, сумма не должна превышать 50 МРП (в 2023 году – 172,5 тысячи тенге).

По подсчётам аналитиков, увеличился как объём выдач – на 102,6% в течение года (790 млрд тенге), так и количество выдач – на 72,5% (13 млн микрокредитов).

Займы до зарплаты эксперты называют "молодым продуктом", поскольку почти три четверти займов (72%) в 2023 году выдали казахстанцам в возрасте до 40 лет.

Портфель увеличился за год на 18,7%, до 140 млрд тенге. При этом доля просроченных кредитов демонстрирует тенденцию к снижению, отметили в ПКБ. Этому способствовало введение год назад лимита доли просрочки в портфеле МФО в 20%.К слову, данное ограничение не привело к сокращению доли самих микрокредитных организаций.

Если 1 января 2021 года насчитывалось 44 МФО, то 1 января 2024 – 79 организаций.

Как могут реабилитироваться должники

Почти три года назад в Казахстане был запущен механизм реабилитации должников. Такой механизм включается, когда "просроченные" займы удовлетворяют следующим условиям:

- просрочка по кредиту превысила 90 дней, но кредит был полностью погашен;

- в течение 12 месяцев с момента погашения получатель не допускал просрочки в 30 и более дней ни по одному другому своему кредиту (или не брал их вообще).

Согласно данным ПКБ, на начало 2024 года количество реабилитированных контрактов приблизилось к 2,5 млн, а количество реабилитированных заёмщиков превысило 1,9 млн человек.

Новые кредиты после получения статуса "реабилитирован" взяли 1,2 млн человек, и в основном они добросовестно погашают задолженность. Просрочку в 90 и более дней на 1 января 2024 года допустили 16,9%, то есть 203,6 тысячи человек.

Для реабилитации должников разрабатываются различные финансовые инструменты. В Первом кредитном бюро в январе 2024 года запустили в пилотном режиме продукт для физических лиц ReVit.

Руслан Омаров рассказал, что около 100 человек стали участниками нового проекта, чтобы проверить его эффективность:

"Клиент заходит, подписывается на программу реабилитации. Мы даём определённые алгоритмы, что ему необходимо сделать, чтобы он дорос до определённого балла (700 баллов), в рамках которого он сможет позже кредитоваться во всех финансовых организациях. Реабилитация – это как лечение, только совместными усилиями с врачом вы сможете выздороветь. Соответственно, всё, что доктор прописывал, вы должны исполнять".

Проект реабилитации рассчитан на срок 9-12 месяцев. В апреле-мае этот продукт собираются запустить на рынок.

Банкротство физических лиц

Приём заявлений на внесудебное банкротство физических лиц в РК стартовал в марте 2023 года. По состоянию на 1 января 2024 года казахстанцы подали около 77 тысяч обращений, на 62 тысячи из них пришёл отказ. Наконец, статус банкрота получили менее 8,3 тысячи человек.

Средняя сумма задолженности лиц, получивших статус банкрота, – около 1,6 млн тенге.

Эксперт объяснил, что текущая реализация процедур банкротства оказалась не совсем эффективной, поэтому планируется упрощение процедур получения банкротства:

"Я очень рад, что у нас не так много людей подают на банкротство, потому что это совсем не панацея от финансовых трудностей".

В бюро напомнили, что у банкротства есть серьёзные последствия. Одно из самых важных: при получении статуса заявитель ещё 5 лет не сможет оформлять любые займы в банках и МФО. Кроме того, повторное банкротство возможно только через 7 лет, будет проводиться мониторинг финансового состояния банкрота в течение трёх лет после банкротства.

-

1🎰 Принесут 2-3 млрд тенге налогов: число игорных зон планируют увеличить в Казахстане

-

2689

-

5

-

35

-

-

2🔨 Пассажирке рейса Астана – Новосибирск дали 4 года ограничения свободы за нападение на экипаж

-

2470

-

0

-

24

-

-

3❗️❗️❗️❗️❗️ Друзья, на нашем Ютуб-канале вышел эксклюзивный прогноз на 2026 год для ключевых фигур Казахстана от известного нумеролога Клары Кузденбаевой

-

2356

-

3

-

33

-

-

4🎉 Готовы начинать праздновать? Рассказываем, какие мероприятия состоятся 31 декабря в Астане

-

2492

-

0

-

16

-

-

5💸 "Налоговая амнистия": кому из казахстанцев спишут штрафы и пени

-

2410

-

3

-

11

-

-

6❄️ Прогноз погоды на 31 декабря: в большинстве регионов Казахстана ожидаются осадки, туман и гололёд

-

2244

-

0

-

2

-

-

7🪙 Сайгаки, архары и соколы: пять видов биколорных монет выпустил Нацбанк

-

2144

-

0

-

15

-

-

8😱 Гололёд в Астане: сколько человек получили травмы на улицах столицы

-

2078

-

0

-

11

-

-

9✨ Где посмотреть новогодний салют в Алматы

-

2181

-

0

-

13

-

-

10📞Токаев осудил попытку атаки на резиденцию Путина

-

1966

-

7

-

115

-

lw-3094948329-4

USD:

512.5 / 519.5

USD:

512.5 / 519.5

EUR:

595.0 / 605.0

EUR:

595.0 / 605.0

RUB:

6.09 / 6.39

RUB:

6.09 / 6.39