2010-2020 жылдары әлем бойынша мұсылман саны 19% өсіп, 1,8 млрд адамға жетті. Бұл Жер шары халқының 23 пайызы. 2050 жылға қарай мұсылмандар саны 2,8 млрд адамға жетіп, Жер шары халқының 30 пайызын құрайтын болады.

Jusan Analytics зерттеу орталығының басқарушы директоры Әнуар Қуандықов ислам банкингінің өміршеңдігінің тағы бір себебін алға тартты. Ол – экономика.

"Дүниежүзілік банктің дерегі бойынша халқының басым бөлігі мұсылман дінін ұстанатын елдердің экономикасы соңғы 20 жылда жалпы 263% өсіп, олардың әлемдік жалпы ішкі өнімдегі үлесі 3 пайыздан 14 пайызға жоғарылады. Осындай қарқынды дамудың арқасында бұл елдерде көрсетілетін қаржылық қызметтерге, олардың ішінде мұсылман емес елдердегі инвестициялық құралдарға дейін сұраныс артты", – деді Әнуар Қуандықов.

Мұнымен қатар, ол заманауи цифрлық IT шешімдерді белсенді енгізудің арқасында ислам банктері көрсететін қызметтің қолжетімділігі мен тартымдылығы артты. Қазір әлем бойынша ислам қаржысымен байланысы бар 375 финтех компания жұмыс істеп жатыр.

"Түптеп келгенде ислам банкингін дамытуда мемлекет тарапынан көрсетілетін қолдаулар шешуші рөл атқарады. Яғни, тиісті инфрақұрылым салып, қаржылай жеңілдіктер берсе, ислам қаржысы ел экономикасының дамуына айтарлықтай үлес қосады", – деді маман.

Оқи отырыңыз: Жаңа заң қабылданды: Бөлшек салық салу тәртібі қандай?

Бүгінде дүние жүзінде ресми түрде 193 мемлекет бар десек, соның қырықтан астамында ислам банктері жұмыс істейді.

"2022 жылдың басына қарай әлемде жұмыс істеп жатқан банктердің саны шамамен 21,5 мыңдай болды. Олардың 316-сы (1 пайыздан астамы) – толыққанды ислам банктері. Олардан басқа дәстүрлі банктердің бөлімшелерінде клиенттерге Шариғат қағидаларына сәйкес өнімдер, қызметтер көрсететін 250 ислам терезесі бар. Осылайша соңғы 3 жылда ислам банктерінің жиынтық активі орта есеппен 15 пайызға өсіп, 2022 жылдың басына қарай 2,8 трлн долларға жетті – әзірге бұл әлемдік банк секторы активтерінің 2 пайызын құрайды", – деді Jusan Analytics жетекшісі.

Орталық жетекшісінің айтуынша, ислам банкинг Шариғат қағидаларына сай жұмыс істейтінімен де тартымды. Мамандар оның қаржы әлеміне өте қажет адалдық, шынайылық, тазалық, тең әріптестік секілді құндылықтарға негізделгенін айтады.

"Діни негізге қарамастан, ислам банктері де кәдімгі банктер секілді барынша пайда табуға ұмтылады. Бірақ, мұнда ақша – тек айырбас құралы. Оларға пайыздық сыйақы есептелмейді. Банк пен салымшы – бір-біріне ешқандай ақпаратты жасырмайтын тең әріптестер, тең инвесторлар, тең үлескерлер. Банк жиналған қаражатты тек Шариғат рұқсат еткен халал жобаларға салады. Олардан түскен пайда банк пен салымшылар арасында әділ түрде үлестіріледі. Пайданың түсу-түспеуіне қатысты қауіп-қатерлер де екі жаққа тең бөлінеді. Бұл жерде құрғақ уәдеге жол жоқ", – деп қосты Әнуар Қуандықов.

Ислам банкингінде мысалы, құмар ойындарды, туынды бағалы қағаздармен операциялар жүргізуді, шошқа еті немесе алкогольге қатысты өндірісті, темекі бұйымдары мен қару-жарақ өндірісін қаржыландыруға тыйым салынған. Бұл банктер әсіресе парсы шығанағы елдерінде жақсы дамыған. Әлемдегі ең ірі 10 ислам банктерінің 8-і осы аймақта орналасқан. Әрине, олардың бұлай шоғырлануына мұсылман халықтары үлесінің жоғары екендігі және экономиканың қарыштап дамуына тығыз байланысты.

Оқи отырыңыз: Отбасы банкі депозиттік операцияларды наурызға дейін не үшін тоқтатқанын түсіндірді

Осы ретте жекелеген елдерде ислам банкингін дамыту моделі де әлем жұртшылығының қызығушылығын тудыруда.

"Ұлыбритания – ислам банкингін (активтері – 7,5 млрд доллар) дамыту жөнінен Еуропадағы ең ірі нарық және осы жөнінен көш басындағы ел. Мұнда толыққанды 4 ислам банкі жұмыс істейді. Олардың үлесі бүкіл банк секторының 0,3 пайызын құрайды. Бірақ соның өзі барлық еуропалық ислам банкі активтерінің 85 пайызына тең. Бүгінде елдің банк секторындағы бүкіл қарыздың 0,03 пайызы және депозиттердің 0,13 пайызы осы 4 банкіне тиесілі. Бұл – аз. Бірақ елде ислам банкингі дамудың даңғыл жолына түскен. Мемлекеттің қолдауы арқасында 2015 жылдан бастап, ислам салымдары сақтандырылады. 2018 жылы кепілдік көлемі 85 мың фунт стерлингке өсті. Сөйтіп соңғы 3 жылда салымдар көлемі 84 пайызға көтерілді", – дейді С. Рысбек.

Ислам банкингін ойдағыдай дамытып жатқан тағы бір мемлекет – Түркия. Мұнда 54 банктің алтауы – ислам банктері. Активтері – 77 млрд доллар. Бұл бүкіл банк секторы активтерінің 7,8 пайызына тең. Мемлекет болашақта олардың үлесін 15 пайызға жеткізуді көздейді. Түркияда ислам банктерінің жиынтық кредиттік портфелі 20,7 млрд долларға (бүкіл банктердің осы портфелінің 6,9 пайызы), ал салымдар – 43,1 млрд долларға тең (10,5%). Елде ислам қаржысының дамуы мемлекетің қолдауына тікелей байланысты – ислам банктерінің жартысы мемлекетке қарайды. Оның үстіне 2018 жылдан бастап, ислам салымдары 100 000 лирге дейін сақтандырылады.

Қазақстанға келер болсақ, елімізде ислам банкингін дамыту 1995 жылдан бастау алады. Осы жылы Қазақстан Ислам даму банкінің қатысушысы атанды. Бірақ ислам банктерін заң жүзінде реттеу тек 2009 жылы толығымен аяқталды.

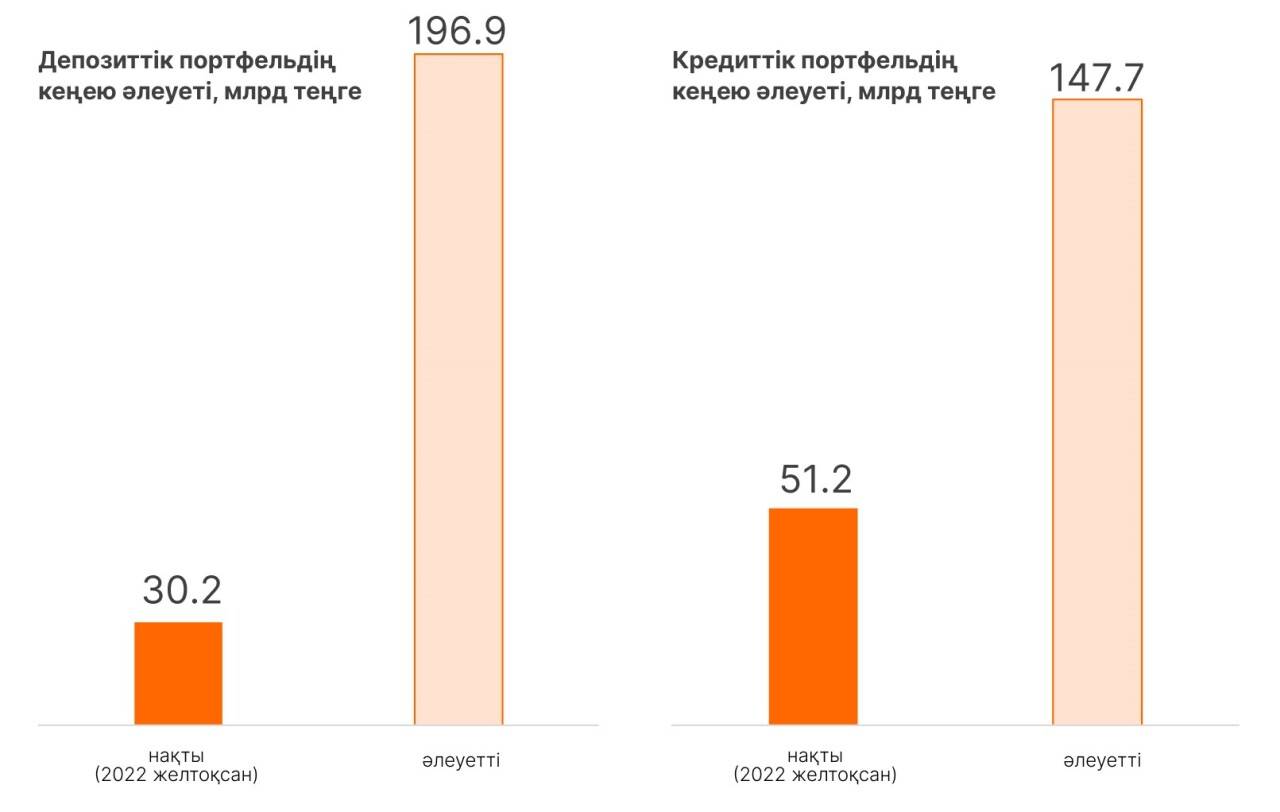

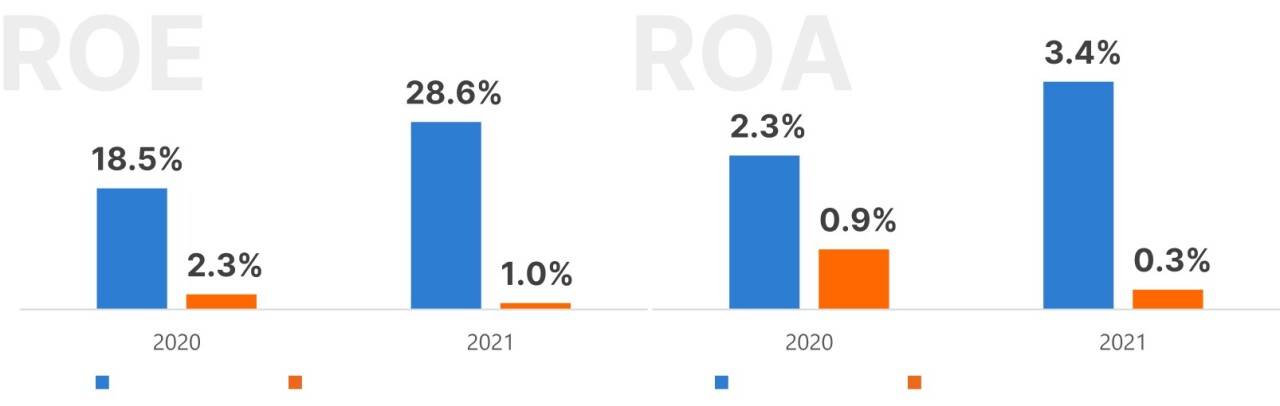

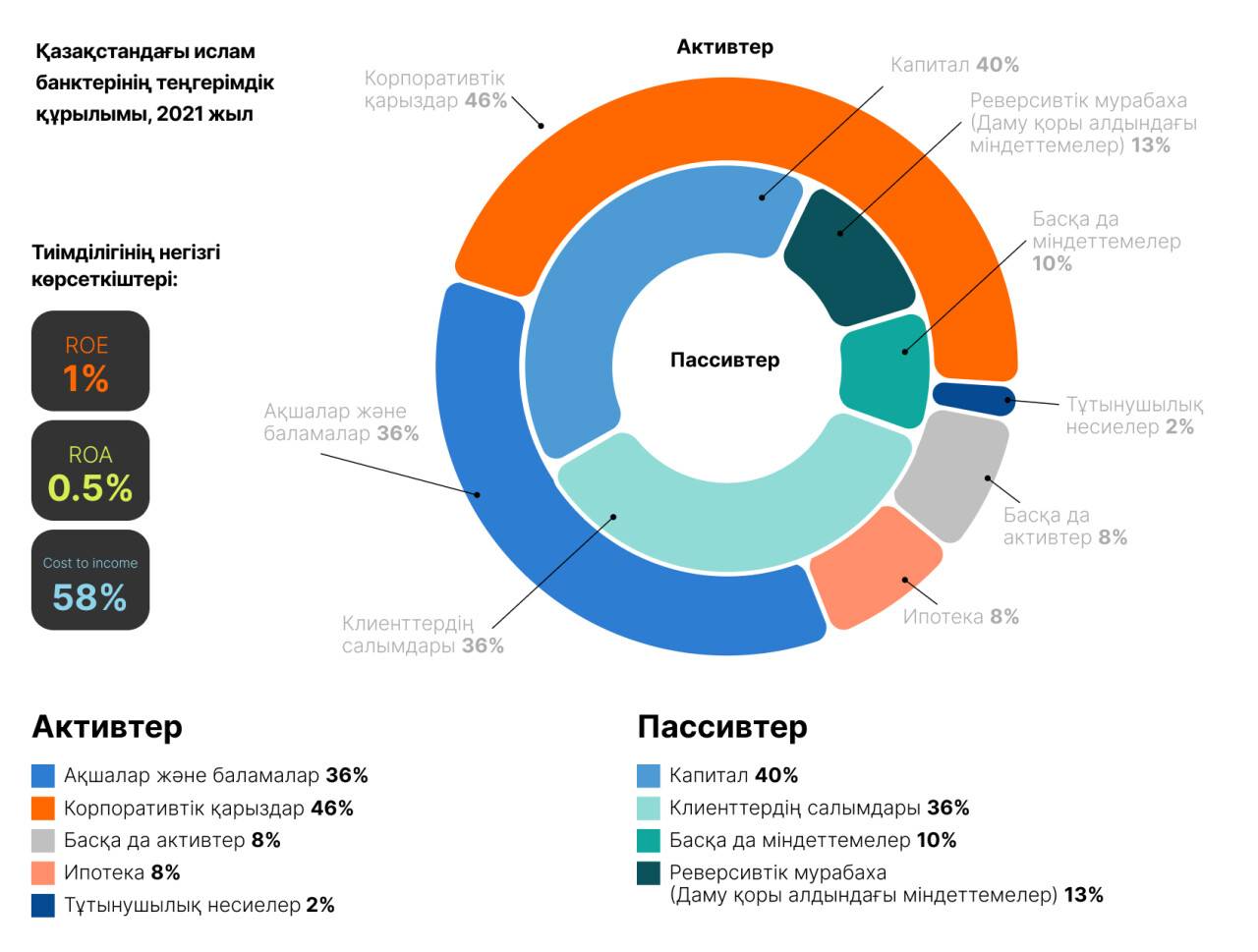

"Қазіргі уақытта Қазақстанда толыққанды 2 ислам банкі жұмыс істейді: "Al Hilal ислам банкі" АҚ мен "Заман-Банк" "ИБ" АҚ. Соңғы 5 жылда елімізде ислам банктері активтерінің орташа өсімі 18 пайызға жетті. Ал басқа дәстүрлі банктердегі орташа өсім 12% ғана. Өсу қарқыны жоғары болғанымен, исламдық активтердің үлесі банк секторындағы жиынтық активтердің 0,2 пайызынан аспайды. Ислам банктерінің депозиттік портфелінде де, кредиттік портфелінде де корпоративтік клиенттер басым", – дейді Сұңғат Рысбек.

Оның айтуынша, 2021 жылы мемлекет тарапынан ислам банкингін дамытуға маңызды қадам жасалды. Яғни "к4" пруденциалдық нормативі дәстүрлі банктер үшін де ислам банктері үшін де теңестірілді. Бұл маңызды фактор болғанымен, бұл жеткіліксіз. Бүгінде елімізде ислам банктеріндегі салымдарға кепілдік беру механизмі жоқ. Ал оның болуы салымдардың өсуіне септігін тигізер еді, дейді мамандар. Бұдан басқа, Қазақстанда ислам банктерінің қаражаттарын инвестициялауға арналған, шариғат қағидаларына сай келетін бағалы қағаздар – сукуки жоқ. Ал сукуки қаражатты халал жобаларды қаржыландыруға мүмкіндік береді. Сұңғат Рысбектің айтуынша осы ретте Түркия тәжірибесін Қазақстанға енгізу мүмкіндігі жоғары.

Оқи отырыңыз: 2023 жылы атаулы әлеуметтік көмекті кімдер және қалай алады?

"Қазір отандық ислам банктеріне бәсекеге қабілетті өнімдер жасау қиын. Өйткені инфрақұрылым жеткілікті дамымаған. Мысалы, қазақстандық ислам салымдарының табыстылығы 8 пайыздан аспайды. Ал дәстүрлі мерзімсіз депозиттердің орташа табыстылығы 16,3 пайызды құрайды. Сол үшін қазақстандық ислам банктері бәсекеге қабілетті болулары үшін өздері бірінші кезекте цифрлық технологияларды белсенді түрде енгізіп, өздерінің банктік экожүйесін құруы тиіс", – деді Сұңғат Рысбек.

USD:

497.1 / 500.1

USD:

497.1 / 500.1

EUR:

588.0 / 592.0

EUR:

588.0 / 592.0

RUB:

6.43 / 6.55

RUB:

6.43 / 6.55