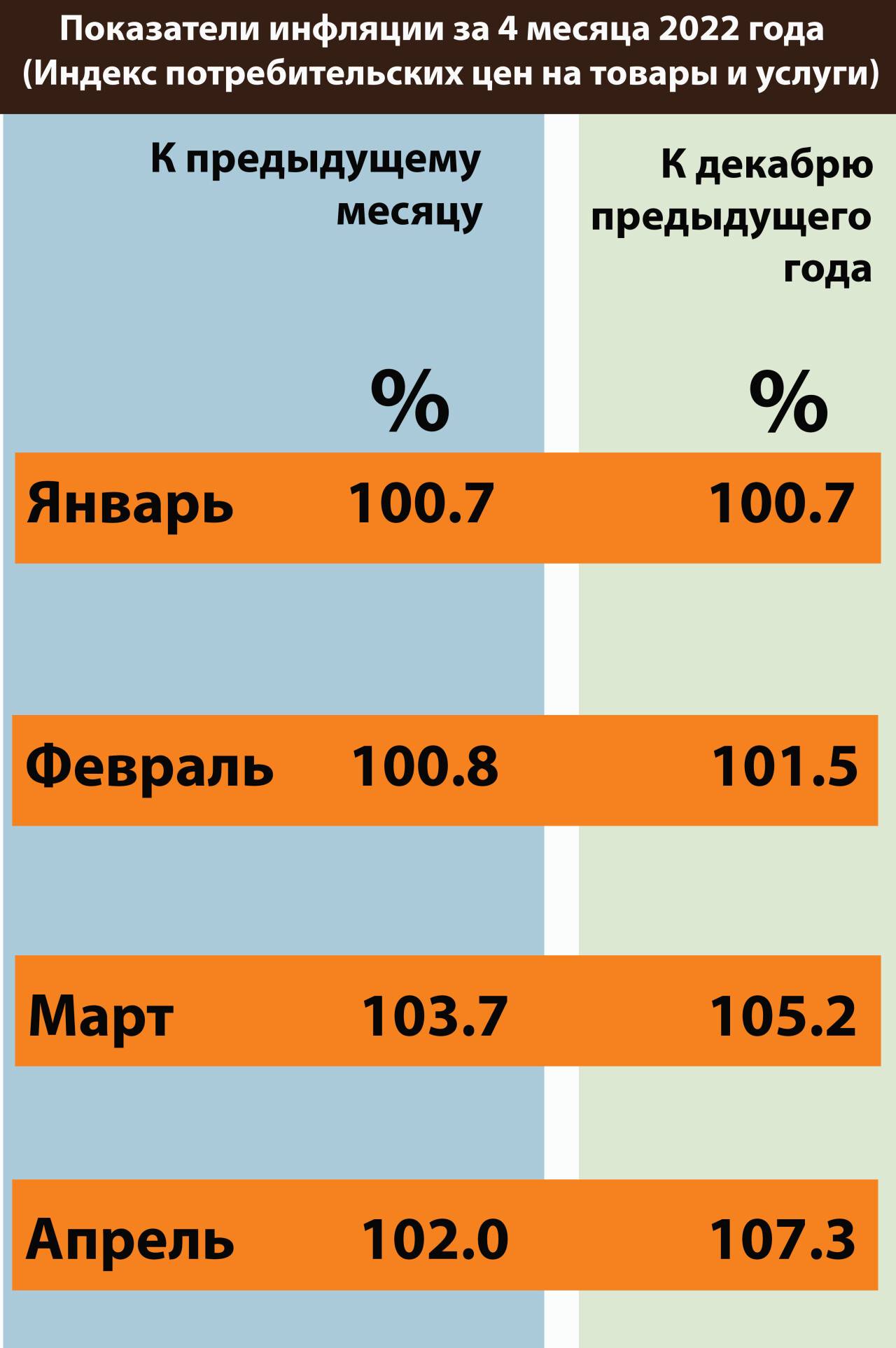

С начала года доходность активов ЕНПФ составила всего 0,88% при инфляции в 7,3%. Разрыв между уровнем доходности пенсионных активов и инфляцией увеличивается. В чём причины и стоит ли переживать рядовым казахстанцам?

"Причин для переживаний не вижу"

Основатель и директор образовательной платформы по финансовой и инвестиционной грамотности Finmentor.kz Арман Батаев, говоря о негативных последствиях падения доходности, отмечает, что это глобальный процесс, который переживают многие инвестфонды.

"Это плохо, и означает, что на нас повлияли курсовые разницы и снижение стоимости ценных бумаг, которые есть на балансе ЕНПФ и других управляющих компаний. Пенсионные вклады ведь состоят не только из денег. Они в основном размещены в ценных бумагах. За последние три-четыре недели мы видим падение их стоимости. Также с начала года упали все индексы примерно на 14-15%. Это глобальный процесс. То есть доходность не только у нашего ЕНПФ упала, у всех инвестиционных фондов портфели просели", – говорит Арман Батаев.

"Это плохо, и означает, что на нас повлияли курсовые разницы и снижение стоимости ценных бумаг, которые есть на балансе ЕНПФ и других управляющих компаний. Пенсионные вклады ведь состоят не только из денег. Они в основном размещены в ценных бумагах. За последние три-четыре недели мы видим падение их стоимости. Также с начала года упали все индексы примерно на 14-15%. Это глобальный процесс. То есть доходность не только у нашего ЕНПФ упала, у всех инвестиционных фондов портфели просели", – говорит Арман Батаев.

По словам экономиста, отчасти это связано с конфликтом между Россией и Украиной, но основная причина в том, что Федеральная резервная система (ФРС) США повышает процентную ставку. ФРС на прошлой неделе повысила ставку на 0,5%, а до этого – на 0,25%, США намерены и дальше повышать ставки.

Читайте также: Начало рецессии в Америке: как это отразится на Казахстане?

"В долгосрочной перспективе ситуация с доходностью, конечно же, изменится. У ЕНПФ очень долгосрочный горизонт планирования. Обычно среднестатистический человек до выхода на пенсию работает около 40 лет. Поэтому это очень "длинные" деньги, которые фонд может размещать на долгий срок. В краткосрочной перспективе могут быть падения доходности, но в долгосрочной перспективе доходность должна вырасти. Поэтому больших причин для переживаний я не вижу. Тем более если человек в этом году или на следующий год выходит на пенсию, то за этот год ему возместят разницу с учётом инфляции. Но если выходит на пенсию через 20-30 лет, то ему возместят через 20-30 лет, но опять-таки разницу за этот год", – пояснил Арман Батаев.

"Доходность ЕНПФ не может быть высокой по природе"

Экономист Арман Байганов сравнивает деятельность ЕНПФ с работой банка, который вкладывается в ценные бумаги, проводя переоценку и терпя убытки, если в экономике возникают проблемы. Чтобы рисков для инвестпортфеля было меньше, нужно вкладывать в компании разных и обязательно развитых стран, а не только в ценные бумаги отечественных предприятий.

"ЕНПФ инвестирует в ценные бумаги, облигации в основном казахстанские, но есть ещё и иностранные. Если доллар, к примеру, девальвировал, то доходность фонда сразу росла. Но когда курс доллара не дорожает, а стабильно стоит, то мы мало получаем дохода. Всё зависит от того, куда вложили наши пенсионные деньги, структуры инвестпортфеля, качества вложений и текущей национальной и мировой экономической ситуации. Исходя из всего этого следует, что доходность постоянно одинаковой не может быть", – объясняет Арман Байганов.

"ЕНПФ инвестирует в ценные бумаги, облигации в основном казахстанские, но есть ещё и иностранные. Если доллар, к примеру, девальвировал, то доходность фонда сразу росла. Но когда курс доллара не дорожает, а стабильно стоит, то мы мало получаем дохода. Всё зависит от того, куда вложили наши пенсионные деньги, структуры инвестпортфеля, качества вложений и текущей национальной и мировой экономической ситуации. Исходя из всего этого следует, что доходность постоянно одинаковой не может быть", – объясняет Арман Байганов.

Экономист говорит, что в основном фонд вкладывает в ценные бумаги казахстанских квазигосударственных компаний, где меньше рисков. Плюс пенсионные деньги уходят на содержание аппарата самого фонда. Он приводит в пример пенсионные фонды Японии или Норвегии, которые вкладывают средства вкладчиков в компании других развитых стран.

"Когда только в одну страну вкладываешь, то существует страновой риск. Например, как в России возникли проблемы в связи с санкциями, так и здесь весь инвестпортфель подвергается риску", – поясняет Арман Байганов.

При этом экономист считает, что неправильно сравнивать доходность ЕНПФ по итогам четырёх месяцев. Надо оценивать ситуацию к концу года.

"Доходность фонда не может быть высокой по природе, потому что средства в основном инвестируются в казахстанские государственные и квазигосударственные облигации и ценные бумаги. То есть госкомпании через фонд получают дешёвые деньги, и фонд помогает бюджетным госкомпаниям. Если мы хотим более или менее высокую доходность получать, нужно как минимум половину средств инвестировать в зарубежные ценные бумаги или, возможно, более рискованно – в акции на фондовом рынке. Но важно вкладывать в такие крупные компании, которые защищены от девальвации и имеют стабильную доходность в долларах на протяжении многих лет", – советует Арман Байганов.

"Не нужно обещать населению то, чего не можем сделать"

Разрыв между доходностью и инфляцией говорит о том, что инфляция уничтожает покупательскую способность пенсионеров в будущем, говорит эксперт Института мировой экономики и политики (ИМЭП) Магбат Спанов. Он считает, что оценивать доходность ЕНПФ, как и работу правительства, нужно не менее чем через полгода или год. А сейчас и ситуация нестабильная.

"Все экономические процессы катализировались. Наблюдается большая волатильность, связанная с ценами на нефть и другими сырьевыми отраслями, которые формируют доходную часть экономики Казахстана. Со стороны государства резко увеличилось финансирование и субсидирование социальных госпрограмм по оказанию материальной помощи населению. Это сильно бьёт по бюджету. Соответственно, эффективность национальной экономики снижается, потому что в соответствии с законом о трансферте была заложена чётко определённая сумма, которую можно было перечислить из Нацфонда. Сейчас эта поддержка увеличивается, и перечисляется намного большая сумма, чем было запланировано изначально в бюджете. И с каждым годом эта сумма увеличивается. То есть мы работаем и живём так, что в экономике не хватает финансовых ресурсов", – говорит Магбат Спанов.

"Все экономические процессы катализировались. Наблюдается большая волатильность, связанная с ценами на нефть и другими сырьевыми отраслями, которые формируют доходную часть экономики Казахстана. Со стороны государства резко увеличилось финансирование и субсидирование социальных госпрограмм по оказанию материальной помощи населению. Это сильно бьёт по бюджету. Соответственно, эффективность национальной экономики снижается, потому что в соответствии с законом о трансферте была заложена чётко определённая сумма, которую можно было перечислить из Нацфонда. Сейчас эта поддержка увеличивается, и перечисляется намного большая сумма, чем было запланировано изначально в бюджете. И с каждым годом эта сумма увеличивается. То есть мы работаем и живём так, что в экономике не хватает финансовых ресурсов", – говорит Магбат Спанов.

Второй важный момент, на который обращает внимание Спанов, – это отрицательный платёжный баланс. Несмотря на рост цен на энергоносители (основные экспортные товары Казахстана) и положительный торговый баланс, платёжный баланс последние три года (2019, 2020, 2021 годы) показывал отрицательное значение. Такую же ситуацию экономист прогнозирует и в этом году. Всё это указывает на неэффективность функционирующей экономической системы страны.

"Политические и экономические реформы в стране должны идти одновременно, как два колеса одной арбы. Они должны идти в одном русле, соотноситься и помогать друг другу. Начались политические реформы, много говорится об экономических реформах, но реально ничего не делается. Непонятно, какая экономическая модель функционирует в стране. Сначала мы говорим о рыночной экономике, потом – о социально ориентированной. Поймите, что это всё совершенно разные методологические подходы. Шаги, которые предпринимаются, противоречат друг другу", – считает экономист.

По его мнению, если такой разрыв будет продолжатся и денег в ЕНПФ будет меньше, чем необходимо, то это может привести к нарастанию социальных конфликтов в обществе.

"Наверное, не до такой степени, конечно, как это было в январе, но в итоге может радикализировать общество. Поэтому не нужно обещать населению то, чего не можем сделать. К сожалению, до сих пор не могут подготовить нормальную антикризисную программу, которую уже обещают презентовать в июне-июле. Хотя, на мой взгляд, она должна была уже реализовываться с начала февраля. Сейчас наблюдается подход, который зачастую не подкрепляется реальными финансовыми ресурсами", – резюмирует Магбат Спанов.

Оптимистичные прогнозы Нацбанка

12 мая на заседании правительства глава Нацбанка Галымжан Пирматов сообщил, что пенсионные активы ЕНПФ сейчас составляют 12,9 трлн тенге:

- объём инвестиционного дохода с начала года составил около 136,5 млрд тенге;

- пенсионных взносов – 524 млрд тенге;

- пенсионных выплат – 89,6 млрд тенге.

Доходность пенсионных активов за последние 12 месяцев составила 8%.

"При этом с точки зрения устойчивости накопительной пенсионной системы целесообразно рассматривать показатели доходности и инфляции на более длительном горизонте времени. Так, например, доходность пенсионных активов за последние 3 и 5 лет в годовом выражении составляет 9,25 и 9,44% при инфляции 8,96 и 7,64%, соответственно", – говорится в докладе главы Нацбанка.

"При этом с точки зрения устойчивости накопительной пенсионной системы целесообразно рассматривать показатели доходности и инфляции на более длительном горизонте времени. Так, например, доходность пенсионных активов за последние 3 и 5 лет в годовом выражении составляет 9,25 и 9,44% при инфляции 8,96 и 7,64%, соответственно", – говорится в докладе главы Нацбанка.

Галымжан Пирматов уверяет, что Нацбанк в режиме реального времени отслеживает развитие ситуации, оценивая степень влияния санкций на финансовую систему Казахстана, и продолжит принимать меры для обеспечения ценовой и финансовой стабильности.

-

1❗️ Землетрясение произошло в Алматы

-

2879

-

10

-

174

-

-

2⚡️ Алматинцы, кому пришло оповещение о землетрясении?

-

2933

-

27

-

109

-

-

3❌ Главный въезд в аэропорт Алматы закрыли на неделю

-

2793

-

0

-

5

-

-

4🪿Массовая гибель птицы в селе Шаховское: ждать ли жителям компенсацию

-

2888

-

1

-

7

-

-

5По данным МЧС, толчки ощущались в Алматинской, Жетысуской и Жамбылской областях.

-

2802

-

1

-

170

-

-

6❗️Ещё 14 продуктов могут попасть в список социально значимых в Казахстане

-

2926

-

3

-

28

-

-

7🍽 Тараканы в школьной столовой: в Петропавловске расторгли договор с подрядчиком

-

2389

-

9

-

18

-

-

8📞 Открыта "горячая линия" для алматинцев

-

2492

-

1

-

5

-

-

9🔖 Закон о запрете пропаганды ЛГБТ: сенаторы взяли время на доработку отдельных норм

-

2476

-

5

-

149

-

-

10❗️ВАП отказалась раскрывать детали нарушений в «Самрук-Казыне», ссылаясь на секретность

-

2061

-

5

-

35

-

USD:

507.5 / 510.9

USD:

507.5 / 510.9

EUR:

590.5 / 595.5

EUR:

590.5 / 595.5

RUB:

6.51 / 6.63

RUB:

6.51 / 6.63