Как банки будут оценивать кредитоспособность клиента?

С 1 января 2020 года меняется расчёт коэффициента долговой нагрузки (КДН) заёмщика, что будет обязательным к исполнению как со стороны банков второго уровня, так и со стороны организаций, осуществляющих микрофинансовую деятельность. Эти изменения коснутся беззалоговых кредитов на приобретение товаров, работ и услуг.

"С 1 января 2020 года изменяются подходы к расчёту долговой нагрузки заёмщиков – введён запрет на предоставление займов гражданам с доходом ниже прожиточного минимума, а также повышены требования к достаточности собственного капитала банков, что понизит экономические стимулы банков к выдаче беззалоговых займов, особенно гражданам с низкими доходами", – сказал Ерболат Досаев.

Появляется двухэтапный расчёт коэффициента долговой нагрузки:

- первый этап – оценка платёжеспособности заёмщика;

- второй этап – расчёт коэффициента долговой нагрузки заёмщика.

Платёжеспособность клиента теперь рассчитывается с учётом количества несовершеннолетних детей в семье. На каждого ребёнка должна остаться половина прожиточного минимума. К примеру, у заёмщика двое детей. Чтобы получить беззалоговый кредит, нужно, чтобы он получал более 62 тысяч тенге, то есть 31 183 (утверждённая на 2020 год величина прожиточного минимума) + 15 591,5 х 2 (0,5 ВПМ на каждого несовершеннолетнего члена семьи).

Платёжеспособность клиента кредитные организации должны рассчитать по формуле ДЗ ≥ ВПМ + 0,5 * ВПМ *Кнчс:

- ДЗ – доход заёмщика;

- ВПМ – величина прожиточного минимума, установленная на соответствующий финансовый год Законом РК "О республиканском бюджете" (в 2020 году – 31 183 тенге);

- Кнчс – количество несовершеннолетних членов семьи.

Ранее заёмщик не мог получить кредит с ежемесячной выплатой по нему более 50% от его зарплаты. Помимо этого требования НБ РК, банки дополнительно использовали собственную скоринговую модель при оценке и предоставлении беззалоговых потребительских кредитов. Но какие критерии выставлялись будущему заёмщику – непонятно, каждая финорганизация устанавливала свои правила.

Читайте также: Какие услуги могут навязывать банки вместе с кредитом и как их избежать?

Например, оценка Jýsan Bank основана на глубоком анализе социально-демографических данных, кредитной истории, потребительском поведении и так далее. Но не каждый банк делится условиями скоринга.

Многие ограничивались проверкой отчислений в пенсионный фонд и на основании справки из ЕНПФ оценивали платёжеспособность заёмщика. Поэтому при отказе в получении кредита никто не мог полностью понять причину.

Другой пример: HomeCredit Bank в основном основывался на пенсионные отчисления граждан и, также принимался во внимание заявленный доход заёмщика. И всё.

Теперь большинство критериев будут едиными для всех.

"Если раньше на обслуживание кредитов заёмщик мог направлять не более 50% своего официального дохода, то теперь у него должна оставаться сумма в размере одного прожиточного минимума плюс половина прожиточного минимума на каждого несовершеннолетнего члена семьи. С одной стороны, заёмщики с более высокими доходами смогут увеличить свою долговую нагрузку, но заёмщики с низкими доходами будут ограничены в привлечении кредитов сильнее, чем раньше", – пояснил директор департамента розничного бизнеса Jýsan Bank Игорь Ширыкалов.

Банки будут оценивать реальный доход заёмщика

Независимый финансовый аналитик Сергей Полыгалов отметил, что новая система оценки кредитоспособности клиента должна обеспечить больший объём информации о потенциальном заёмщике. Это позволит кредитным организациям проводить более взвешенную оценку кредитоспособности клиента.

"Заёмщику придётся раскрывать больше информации о себе. Теперь, кроме основных данных, заёмщик будет обязан, например, представлять выписки с банковских счётов, на которые поступают: пенсионные выплаты; заработная плата и иные доходы от работодателя; страховые выплаты по договору пенсионного аннуитета, также информацию о доходах физлица – ИП, рассчитанных на основе налоговых отчислений и так далее. Банки будут требовать информацию о движениях на счетах потенциальных заёмщиков. Также будут учитываться данные о составе семьи, наличии детей", – пояснил Сергей Полыгалов.

Чем больше информации получит банк о заёмщике, тем легче ему будет принимать решение о возможности выдать кредит.

"Данные изменения несут позитивный момент в части возможности принимать во внимание кредитную историю или иную информацию, которую можно подтвердить, что даёт возможность более точно оценивать и управлять рисками", – сказал руководитель службы по связям с общественностью HomeCredit Bank Адильбек Махмед.

Теперь банки получили возможность учитывать неофициальные доходы заёмщика, а также расходы типа покупок в интернет-магазине, наличия автомобиля, пополнения депозита. Появляется довольного много инструментов для оценки реальной платёжеспособности потенциального заёмщика.

"Новый подход к оценке платёжеспособности позволяет оценивать не только официальные доходы, но и неофициальные или косвенные. К таковым относятся, к примеру, расходы на коммунальные и телекоммуникационные услуги, обороты по платёжным картам, расходы на покупку авиа- и железнодорожных билетов, покупки в интернете, платежи по кредитам предыдущих периодов и так далее", – отметил Игорь Ширыкалов.

Нажмите, чтобы узнать по каким критериям оценивается доход заёмщика

На кого повлияют изменения?

Сергей Полыгалов считает, что трудность получения кредитов должна значительно возрасти, но это коснётся только тех, кто не докажет кредитным организациям платёжеспособность.

"Несомненно снизится количество заёмщиков. Меньшее количество населения сможет взять кредиты. На мой взгляд, здесь есть одно большое преимущество: банковская система сама оградит неплатёжеспособное население от рисков, связанных с невозможностью отдать займы и попаданием в долговую яму", – сказал он.

Граждане, скрывающие свои доходы и безработные, а также малоимущие не смогут больше получить кредит. Сергей Полыгалов прогнозирует, что в краткосрочной перспективе банки могут потерять часть доходов.

"Сократится количество надёжных заёмщиков, соответственно, сократится и количество выдаваемых кредитов. Но и в этом вопросе не все так плохо. Надёжные заёмщики могут брать большие суммы кредитов, что в итоге может привести к переходу от количества к качеству. Эта ситуация может нивелировать потери банков от сокращения кредитования низкокредитоспособного населения", – добавил он.

В аналитическом центре Ассоциации финансистов Казахстана также отметили возможность в перспективе снизить уровень закредитованности граждан, так как будут применяться дополнительные критерии при выдаче займов.

"Нацбанк за счёт данного инструмента стремится обезопасить банки и заёмщиков от риска невозврата по займу. При этом необходимо учитывать и другие аспекты культуры возврата займа заёмщиками. Кредитная организация в итоге приобретает более качественного заёмщика и минимизирует риски увеличения доли недобросовестных заёмщиков. Тем не менее не исключено снижение динамики роста объёмов потребительского кредитования", – пояснили аналитики АФК.

В HomeCredit Bank считают, что эти изменения затруднят получения кредита заемщикам, которые получают неофициальный доход.

Читайте также: Государство спишет кредиты около 500000 казахстанцев. Почему это произошло и кому выгодно?

В Jýsan Bank не видят больших негативных последствий на рынок кредитования в изменениях оценки платёжеспособности. Однако считают, что из-за нововедений пострадают организации, которые выдают кредиты онлайн.

"На наш взгляд, данная мера окажет нейтральное влияние на банковский сектор, особенно на те банки, которые подходили к оценке платёжеспособности клиентов довольно консервативно. По сути, это формализация ранее используемых подходов. Данная мера в большей степени повлияет на небанковские кредитные организации, в том числе и так называемых онлайнеров, которые далеко не всегда проводили оценку кредитоспособности заёмщика, компенсируя высокую стоимость риска размером процентной ставки", – сказал Игорь Ширыкалов.

В Kaspi.kz отметили, что поправки по расчёту платёжеспособности заёмщика нацелены на ограничение агрессивного роста кредитования и, в частности, тех игроков, которые не обладают опытом оценки кредитного риска.

"Такие участники в погоне за ростом портфеля готовы принимать на себя существенные кредитные риски. Для добросовестных же участников рынка самое главное – не выдать кредит, а предоставить финансирование на улучшение жизни и не в ущерб семейному бюджету. Консервативный подход к оценке рисков обеспечит долгосрочный и качественный рост кредитования в стране. У нас долгосрочная стратегия, нацеленная именно на качественный рост. Это хорошо для Казахстана. Что хорошо для Казахстана, хорошо для Kaspi.kz", – сказали в пресс-службе Kaspi.kz.

Сергей Полыгалов добавил, что в долгосрочной перспективе изменения в оценке кредитоспособности заёмщика должны благотворно отразиться на банковской системе.

"Снизятся риски по невозвратности кредитов, банки будут тратить меньше резервов на страхование необеспеченных кредитов, что даст возможность направлять деньги в работу вместо их заморозки. Снизится рисковая составляющая в структуре общего ссудного портфеля банковского сектора. В итоге это должно снизить угрозу дефолтов банков, что в итоге даст положительный результат в оздоровлении банковской системы в целом", – подчеркнул эксперт.

Вводится запрет на начисление пени просроченным кредитам

Также с 1 января 2020 года вводится законодательный запрет кредитному учреждению начисления неустойки, комиссий по всем беззалоговым потребительским займам физических лиц после 90 дней просрочки. Этим будет ограничен постоянный рост задолженности по беззалоговым потребительским займам, считает глава НБ РК.

Почему были внесены эти поправки?

Летом в Казахстане прошла одноразовая акция по списанию долгов по кредиту. Почти 500 тысячам заёмщикам списали по 300 тысяч тенге за счёт бюджета или самого финансового учреждения. Эта мера была принята из-за роста долговой нагрузки и снижения реальных доходов.

Тогда президент Казахстана Касым-Жомарт Токаев поставил задачу перед Национальным банком запретить предоставлять кредиты гражданам с доходом ниже прожиточного минимума. А в своём Послании он отметил, что нужно внедрить механизмы, чтобы подобное больше не произошло.

Председатель Национального банка Ерболат Досаев сообщил депутатам, что по величине рынка кредитования физических лиц Казахстан относится к группе стран с низким уровнем долга. Отношение портфеля потребительских займов к ВВП составляет около 9,2%. В России данный показатель равен 14,3%, в Польше – около 30%, в Германии – свыше 40%, в США – более 85%.

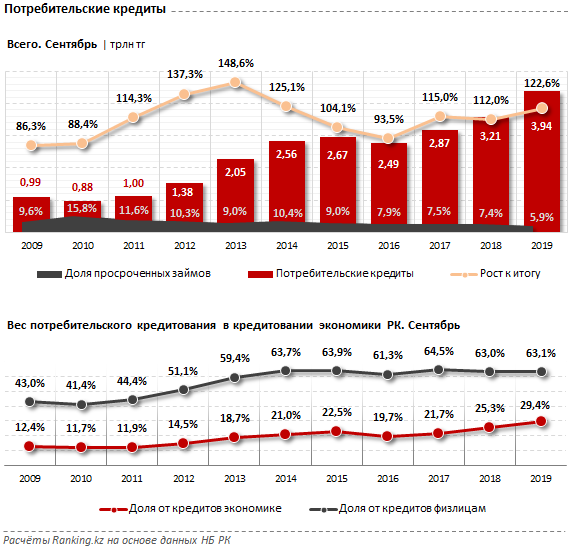

По данным ranking.kz, уровень просроченной задолженности составляет всего 5,9%, когда в 2018 году было 7,4%. В целом по сегменту кредитования физлиц просрочка по займам достигает 6%, а по общему портфелю кредитования экономики РК – 7%.

В целом, по данным НБ РК на конец октября, кредиты розничного сектора в годовом выражении увеличились на 23,2% или на 1,2 трлн тенге, достигнув 6,4 трлн тенге, их доля в общем объёме кредитов достигла исторически максимального уровня – 47,3%.

"Наблюдавшийся в последние годы быстрый рост потребительского кредитования на сегодня замедлился. Рост задолженности в этом сегменте в 2017 и 2018 годах составлял 31% и 28% в год соответственно. За 10 месяцев рост портфеля беззалоговых потребительских займов составил лишь 8%. За этот же период среднемесячная зарплата казахстанцев увеличилась на 16%, что опережает рост задолженности по беззалоговым займам в два раза", – сказал Ерболат Досаев.

Однако informburo.kz ранее выяснил, что, согласно статистике, розничное кредитование физлиц стабильно растёт по всем секторам, включая и потребительские кредиты, и ипотеку, и автокредиты. При этом с 2015 года по апрель 2019-го выросли как общий объём выданных кредитов, так и число кредитных контрактов.

Подробнее читайте здесь: Государство спишет кредиты около 500000 казахстанцев. Почему это произошло и кому выгодно?

В 2015-м было 1 391 млрд тенге списанных и NPL-займов, в апреле 2019-го их стало даже немного больше – 1 395 млрд. Другими словами, хотя относительный объём "плохих" или токсичных займов в розничном кредитовании в процентах снижается, в абсолютных цифрах он не меняется с 2015 года, а объёмы кредитования растут.

-

1💐 Ярмарка к 8 Марта пройдёт в Астане: фермерские продукты и цветы будут продавать два дня

-

3351

-

1

-

13

-

-

2💰 В Шымкенте выплаты к 8 марта будут выше, чем в Астане

-

3332

-

1

-

20

-

-

3🔖 С 1 июля в Казахстане ужесточат выдачу кредитов.

-

3091

-

3

-

33

-

-

4💬 Казахстанцы продолжают покупать путёвки в ОАЭ даже без гарантий туркода, сообщает 31 канал.

-

3024

-

3

-

35

-

-

5📱В Туркестанской области 20-летний мошенник обманывал подростков через игру Free Fire

-

3190

-

2

-

23

-

-

6⚖️ В Семее осудили подростка за создание чата скинхедов в Telegram

-

3235

-

1

-

40

-

-

7💊 Пациенты с ишемической болезнью сердца не могут получить бесплатно привычный препарат – причина

-

3181

-

4

-

41

-

-

8💥 Лёд взорвали на главных реках Уральска и ЗКО.

-

3011

-

2

-

14

-

-

9⚠️ Доброе утро, друзья! Предлагаем обзор главных новостей за 4 марта

-

3225

-

0

-

5

-

-

10❄️ Прогноз погоды на 5 марта: осадки и усиление ветра ожидаются на всей территории Казахстана, кроме востока

-

3236

-

0

-

6

-

USD:

493.9 / 496.7

USD:

493.9 / 496.7

EUR:

573.5 / 578.5

EUR:

573.5 / 578.5

RUB:

6.25 / 6.37

RUB:

6.25 / 6.37