Апат айтып келмейді. Келеңсіз оқиғаға тап боларын ешкім алдын ала білмейді. Сондықтан он екі мүшеңіздің сау кезінде, алдын ала қам жасауға әбден болады. Қалтаңызда қаражатыңыз болса, өміріңізді, мүлкіңізді де сақтандыра аласыз.

Сонымен қатар, салымдарыңызды депозитке салғандай жинай аласыз. Жиналған қаржыңызды аяқ асты алғыңыз келсе, келісім-шартты бұзсаңыз болғаны. Тек үстіне қосылатын сыйақыдан қағыласыз. Бұл – зейнетақы аннуитетіне қатысты емес. 63 жастағы еркектер, 58 жасқа жеткен әйелдер өмірін сақтандыра алмайды. Осының барлығына толығырақ тоқталу үшін сақтандыру компанияларының бір-бірінен ерекшелігіне тоқталамыз.

Ұлттық банк төрағасы Данияр Ақышев елімізде сақтандыру саласының дамыған елдерге қарағанда артта қалып келе жатқанын үнемі айтып жүр. Енді ол жүйені дамыту үшін қандай қадам жасалып жатқанын Ұлттық Банкі Сақтандыру нарығын дамыту басқармасының бастығы Дәурен Жәмек түсіндіріп берді.

Елімізде сақтандыру саласы кенже қалып келеді

– Жалпы ішкі өнімдегі (ЖІӨ) соңғы 10 жылда сақтандыру сыйақылары мен активтерінің үлесі 1-2% асқан жоқ. Жан басына шаққанда сақтандыру сыйақысы небәрі 20 мың теңгені құрады. Бұл дамыған елдегілермен салыстырсақ әлдеқайда аз.

Қазақстан Дүниежүзілік сауда ұйымына (ДСҰ) кірді. Сондықтан, ұлттық сақтандыру саласын дамыту үшін жаңа мақсаттар мен міндеттер қойылды.

2015 жылдың мамыр айында сақтандыру туралы заңға толықтырулар енгізілді. Қызметкердің өмірі өндірісте міндетті түрде сақтандырылатын болды. Жазатайым оқиғаға душар болғанға жоғалтқан табысы мемлекет, жұмыс беруші және сақтандыру компаниясы тарапынан өтеле бастайды.

Жаңа заң жобасы мәжілісте талқыланып жатыр

Ол биылғы 28 ақпан күні мәжілісте бірінші оқылымда мақұлданды. Екінші оқылымнан кейін президентке қол қоюға жіберіледі.

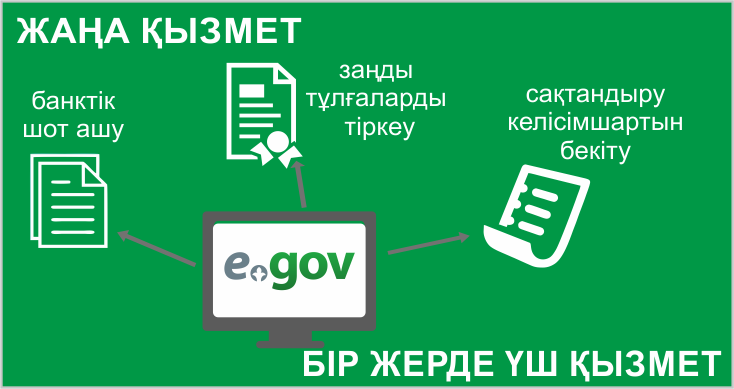

Жоба бойынша сақтандыру қызметтері онлайн жүйеге көшіп, тек ірі қалаларда емес, еліміздің барлық өңірлерінде қолжетімді болады.

Сондай-ақ, зейнетақы аннуитетіне жасалған бір келісім шартқа ерлі-зайыптылардың екеуінің де құқы бар болады. Мәселен, жұмыссыз әйелі үшін жұмыс жасайтын жұбайы салымды жинай алады.Соған мүмкіндік қарастырылып жатыр. Сақтандыру төлемдеріне кепілдік беріліп, төлемнің үзілмей, уақытында төленуіне жағдай жасалмақ.

Үйде отырып-ақ өміріңізді де, көлігіңізді де сақтандырасыз

Онлайн сақтандыру жүйесіне компаниялардың қаншалықты дайын екендігі жаңа заң жобасында ескеріліп жатыр.

– Онлайн сақтандыру жүйесі енгізілетін болса, салымшы құжаттарын электронды түрде өткізеді. Электронды цифрлы қолтаңбасын (ЭЦҚ) қойса жеткілікті. Кеңсеге барып әуре болмайды, әрі уақытты үнемдейді. Сосын "жеке кабинет" арқылы кіріп, өзінің сақтандыру шарттарымен кез-келген уақытта танысып, өмірін де, мүлкін де жылдам сақтандыра алады. Әрі сақтандырушы агенттер саны да азаяды, – дейді Дәурен Жәмек.

Көлігі бар адамдар да құшақ-құшақ қағаз құшақтап жүгірмейді, онлайн сақтандыра алады. Мұндай жағдайда қолға еш құжат берілмейді, тек SMS-хабарлама немесе жеке поштасына әмбебап нөмір келуі мүмкін. Сол нөмірді біріңғай базаға енгізу арқылы полиция қызметкерлері тексере алады.

Туристік жолдамамен шетелде жүрген азаматтар толықтай сақтандырылады

Саяхаттаушы қазақстандықтар үшін сақтандыру құны – шетелде болатын әрбір күнге шамамен 320 теңгеден. Бұл қаржы 3-16 миллион теңге аралығындағы сақтандыру өтемін қамтиды. Мұндай сақтандыру құжаты туроператорлардың қызметтеріне жүгінетін туристер үшін ғана қажет болады. Туроператорларға жүгінбейтін туристер және шетелге өз бетінше баратын азаматтардың өздері жауапты. Мемлекет олардың сақтандырылуын міндеттей алмайды.

Міндеттелген сақтандыруды енгізу көзделіп отыр

Яғни, кейбір жекелеген кәсіптер үшін сақтандыру міндеттеледі. Бірақ оның талаптары тікелей заңда емес, сақтандыру компаниясы мен оның салымшы арасындағы шартта айқындалады.

Міндетті сақтандыру кезінде сақтандырудың барлық талаптары, тарифтері және төлемдері жекелеген заңдарда тікелей белгіленеді.

– Қазіргі уақытта міндеттелген сақтандыруға ұқсас сақтандыру "Кеден ісі туралы" кодексте іске асырылған. Онда кеден өкілінде, уақытша сақтау қоймаларының иелерінде сақтандыру шартының болуы көзделген.

Сондай-ақ, мұндай нормалар "Атқарушылық іс жүргізу және сот орындаушыларының мәртебесі туралы" заңда да бар. Онда жеке сот орындаушысында сақтандыру шартының болуы талап етіледі, – дейді Дәурен Жәмек.

Алаяқтан абай болыңыз!

Көршілес Ресейде сақтандыру компаниялары өз бетімен онлайн режимге көшіп, соңынан жалған сайттар қаптап кеткен болатын. Осындай қателік кетпес үшін сақтандырушы мекеме рәсімделген қағазды азаматтың мекен-жайына жіберуі тиіс болады.

Жобада сақтандыру компанияларына дербес деректерді қорғау мен киберқауіпсіздікке нақты талаптар енгізу көзделген.

Заң қабылданған соң, сақтандыру компаниялары өз шарттары туралы ақпаратты тарату және түсіндіру үшін чат, боттарды пайдаланып, онлайн-кеңес береді. Қазір олар онлайн жүйеге өту үшін IT мамандармен бірігіп, құрылымын ойластырып жатыр.

Шетелдік сақтандырушылардың атынан да заңсыз жұмыс істеді

– 2003-2008 жылдары Medlife, American Security life insurance, Fortuna Grazer, C.M.I және басқаларының атын жамылып желілік маркетингпен жұмыс істеген агенттер болған. Олар бірнеше жылдан кейін айтарлықтай пайыз қосылып, жазатайым оқиға орын алған, қайтыс болған жағдайда сақтандыру өтемін береміз деп қазақстандықтарға уәде етті.

Аталған агенттердің заңсыз іс-қимылдарының нәтижесінде Қазақстаннан жыл сайын айтарлықтай қомақты қаражат сыртқа шығарылды. Оларда "қаржылық пирамиданың" айқын белгілері болды. Бірнеше салымшыны тарта отырып, агент сыйақы алды. Ал, сақтандырумен қорғау тыс қалды, – дейді Дәурен Жәмек.

Ұлттық Банктің лицензиясы болуы керек

– Лицензиясы болмаса сақтандыру жөніндегі қызметке заңмен тыйым салынған. Азаматтар және заңды тұлғалар өз өмірін немесе мүлкін, үшінші тұлғалар алдындағы өзінің жауапкершілігін тек Ұлттық Банктің тиісті лицензиясы бар қазақстандық сақтандыру ұйымдарында ғана сақтандыра алады. "Сақтандыру қызметі туралы" ҚР заңында сақтандыру компанияларының желілік маркетинг форматындағы қызметі көзделмеген, – дейді ол.

Алданып қалмас үшін бірнеше маңызды шарттарға назар аударып, ақшаңызды салғалы жатқан мекемені тереңірек зерттеу керек. Сақтандыру саласымен етене таныс болу үшін назарларыңызға олардың түрлері жөніндегі ақпаратты ұсынамыз.

"Сақтансаң сақтаймын..."

Сақтандыру компаниясына жүгінбес бұрын қандай сақтандыру түріне төлем төлейтініңізді анықтап алыңыз. Ол үшін елімізде сақтандырудың міндетті және ерікті түрлеріне ненің кіретінін біліп алғаныңыз жөн. Міндетті сақтандыруда заңмен бекітілген талапты барлық адамдар орындауға міндеттеледі.

Ал, ерікті түрде қажеттілігіңізге қарай өмірді сақтандыру және жалпы сақтандыру түрлерін таңдай аласыз. Оның да өмірді сақтандыру және аннуитеттік сақтандыру деген түрлері бар. Шатасып кетпес үшін алдымен жіліктеп алайық.

Өміріңізді, денсаулығыңызды, еңбекке қабілетіңізді, жеке басыңызды қорғаудың жолын қарастырасыз. Несие алып, ипотекаға үй алған адам ойламаған жерден қайтыс болып кетсе, мұрагерлері қиналып қалуы мүмкін. Сондықтан мұндай қиындыққа тап болмаудың жолын алдын ала қарастырып қойған артық етпейді. Зейнетақы аннуитетін жинауға шама-шарқы жетсе, ертерек зейнетке де шығуға болады.

"Жалпы сақтандыру" саласы дегеніміз не?

- Жазатайым жағдайдан және аурудан сақтандыру;

- Медициналық сақтандыру;

- Автомобиль, темір жол, әуе, су көлігін сақтандыру;

- Жүктерді сақтандыру;

- Заңды және жеке тұлғалардың жылжымайтын мүліктерін, көліктерін, малын, баспанасын, үй мүліктерін, ауылшаруашылық өнімдерін, қондырғыларын, шикізат және т.б. сақтандыру;

- Кәсіпкерлік тәуекелді сақтандыру;

- Автомобиль, темір жол, әуе, су көлігі иелерінің, азаматтық-құқықтық жауапкершілігін сақтандыру;

- Тасымалдаушының азаматтық-құқықтық жауапкершілігін сақтандыру;

- Шарт бойынша азаматтық-құқықтық жауапкершілігін сақтандыру;

Ауыр жұмыспен шұғылданатын жұмысшыларды жұмыс беруші тарапынан сақтандырып, корпоративті түріне жүгіне алады. Ол туралы сәл кейінірек тоқталамыз.

Сақтандыру компаниясын қалай таңдау керек?

Біріншіден, жоғарыда көрсетілген сақтандыру түрін таңдап, келісім шарттың түрлерімен мұқият танысып алыңыз. Қазір 31 сақтандыру компаниясы ғана Ұлттық банктен лицензия алған. Оның ішінде жетеуі өмірді сақтандырумен айналысады. Қалғандарында жалпы сақтандыру. Тізімін мақаланың соңына жүктейміз. Ұлттық банкке тіркелмегендердің маңайына да жоламаңыз.

Екіншіден, таңдаған компанияның қызмет көрсету сервисінің тәулік бойы қолжетімді екендігіне мән беріңіз. Себебі, жазатайым оқиға болып қалған жағдайда дереу сақтандыру компаниясына хабар беруге ештеңе кедергі болмау керек.

Үшіншіден, сақтандыру талаптарына, оның ішінде сатып алу сомасының мөлшеріне назар аудару керек. Бұл жердегі сатып алу сомасы – жинақтаушы сақтандыру шарты мерзімінен бұрын тоқтатылған кездегі сақтанушы алатын сома. Ол сақтандыру ұйымдарының шығыстарын, оның ішінде комиссиялық сыйақы шегеріле отырып есептеледі. Шарт бойынша бірінші жылы сатып алу сомасы болмайды. Осыған сәйкес егер сақтандыру шарты ұзақ мерзімді болмаса, жинақталған қаражатты толық көлемде ала алмауыңыз мүмкін.

Төртіншіден, акционерлік құрылымына назар аударыңыз. Сақтандыру компаниясының акционерлері неғұрлым тұрақты болғаны дұрыс. Мысалы, Қазіргі "Standard-life" сақтандыру компаниясының атауы да, құрылымы да сан құбылды.

- 2007 жылы "Сеймар Альянс" қаржы корпорациясы" холдингінің шешімімен құрылған еді.

- 2010 жылы акцияларын заңды тұлғалар сатып ала бастады.

- Ал, 2013 жылы "KNG-Finance" ЖШС компаниясы толыққанды акционер болды.

- 2014 жылы "Grandes" өмірді сақтандыру компаниясының" АҚ құрамындағы "Alliance-life" болып өзгерді.

- 2016 сәуірінде "Standard-life" болып қайта құрылады.

- 2018 жылы тағы да өзгеріп жатыр.

Бесіншіден, сыйақы көлемі бойынша қандай орынды иеленетінін білгеніңіз дұрыс. Мысалы, 2017 жылғы қаңтар-қарашада өмірді сақтандыру нарығында жеті сақтандыру компаниясы жұмыс істеді.

Сақтандыру сыйақыларын жинаудан "Халық-Life" компаниясы көш бастайды. Оның сақтандыру қаражатының көлемі 14,7 млрд теңге.

Тізімді жалғайтын Еуропалық сақтандыру компаниясының қоржынында – 11,7 млрд теңге бар.

Үшінші орында 2,2 млрд теңге қаражатымен "Nomad Life" тұр.

Ал нақты төлемге келсек...

Сақтандыру төлемдерінің басым бөлігін "Қазкоммерц-Life" компаниясы жасады (887,1 млн теңге). Бұл рейтинг Жоғарғы соттың, Ұлттық банктің, Қазақстандық қор биржасының деректері негізінде, сондай-ақ сарапшылар бағалаулары бойынша құрылған.

Екінші орында – "Еуропалық сақтандыру компаниясы". Олардың өмірді сақтандыру төлемдері 724,1 млн теңгені құрады. 2016 жылға қарағанда нарықтағы үлесі 36,4 пайыздан 38,4 пайызға дейін өсті.

"Nomad Life" көшбасшылар үштігін аяқтайды (141,8 млн теңге). Өсім 13,9 пайыз. Нарықтағы үлесі бір жылда 6-дан 7,5 пайызға дейін өскен.

Алтыншыдан, оқыс жағдайлардан зардап шеккен адамдардың шығынын қаншалықты өтегені туралы жазылған, айтылған пікірлері арқылы компанияға таңдау жасаңыз. Көбінесе әлеуметтік желіден, сақтандыру компанияларының арнайы сайттарынан табуыңызға болады.

Мысалы, "Номад-life" cақтандыру компаниясының сайтына кірсеңіз, басты беттің ішінде клиентті қолдау деген бөлімге назар аударыңыз. Соның ішінде жиі қойылатын сұрақтарға кірсеңіз, алуан түрлі пікірлер мен жауапты көресіз.

Өмірді сақтандыру бойынша үштікке кіретін компаниялардың ерекшелігі

"Өмірді сақтандырумен" және "Жалпы сақтандырумен" шұғылданатындардың әрекеттері бір-бірімен қабыспайды. Мақсаттары бір болғанымен, салымшыларға көрсетілетін қызметтері әртүрлі.

Өмірді сақтандыру бойынша алғаш рет 1995 жылы "БТА өмір" сақтандыру компаниясы нарықта белсенді болған еді. 2015 жылы "БТА сақтандыру" АҚ "Қазкоммерц-Полис"АҚ , "БТА өмір"АҚ "Қазкоммерц-life"компаниясына біріккен болатын. Қазір өмірді сақтандыру бойынша көш бастап тұрған "Халық-life" АҚ "Kazkom-life"-пен бірігу үшін келіссөз жүріп жатқандықтан, қызметтері туралы баяндаудан бас тартты.

Екінші орынды иеленетін Еуропалық сақтандыру компаниясы сату бөлімінің басшысы Артем Никитинмен сұқбаттастық. Өзгелерден басты ерекшелігі – жазатайым жағдайлардан корпоративті сақтандыру бойынша озық тұр.

Яғни, ауыр жұмыспен шұғылданатын компаниялар қарамағындағы жұмысшыларын сақтандырады. Сақтандыру нарығында 100 пайыз акционерлік құрылымы шетелдік капиталдан тұратын бірден бір компания.

– "Еуропалық сақтандыру" компаниясы – корпоративті бағыт бойынша әлемде өз орны бар Generali Employee Benefits Network (GEB) компаниясының Қазақстандағы ресми өкілі. Ірі халықаралық компаниялардан салымшыларымыз бар. Сол себепті қаржы көрсеткіштері жоғары. Ұлттық банк тарапынан ешқандай сын, ескертпе жасалған емес. "Хоум кредит" банкінің кез-келген бөлімшесіне барсаңыз, біздің компания туралы толық мәліметті біле аласыздар.

Ең төменгі жылдық сақтандыру – бір жыл. Түрін таңдағаннан кейін өмірінің соңына дейін сақтандыруға болады. Жыл сайын 100 мыңға жуық салымшыға қызмет көрсетіледі. 2013 жылға дейін депозитке салғандай жинақтай алатын еді. Акционерлер тарапынан тоқтатылды. Кез-келген адам өмірін оқыс оқиғадан сақтай алады. Мысалы, мүгедектік, жарақат, аурудан, өрттен сақтандырады. Қайтыс болған жағдайда, төлем мұрагерлеріне беріледі. Зейнетақы аннуитетін өмір бойы жинақтауына да мүмкіндік қарастырылған, – дейді Артем Никитин.

Жазатайым болған салымшыны да сақтандырудың төлемі бар

– Егер жұмыс барысында құрылысшы құлап кетіп, ағзасына зақым келсе, мерт болса, оның отбасына сақтандыру төлемі төленеді. Мұндай жағдайда төлемді құрылыс компаниясының өзі белгілейді. Әр компанияның сұранысына байланысты бір, екі, үш, төрт, бес жылдық төлем болуы мүмкін. Құрылыс компаниясы жазатайым болған жұмысшыға өтемақы береді. Осы сомаға сәйкес өтініш жазған жанға сақтандыру компаниясы тарапынан төлем төленеді.

Түсіндіре кетсек, сақтандырылатын адам сақтандыру компаниясына өтініш жазады. Қайтыс болып кеткен жағдайда төлем мұрагерлеріне беріледі. Егер құрылысшы ішіп алып құлаған болса, немесе өтемақы алу үшін әдейі тосын әрекетке барғаны анықталса, онда төленбейді, – дейді Артем Никитин.

Несиені де сақтандыра аласыз

Несие алған адам оны сақтандырғысы келсе, төлемді ай сайынғы несиесімен бірге төлеуіне де болады. Мысалы, бір миллион теңге несие алдыңыз делік. Ай сайынғы сақтандыру төлемі – 1%. Демек, 10 мың теңгені несие төлемімен бірге жауып тұрасыз.

Бұл жүйе үйін кепілдікке қойып, жоғары көлемді несие алғандарға тиімді. Егер сақтанушы жол апатынан не шартта көрсетілген басқа оқыс жағдайда сақтандырушының кінәсінен қайтыс болса да, І немесе ІІ топтағы мүгедек болып қалса да, несиесі толықтай жабылады.

Бірақ мына жайтты есте сақтаған жөн: Ішкі істер органдарынан қашып жазатайым оқиғаға ұшыраса, рөлде мас күйінде отырған болып шықса онда сақтандыру төлемі берілмейді.

Депозитке емес, сақтандыру компаниясына да қаржы жинақтауға болады

Үшінші орынды иеленетін "Nomad-life" ӨСК" АҚ сақтандыру бойынша басқарма төрағасының орынбасары Асқар Шәкенов өзгелерден артықшылықтарына толығырақ тоқталды.

– Ешқандай банкке тиесілі болмағандықтан, біздің қаржы секторымыз тәуелсіз. Осы күнге дейін дефолт жариялаған өмірді сақтандыру компанияларын қарап отырсақ, банктің құрамында болғандарды айтуға болады. Бұл жерде дефолт дегеніміз – міндеттемесін орындауға қабілетсіз компания. Мысалы, Валют Транзит Банк, БТА өмірді алып қарайық. Қазір "Қазком-life" АҚ-ты Халық банкі сатып алып жатыр. Көрдіңіз бе? Күрделі мәселесі барлардың бәрінің банкпен байланысы бар.

Жақында ғана бұрын-соңды сақтандыру нарығында болмаған "Номад алтындары" өнімін енгіздік. Мұнда салымдар АҚШ долларымен сақталады. Банк депозиттерінде долларға 1% қосылса, бізде 3-5%. Бұл сақтандыру мерзіміне байланысты белгіленеді.

Ең төменгі жылдық сақтандыру – 3 жыл.

Ең жоғарғы жылдық сақтандыру – 10 жыл.

Ең төменгі салым – бір мың доллар. Осы жоба банк депозиттеріне бәсекелес болып отыр. Жинақтап сақтандыру сияқты ай сайын төлем төлемей-ақ, 1000 долларды әкелсе, 3 жыл ішінде 3 пайыздан аса сыйақыға қол жеткізе алады. Неғұрлым жоғары соманы салатын болса, соғұрлым алатын сыйақысы көбейеді.

Балаңыздың оқуына ақша жинасаңыз

Шартты бекіту кезінде адамның жасы 18-50 аралығында болуы керек.

Сақтандыру және ақшалай қаржыны жинақтау мерзімі 10 және 15 жыл.

Мысалы, 15 жылда 1,5 млн теңге жинайтын болсаңыз, тоқсан сайын 21 600 теңгеден жарна төлейсіз. Сіздің ақшаңызға үстеме пайыз да қосылады. Сақтандырылушы кенеттен қайтыс болса, жинағы 15 жылға жетпесе де келісілген соманы оның жақын адамдары алады.

Сонымен қатар балаңыздың үйлену тойына 15-20 жылға 1,5 млн теңгеден 4,5 млн теңгеге дейін жинай аласыз. Егер инфляция болса, оның деңгейіне байланысты жинақталған қаржы да өседі. 7-17 жас аралығындағы балаңызды да жазатайым оқиғадан сақтандыра аласыз.

"Валюталық жоспар" бағдарламасына 70 жасқа толмағандар қатыса алады

Денсаулығы мықты, ауыр дерті жоқ кез келген әрекетке қабілетті адам да өзін сақтандыра алады. Шетелге шыққан күннің өзінде сақтандыру компаниясы сіздің өміріңізге жауап береді. Сақтандыру жарналарын мынадай түрде жүргізуге болады:

Бір жола. Ең төменгі жарна – 1000$

Жылына бір рет. Мұнда ең төменгі жарна – 500$

Жазатайым оқиға нәтижесінде I топтағы мүгедектік тағайындалып, еңбекке жарамдылықтан айырылса, сақтандыру сомасының 100 пайызы беріледі. Ал, II топтағы мүгедектік тағайындалса, сақтандыру сомасының 80 пайызы төленеді. Мүгедектік үшін төлемнен басқа, полисті сатып алу сомасы да салымшыға қайтарылады. Басқа да түрлерімен таныс боламын десеңіз, компания сайтының сілтемесін төменде келтіреміз.

Егер төлемді аударуға жағдайыңыз болмай қалғанда не істеуге болады?

– ҚР Азаматтық кодексіне сәйкес жинақтап сақтандыру шартында төлемді бөліп төлеу көзделуі мүмкін. Сақтандырушы сақтандыру жарнасын төлеуге тиісті кезеңді, сақтандыру жарнасын төлеудің мерзімін ұзартқаны үшін өсімпұл мөлшері хабарламада жазылуы керек. Ұзақ мерзімге төлей алмаған жағдайда, келісім шартты бұзуына болады, – дейді Ұлттық Банкі Сақтандыру нарығын дамыту басқармасының бастығы Дәурен Жәмек.

Көлікті сақтандыру бағасы қанша?

– Егер көлігіңізді сақтандырғыңыз келсе, сізге сақтандыру полисін сатып алу керек. Оның құны автомобильдің шыққан жылына, оны пайдалану мерзіміне, жүргізушінің жүргізу еңбек өтіліне, жасына және жол апатын жасау тарихына байланысты, көбіне көліктің нарықтағы бағасына сәйкес. Құны барлық сақтандыру компанияларларында бірдей болады.

- Әрбір зардап шеккен тұлғаның өмірі мен денсаулығына келтірілген зиян үшін – 500-ден 1000 АЕК-ке дейін (1АЕК – 2405 теңге).

- Зардап шеккен бір адамға, көлік құралына, мүлікке келтірілген зиян мөлшерінде, алайда 600 АЕК-тен аспайды, – дейді Дәурен Жәмек.

Сонда көлігіңіз қалай қорғалады?

Жалпы сақтандырумен шұғылданатын "Amanat" компаниясының басқарма бастығының орынбасары Гүлмира Пірманшаевамен тілдестік.

– Көлігіңізді сақтандырғыңыз келсе, әуелі сенімді компанияны таңдайсыз. Келісім шарттың түрлері көп. Көлік жөндейтіндердің бағасымен, бағалаушылардың есебімен белгіленеді. Өзіңізге ыңғайлысын таңдап, төлемді қалай төлейтініңізді шешесіз. Бөліп төлеуге де болады.

Егер көлігін сақтандырған адам жол-көлік оқиғасына ұшыраса, апаттық комиссарлар дер кезінде жетіп, МАИ қызметкерлерінің де, клиенттің де құжаттарын суретке түсіріп алады. Сақтанушы әкімшілік сотқа тікелей жүгінбейді. Комиссарлар барлық құжатты алып, сотқа өздері жинайды. Келтірілген шығынды жол апатынан кейінгі төртінші күні ала алады. Бұл – Amanat компаниясының сақтандыру ерекшелігі. Мысалы, басқа сақтандыру компанияларының клиентері жол апатынан кейін әкімшілік соттың шешімін күтеді. Сақтандыру компаниясына шешімді алып келгеннен кейін ғана 5-10 күн ішінде шығынды төлейді.

Amanat СК-да мынандай қатерлерден қорғануға болады:

- Жазатайым оқиғалар;

- Көліктің ұрлануы;

- Үшінші тараптың құқыққа қайшы әрекеті;

- Заттың құлауы, аударылу, қозғалмайтын немесе қозғалмалы затқа соғылу;

- Өрт, жарылыс, табиғи апат, қатты жел екпіні;

- Автоның қысқа мерзімді су басуы және өзгеде қатерлер.

Егер сақтандыру жағдайы туындаса, онда:

- Төлем төрт күн аралығында өтеледі.

- Қажеттілік болғанда бес литр бензинді тегін жеткізіп, аккумуляторды қуаттандырады және дөңгелегіңізді үрлеп береді.

- Жол-көлік оқиғасы болғанда апатты комисар келіп, сақтандыру жағдайын тіркейді және ыстық шай немесе кофе береді, жол полициясының инспекторын шақырып, сізге тегін такси/эвакуатор жібереді.

МАИ қызметкерлерін шақырмай-ақ мәселені шешуге болады. Ол үшін келісім-шартқа қол қойған кезде, осы түрін таңдауы керек. Адам өлімі, зардап шеккен жандар болмаса ғана жүзеге асады.

"Гранд Каско" келісім-шарты – ең қымбат сақтандыру

– Ол – МАИ қызметкерлерінің қатысуын қажет етпейтін келісім шарт. Мысалы, көлікке тас тиіп кететін болса, сырылып қалса, МАИ қызметкерлерінсіз-ақ мәселені шешуге болады. Оқиға орнына барып, апаттық комиссарлар әдеттегідей суретке түсіріп алады. Сақтанушы көлігін жөндейтін жерге апарады. Шотты алып келгеннен кейін сол күні-ақ төлем беріледі, – дейді Гүлмира Пірманшаева.

Көлікті сақтандыруда алаяқтық көп

"Amanat" компаниясы мамандарының дерегінше, апатты қасақана ұйымдастыратындардың басым көпшілігі – Оңтүстік Қазақстан облысында. Көбісі жол полицияларымен келісіп алады. Бір қызығы, ешкім жауапқа тартылмаған. Ал Астана мен Алматы қаласының МАИ қызметкерлері істі аяғына дейін тексеріп, түрмеге отырғандар болған.

Алаяқтар:

- Автокөлікті қайта қалпына келтіру құнын шектен тыс көтереді;

- Сақтандыру полисін тек жол-көлік оқиғасы болғаннан кейін рәсімдейді;

- Құзырлы органдардан жалған құжаттар ұсынады;

- Тіпті көлікті басқарған жүргізушіні ауыстыруға тырысады.

Сақтандыру компаниялары да өзгеріп жатыр

Ұлттық банк басқармасының 2018 жылғы 29 қаңтардағы шешіміне сәйкес, "Сәлем" CК" АҚ лицензиясының қолданылуы алты ай мерзімге дейін тоқтатылды. Осы күнге дейін жасалған шарт иелері "Kommesk-өмір" сақтандыру компаниясына ауысып жатыр. Сақтандыру қызметін жүзеге асыру үшін 2016 жылғы 8 тамыздағы №2.1.54 лицензия берілген еді. Шектеулі ықпал ету талаптарын орындамағаны үшін компания агенттері сақтандыру делдалдығын алты ай бойы жүргізе алмайды. Сондай-ақ, Ұлттық банк үш ай мерзімге дейін Kompetenz-тің лицензиясын тоқтатты. Олар да ҚР заңнамасында белгіленген нормативтердің талаптарын сақтамаған.

Сақтандыру компанияларының саны азайып, бірігу арқылы іріленіп жатыр. Жалпы сақтандырумен шұғылданатын "Казахинстрах"(Halyk bank) пен "Казкоммерц-Полис" (Казком) бірікті. "Халық-life"-пен "Казком-Life" бірігіп жатқаны жөнінде де айтып өттік.

Ұлттық банкте тіркелген 31 сақтандыру компаниясы туралы мына тізімнен біліңіз.

Сақтандыру нарығындағы компаниялар туралы Ұлттық банктің есебімен таныс болыңыз.

"Еуропалық сақтандыру компаниясымен" толығырақ танысамын десеңіздер, сілтемесі мінекей.

"Номад-life" сақтандыру компаниясы сайтының мекен-жайын ұсынамыз.

"Аманат" сақтандыру компаниясының өзге қызметтері жөнінде білгіңіз келсе, мына сілтемеге өтіңіз.

Зейнетақы аннуитеті туралы мына мақалада айтқан болатынбыз.

USD:

511.3 / 515.3

USD:

511.3 / 515.3

EUR:

594.5 / 599.5

EUR:

594.5 / 599.5

RUB:

6.29 / 6.49

RUB:

6.29 / 6.49