В Налоговом кодексе Казахстана есть множество льгот и различных послаблений, нацеленных на снижение фискальной нагрузки на малый и средний бизнес. Но большинство из них не используются на практике. Причиной этому является сложный язык главного налогового документа страны и множество заложенных в него противоречий и серых зон.

Ещё больше усложняет понимание ежегодно вносимые изменения и дополнения к уже действующим нормам. В том, как не запутаться в перипетиях налогового законодательства и извлечь из него максимальную выгоду в 2019 году, разбирался корреспондент Informburo.kz.

Что изменилось в налогах в 2019 году и где искать выгоду?

Введение системы управления рисками (СУР) при налоговом контроле стало одним из существенных изменений в этом году, отмечает главный редактор и основатель портала "Учёт.kz" Максим Барышев. Оно позволило проанализировать налогоплательщиков и разделить их на три группы: низкая, средняя или высокая степени риска. Теперь компании, попавшие в "опасную зону", будут под пристальным вниманием налоговых органов, а добросовестные плательщики могут рассчитывать на послабления.

Информация, к какой степени риска отнесён налогоплательщик, будет доступна с 1 июля 2019 года на официальном сайте КГД.

"Но уже с января информацию о своём предприятии вы можете найти в web-приложении "Кабинет налогоплательщика". После получения определённой категории у налогоплательщика есть возможность предоставить пояснение в налоговые органы для перевода в более низкую категорию", – дополнил Максим Барышев.

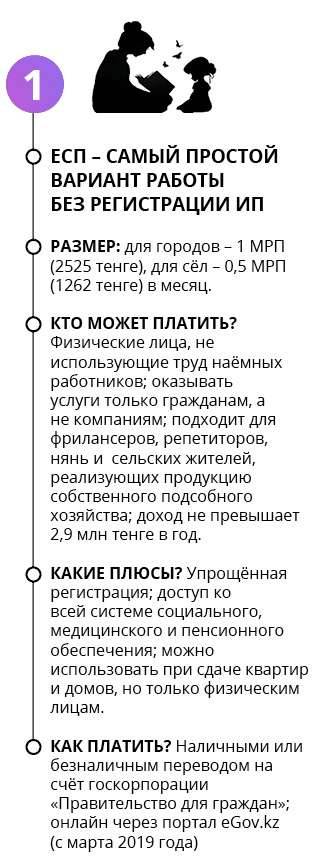

В этом году также был введён Единый совокупный платёж (ЕСП) для самозанятых, который является самым простым способом работы без регистрации в качестве индивидуального предпринимателя – ИП.

Максимальный доход, позволяющий использовать этот налоговый режим, не должен превышать 1 175 МРП – 2,9 млн тенге в год. Важно знать, что после открытия ИП предприниматель не сможет работать по ЕСП. Более подробно прочитать о том, зачем ЕСП нужен государству и для кого он предназначен, можно здесь.

Работодатели должны платить обязательные пенсионные взносы за работников, нанятых по договору гражданско-правового характера, то есть фрилансеров. Взносы будут уплачивать юридические лица, индивидуальные предприниматели и лица, занимающиеся частной практикой. Они выступают налоговыми агентами, исчисляющими и уплачивающими индивидуальный подоходный налог за таких внештатных сотрудников.

Ещё одним новшеством, которое отметили эксперты, стал переход на электронные счета-фактуры для компаний, состоящих на учёте по НДС, комиссионеров, экспедиторов, участников системы госзакупок, а также тех, кто торгует импортными товарами из специального перечня. Выписывать ЭСФ не обязательно, если оплата производится наличными или банковской картой с представлением чека.

Также продолжается поэтапное расширение видов деятельности, для которых обязательным становится использование онлайн контрольно-кассовых машин, а также списка товаров, реализуемых модулем "Виртуальный склад".

Главное – правильно выбрать налоговый режим

Сэкономить на налогах, не нарушая закон, вполне реально. Основным правилом для снижения нагрузки на бизнес является его оптимизация под специальные режимы налогообложения.

По мнению управляющего партнёра и финансового директора группы компаний "Верный Капитал" Фёдора Попандопуло, несмотря на всю свою сложность, налоговое законодательство в Казахстане очень лояльно и необременительно в плане размера ставок по сравнению с другими странами. При этом основные послабления и льготы предоставлены, в первую очередь, малому и среднему бизнесу, более крупным компаниям экономить на налогах сложнее. И предпринимателям надо по максимуму использовать эти возможности, считает эксперт.

"Налоговый кодекс написан очень сложным языком. Мне, человеку, работающему с налогами более 15 лет, порой нужно потратить время, чтобы разобраться в изменениях, которые вносятся в этот документ. И ни один из тех людей, кого посетила идея открыть свой бизнес, не является специалистом в области налогообложения. Если он даже откроет и почитает Налоговый кодекс, то всё равно ничего не поймёт. Ему без специалиста не разобраться. И нужно понимать, что придётся так или иначе нанимать бухгалтера или консультанта. Во многих странах так и делают. В противном случае надо читать, смотреть разъяснения, а когда ещё на практике с этим столкнёшься, то вопросов ещё больше появится", – отмечает он.

Одним из ключевых моментов при желании легально экономить на налогах, по его словам, является правильный выбор режима налогообложения, где главное – это удобство для планируемого бизнеса.

"В идеале патент, если работаешь сам, а если используешь наёмный труд, то лучше упрощённая декларация – она понятнее и меньше претензий со стороны налоговых органов, которые любят так или иначе интерпретировать всё не в пользу предпринимателей. Но пока у них KPI – это пополнение бюджета, их трудно в этом винить, несмотря на то, что в Налоговом кодексе их обязанностью является в том числе и защита прав налогоплательщиков", – говорит эксперт.

Для более крупных компаний, которые не подходят под критерии упрощённого вида уплаты налогов, но не потянут общеустановленный режим, выходом является так называемый фиксированный вычет.

Тимур Жаркенов, глава Союза предпринимателей МСБ подготовил памятку с советами по выбору налоговых режимов для тех, кто хочет открыть свой бизнес:

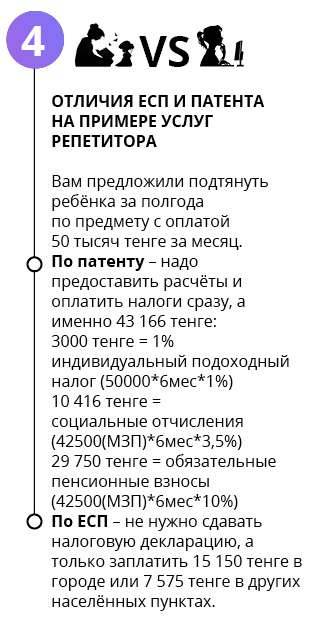

Если вы задумали заняться бизнесом, не торопитесь открывать ИП. Рассмотрите варианты использования единого совокупного платежа, если вы не используете труд наёмных работников, то есть работаете самостоятельно, а также оказываете услуги только физическим лицам, или вы сельский житель, реализующий продукцию рядовым гражданам.

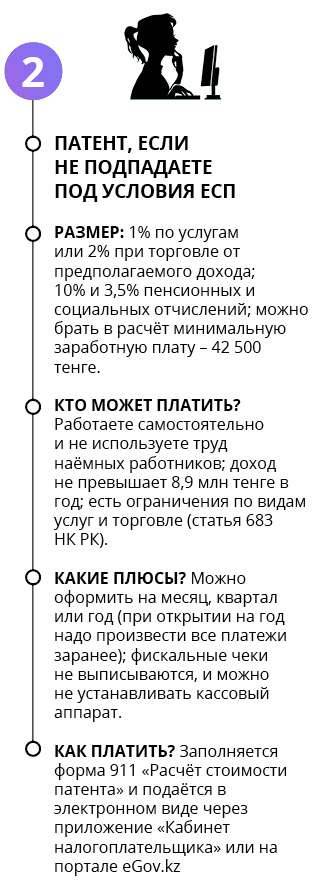

Если вы не подпадаете под условия ЕСП, берите патент. Например, вы сдаёте в аренду недвижимость, технику и оказываете услуги организациям или занимаетесь торговлей.

Регистрацию можно оформить за час на egov.kz, имея электронную цифровую подпись. При оформлении на год необходимо произвести вперёд все платежи и оформить патент в "Кабинете налогоплательщика". Не бойтесь предполагать доход: при увеличении или уменьшении дохода можно произвести корректировку патента и налога. Важно знать, что если вы выберете режим налогообложения на основе упрощённой декларации, то уже невозможно будет перевестись на патент.

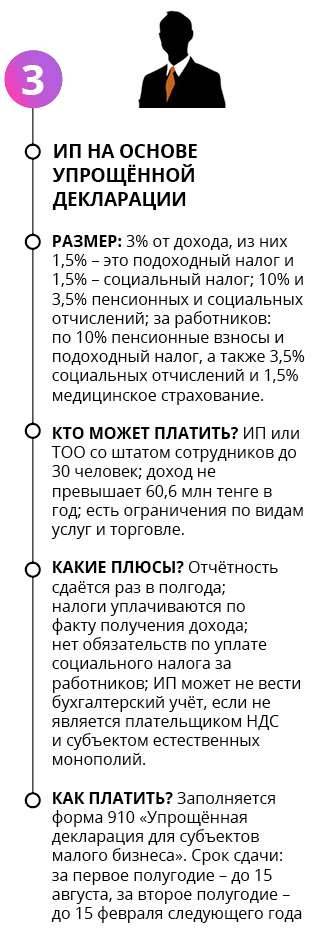

Если ЕСП и патент не подходит, тогда выбирайте вариант ИП на основе упрощённой декларации. Но у неё также есть ограничения по видам услуг и торговле. Например, ИП нельзя заниматься реализацией нефтепродуктов или оказывать бухгалтерские услуги.

Важно учитывать нюансы, которые усложняют работу на "упрощёнке":

• При приёме наличных денег вы обязаны установить онлайн кассовый аппарат (65 000 тенге) и POS-терминал (95 000 тенге). Есть мобильные приложения онлайн кассовых аппаратов, но они также имеют абонентскую плату, кроме того, при их использовании нужно будет купить принтер;

• При реализации импортированного товара организациям по безналичному расчёту вы обязаны выписывать электронные счёт-фактуры (ЭСФ);

• При реализации товаров, входящих в перечень изъятий, при любой продаже необходимо выписывать ЭСФ. Поэтому нужно проверить по коду ТН ВЭД, входит ли ваш товар в этот список.

Преимущества ЕСП, патента и упрощённой декларации: нет необходимости вести бухгалтерский учёт, все платежи можно оплачивать без открытия счёта в банке – через кассу, терминалы и платёжные карточки. Можно обойтись без бухгалтера, но только если не будете выписывать электронные счета-фактуры. Также для патента и "упрощёнки" действует более простой порядок закрытия ИП.

Как платить меньше и сколько можно сэкономить?

В последнее время казахстанский бизнес, по мнению главного редактора и основатель портала "Учёт.kz", активно интересуется разнообразными курсами и семинарами по предпринимательской грамотности. Кроме того, по его словам, предпринимательство в Казахстане становится гораздо выгоднее российского по причине более выгодной системы налогообложения.

"Каждому предпринимателю могу дать совет: перед открытием собственного бизнеса необходимо изучить разные варианты налогообложения. Например, для открытия магазина или организации торговли через интернет выгоднее применить общеустановленный режим налогообложения – налоги платятся с разницы "доходы минус расходы", – рекомендует Максим Барышев.

Но при этом надо учитывать, что с 2019 года индивидуальные предприниматели, которые работают по упрощённому режиму, должны платить пенсионные взносы. Это 10% от минимальной заработной платы или 4 250 тенге в месяц.

"А вот для оказания услуг частным лицам, таких как сдача квартир в аренду, услуги слесарей и электриков, медицинских сиделок и домработниц, лучше платить единый совокупный платёж (ЕСП)", – добавил специалист.

Однако применение ЕСП таксистам, которые получают деньги не напрямую от частных лиц, а от посредников – таксопарков, сервисов онлайн-заказов через приложение, не рекомендуется, так как в этом случае услуги оказываются не частным лицам, а таксопарку, который и платит деньги.

Не стоит рассчитывать на налоговую амнистию и скидки за благотворительность

В 2019 году была запущена уже третья налоговая амнистия, под которую подпадает 90 тысяч субъектов малого и среднего бизнеса в Казахстане. По данным Министерства финансов, будут списаны порядка 111 млрд тенге пени и 5,8 млрд тенге штрафов при условии погашения основного долга по налогам.

Как считает Фёдор Попандопуло, амнистировать бизнес, который и так не в состоянии был заплатить, – это все равно что списать безнадёжный долг. И с точки зрения "правил честной игры" этот метод помощи от государства не совсем оправдан и не является мотивацией для предпринимателей

"Те, кто попал под амнистию, – как безнадёжные заёмщики, с которыми банки, как вы знаете, работают до последнего. Амнистия – это скорее чистка баланса, чем реальные меры. Если государство хочет дать льготы и помощь, то они должны быть реальными, а не списывание долгов тем, кто все равно бы их не отдал. Может быть, лучше сделать послабления на первый год работы нового бизнеса, то есть инструменты для того, чтобы он хотя бы начал развиваться. Начинать свой бизнес – это всегда риск, и в этот момент надо помогать стимулирующими мерами, а не по факту появления проблем", – подчеркнул эксперт.

Послабления и льготы для бизнесменов, прописанные в Налоговом кодексе, не существенны и ими практически никто не пользуется для экономии. К примеру, по словам Фёдора Попандопуло, использовать налоговую скидку за благотворительность невыгодно, так как её размер незначителен.

"Льготы и послабления, та же благотворительность – настолько не стимулирующая вещь, что ничем подобным бизнесмены не пользуются. Дело в том, что если, условно говоря, я потрачу 100 тысяч на благотворительность, то три тысячи смогу взять на вычет по налогу, а из них только 20% сэкономлю. Какая здесь экономия? Это благотворительность. И в целом сказать, что я могу что-то такое сделать, что потом позволит мне снизить налоги, тоже нельзя. На месте законодателей я бы это убрал или ввёл настоящие льготы, чтобы бизнесмен ощутил, что государство его поощряет", – подчеркнул Фёдор Попандопуло.

Позиция министра финансов РК: на налогах не экономят

По мнению министра финансов РК Алихана Смаилова, пытаться сэкономить на налогах неправильно, так как платить государству часть от своего дохода является обязанностью каждого гражданина страны.

"Зачем это делать? Каждый гражданин согласно Конституции обязан выполнять свои обязательства – это платить налоги за те вещи, которые предусмотрены в Налоговом кодексе. Что касается критики о сложном языке написания, то я согласен, что сложно разобраться. И сейчас мы будем дополнительно думать и предпринимать определённые шаги по облегчению, так скажем, написания Налогового кодекса. Но это будет совместно с Министерством национальной экономики, потому что у нас формирование налоговой политики, в том числе Налогового кодекса, в их компетенции. Мы будем стараться улучшить ситуацию в этой сфере", – сказал Алихан Смаилов.

Он также пообещал, что в 2019 году в Казахстане появится специальная служба для консультации по налоговым вопросам. Она создаётся на базе единого контакт-центра по номеру 1414.

-

1🚌 Алматинцы, смотрите какое новшество сегодня подвезли! В автобусах появился новый способ оплаты

-

9598

-

16

-

46

-

-

2⚠️ Доброе утро! Предлагаем обзор главных новостей за 28 декабря

-

2460

-

0

-

5

-

-

3😎Радостная новость, друзья! На севере и востоке страны ослабнут морозы.

-

2668

-

4

-

9

-

-

4🔥Пожар на кухне в Караганде: хозяин квартиры получил ожоги

-

2569

-

0

-

18

-

-

5❄️ Прогноз погоды на 30 декабря: гололёд и низовая метель ожидаются на большей части Казахстана

-

2227

-

1

-

3

-

-

6❗️❗️❗️❗️❗️ Друзья, на нашем Ютуб-канале вышел эксклюзивный прогноз на 2026 год для ключевых фигур Казахстана от известного нумеролога Клары Кузденбаевой

-

2214

-

3

-

32

-

-

7🎉 Готовы начинать праздновать? Рассказываем, какие мероприятия состоятся 31 декабря в Астане

-

2310

-

0

-

16

-

-

8💸 "Налоговая амнистия": кому из казахстанцев спишут штрафы и пени

-

2189

-

3

-

11

-

-

9❗️❗️❗️❗️❗️ Известный нумеролог Клара Кузденбаева подготовила эксклюзивный прогноз на 2026 год для ключевых фигур Казахстана.

-

2034

-

3

-

45

-

-

10🎆 Новогодний салют в Астане запустят с двух локаций

-

2196

-

0

-

13

-

lw-3094948329-4

USD:

508.1 / 514.1

USD:

508.1 / 514.1

EUR:

589.5 / 596.5

EUR:

589.5 / 596.5

RUB:

6.17 / 6.37

RUB:

6.17 / 6.37