Три дня ушедшего месяца оказались самыми насыщенными для АО "Казкомерцбанк" (ККБ). Финансовые сделки, провернутые этим БВУ, и передача контроля над БТА банком акционерам ККБ потребовали от последнего немало сил и умения.

С чего всё начиналось

4 июля 2014 года ККБ приобрёл у фонда "Самрук-Казына" 46,5 простых акций БТА банка, заплатив за них чуть более 72 млн тенге. Такая же доля в БТА досталась частному инвестору – предпринимателю Кенесу Ракишеву. Оставшуюся часть акций в размере 4,26% "Самрук" передал в доверительное управление ККБ. Но в тот момент поглощение одного финансового института другим только стало закручиваться.

26 декабря собрание акционеров двух банков разработало новую схему интеграции. Суть её раскрылась лишь 3 марта этого года, когда Кенес Ракишев продал 304 млн простых акций БТА за 0,242 тенге, которые он ранее приобрёл у государства. В результате доля ККБ в БТА выросла с 47,415% до 94,83%. Учитывая 4,26% акций, переданных фондом в доверительное управление ККБ, банк получил максимальное количество акций БТА – 99,09%. Впрочем, и г-н Ракишев не остался внакладе, так как сразу же прикупил по цене 575,2 тенге за акцию - 127 777 704 простых акций, но уже ККБ. Как ранее сообщало informburo.kz в статье "Куда и почём ушли Нуржана Субханбердина", Кенес Ракишев, обладая 23,24% акций, стал одним из самых крупных акционеров ККБ.

Правая рука знала, что делает левая

Следующий шаг в слиянии двух банков заключался в создании конкурентного финансового института с самым большим объёмом капитала, активов, кредитов, депозитов и самой широкой филиальной сетью в стране. Предполагалось, что по активам новый ККБ станет в 1,5 раза крупнее любого казахстанского БВУ. А вот чтобы избежать карающей печати проблемных кредитов, ККБ в рамках государственной программы рефинансирования подписал два договора с Фондом проблемных кредитов. В первом случае на получение суммы в размере 39,1 млрд тенге - сроком на 20 лет по ставке 2,99%. Во втором - о выделении обусловленного финансирования в размере 250 млрд тенге скором на 10 лет.

Тройная сделка

О том, как развивались дальнейшие события по осуществлению этой цели, стало известно 25 июня. ККБ предоставил единую кредитную линию БТА банку для выплаты задолженности БТА перед ККБ. Выглядит этот шаг странно, поскольку очень похож на перекладывание монеты из одного кармана в другой. Тем не менее решение было принято. Сказано – сделано. Для совершения сделки Казкоммерцбанк и БТА банк заключают соглашение, по условиям которого Казкоммерцбанк откроет БТА кредитную линию с лимитом 630 млрд тенге и 5,6 млрд долларов, сроком до 30 июня 2024 года.

29 июня, как сообщила пресс-служба ККБ, была заключена новая сделка между банком, ФНБ "Самрук-Казына" и БТА банком. Суть её заключается в переводе долга БТА, который берёт на себя ККБ.

Этот гешефт тоже любопытен своей многослойностью. Во-первых, была совершена сделка между ККБ и ФНБ "Самрук-Казына". Во-вторых, между ККБ и БТА были заключены особые отношения, подразумевающие заинтересованность последнего. Наконец, интерес ККБ завязан на увеличении обязательств банка на величину, составляющую 10 и более процентов размера его собственного капитала.

В цифрах обозначенное соглашение выглядит ещё более впечатляюще.

Сделка предполагала, что ККБ возьмёт на себя обязательства перед ФНБ по возврату долга БТА - более 378 млрд тенге; вклада на общую сумму 137 млрд тенге и займа в сумме почти 240 млрд тенге, с начисленными на сумму займа вознаграждением.

Последний этап интеграции

30 июня 2015 года, после завершения обмена активами между банками и сдачи БТА банковской лицензии, ККБ передал контроль над БТА своим крупным акционерам и исключил БТА из своей консолидированной финансовой отчётности. Параллельно с этим было принято решение выставить на продажу весь пакет акций БТА по справедливой рыночной стоимости, определённой независимым оценщиком и подтверждённой так называемым "fairness opinion".

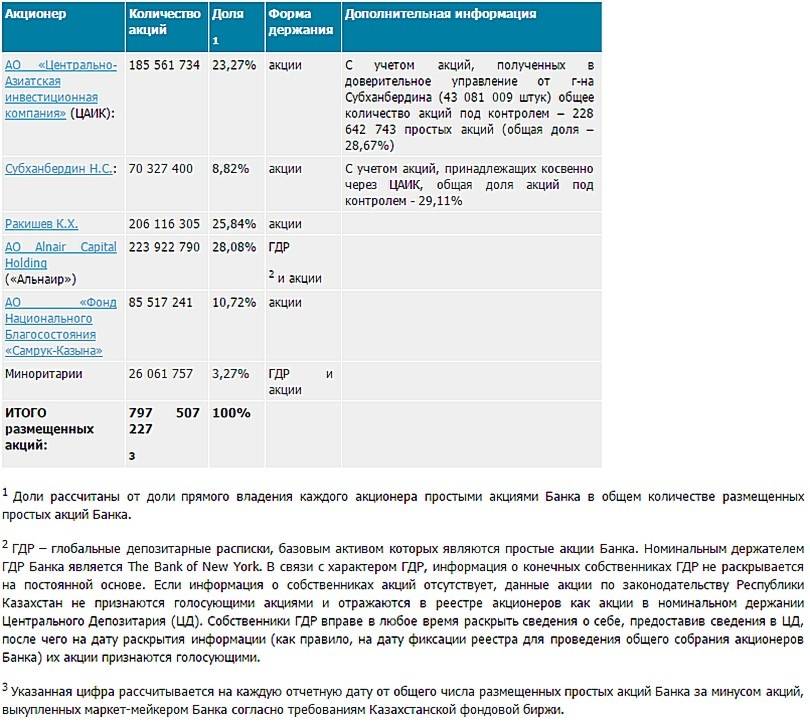

Акции банка распределились следующим образом:

Стоит также отметить, что эксперты фондового рынка считают завершение деконсолидации двух банков нейтральной новостью для кредитного портфеля ККБ. Кстати, у банка в обращении есть ещё семь выпусков еврооблигаций с общим объёмом в 2,7 млрд долларов. В ноябре 2015 года ККБ предстоит погасить 294 млн долларов еврооблигаций, и он также имеет право отозвать 100 млн бессрочных долларовых еврооблигаций.

-

1⚖️ В Семее осудили подростка за создание чата скинхедов в Telegram

-

3243

-

1

-

40

-

-

2💐 Ярмарка к 8 Марта пройдёт в Астане: фермерские продукты и цветы будут продавать два дня

-

3387

-

1

-

13

-

-

3🔖 С 1 июля в Казахстане ужесточат выдачу кредитов.

-

3144

-

3

-

33

-

-

4💬 Казахстанцы продолжают покупать путёвки в ОАЭ даже без гарантий туркода, сообщает 31 канал.

-

3048

-

3

-

35

-

-

5📱В Туркестанской области 20-летний мошенник обманывал подростков через игру Free Fire

-

3228

-

2

-

23

-

-

6💊 Пациенты с ишемической болезнью сердца не могут получить бесплатно привычный препарат – причина

-

3222

-

4

-

41

-

-

7💥 Лёд взорвали на главных реках Уральска и ЗКО.

-

3021

-

2

-

14

-

-

8⚠️ Доброе утро, друзья! Предлагаем обзор главных новостей за 4 марта

-

3231

-

0

-

5

-

-

9❄️ Прогноз погоды на 5 марта: осадки и усиление ветра ожидаются на всей территории Казахстана, кроме востока

-

3242

-

0

-

6

-

-

10🚗👮♂️ Переставил машину по просьбе полиции и лишился прав на 7 лет: водитель добился отмены решения суда в Костанае

-

3084

-

9

-

126

-

USD:

493.9 / 496.7

USD:

493.9 / 496.7

EUR:

574.0 / 578.0

EUR:

574.0 / 578.0

RUB:

6.25 / 6.37

RUB:

6.25 / 6.37