Инвестиции – неотъемлемая часть современной экономики. Для владельцев капитала рациональное инвестирование даёт возможность как сохранить, так и приумножить денежные средства.

У людей с высоким уровнем капитала есть больше возможностей для приумножения собственных средств, однако для новичков инвестирование также может стать источником пассивного дохода. Для этого у потенциальных инвесторов есть широкий выбор инструментов.

В Казахстане, пожалуй, самым популярным объектом инвестиций является недвижимость.

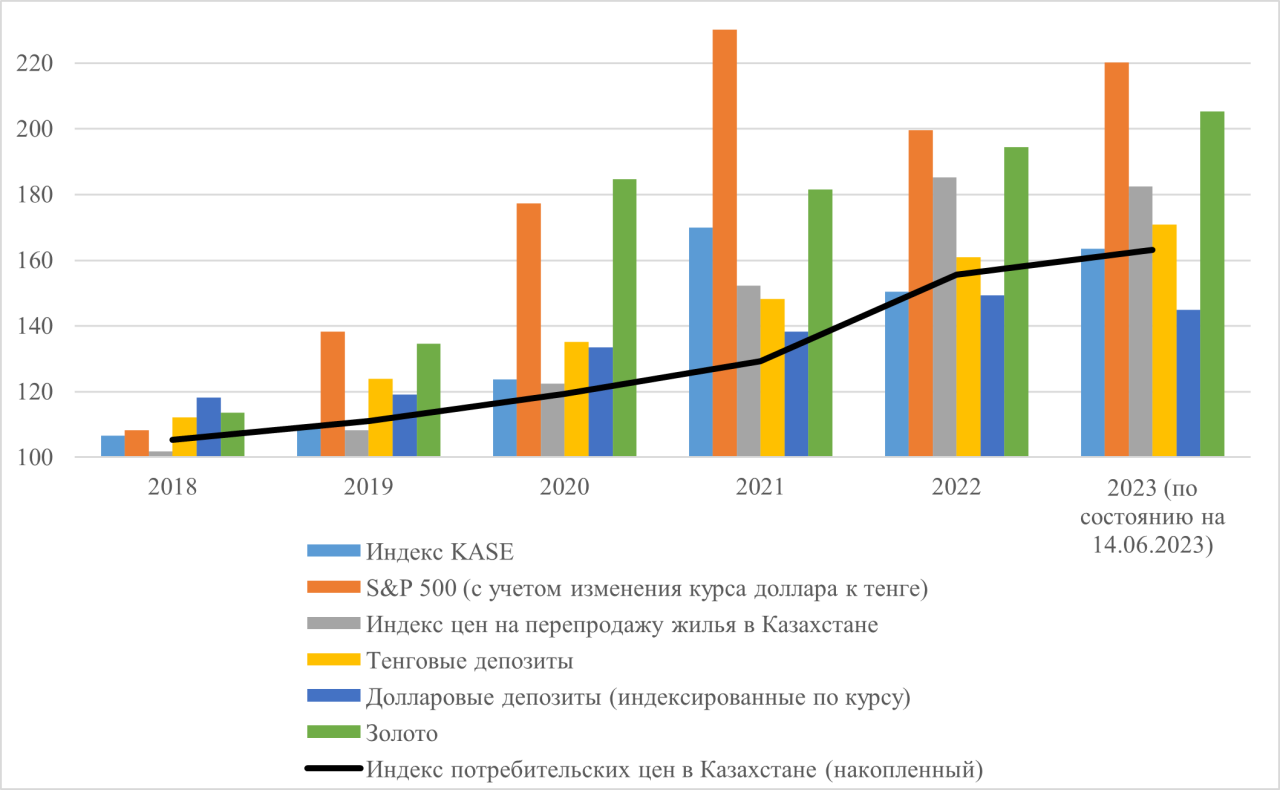

За последние пять лет рынок жилья в Казахстане показал высокий рост: с начала 2018 года накопленный рост индекса цен на перепродажу жилья составил 82%. Накопленный рост цен в стране при этом составил около 63% за тот же период. Таким образом, владельцы жилой недвижимости за пять лет смогли не только защитить свои сбережения от инфляции, но и приумножить их в реальном выражении.

Однако следует понимать, что большая часть роста пришлась на 2021 и 2022 годы, когда стимулирование спроса за счёт возможности снятия пенсионных накоплений и субсидирования ипотечных ставок оказало сильное влияние на цены. Данные факторы не являются рыночными, поэтому повторение подобного роста в среднесрочной перспективе маловероятно. Однако существуют и другие способы инвестирования.

График 1. Накопленная доходность основных вариантов инвестирования

Источник: БНС АСПР РК, Национальный Банк РК, KASE, Yahoo Finance, расчёты BCC Invest

Примечание. Доходность по депозитам рассчитана с учётом ставок вознаграждения банков по депозитам для физических лиц сроком от одного года до пяти лет по состоянию на конец предыдущего года; за базу индексов взяты значения на конец 2017 года.

На графике №1 представлено сравнение индексов накопленной доходности различных опций для инвестирования с начала 2018 года, а также накопленная инфляция за этот период. График инфляции наглядно показывает, что накопления, хранящиеся "под матрасом", за последние пять с половиной лет обесценились на 63%. Тем временем долгосрочные инвесторы за этот период пострадали значительно меньше.

Рассмотрим основные способы сбережения средств.

Депозиты

Банковские депозиты дают владельцам сбережений возможность получать фиксированный процентный доход определённый период времени. Преимуществом сберегательных депозитов является то, что до 20 млн тенге в национальной валюте гарантирует КФГД (Казахстанский фонд гарантирования депозитов).

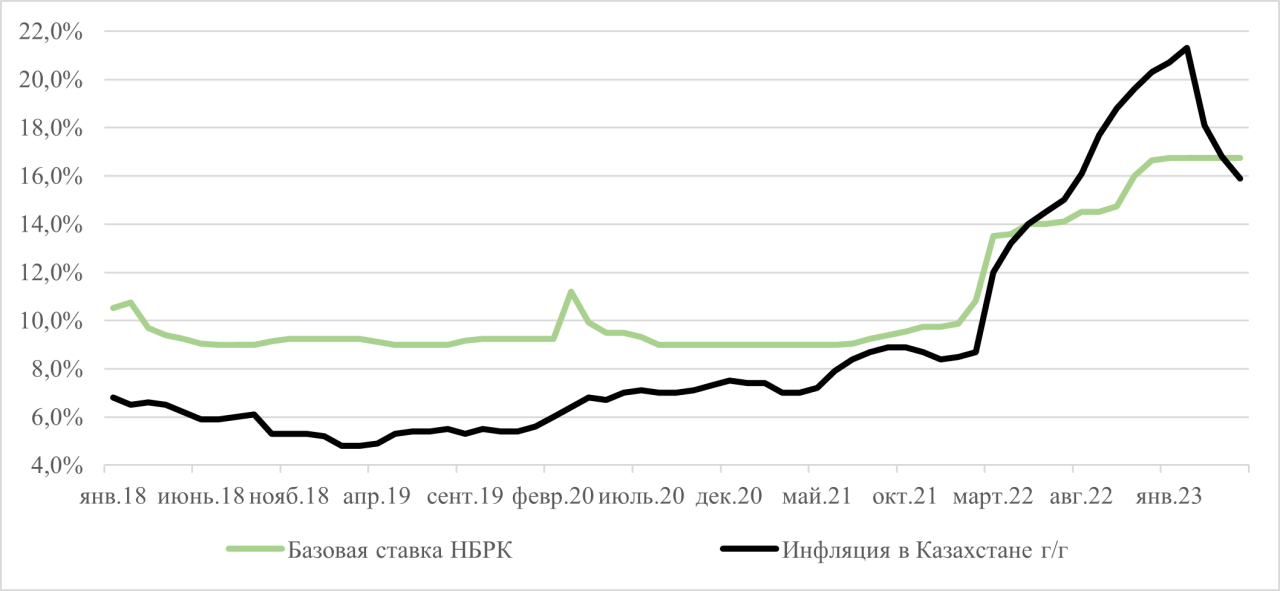

Существуют разные виды депозитов, однако в большинстве своём ставки по ним напрямую зависят от базовой ставки, определяемой Нацбанком. Таким образом, доходность по депозитам растёт в периоды ужесточения денежно-кредитной политики и снижается в периоды смягчения.

К примеру, за рассмотренный период наиболее высокие ставки по депозитам для физических лиц наблюдаются в 2023 году, когда базовая ставка НБРК сохраняется на уровне 16,75%, рекордном с 2016 года. Базовую ставку в свою очередь устанавливают в зависимости от инфляционной динамики.

График 2. При росте инфляции Национальный банк повышает уровень базовой ставки с целью обеспечить стабильность цен через процентный канал

Источник: Национальный банк РК, БНС АСПР РК

Примечание. За значение базовой ставки за месяц взято среднее значение, рассчитанное по дням.

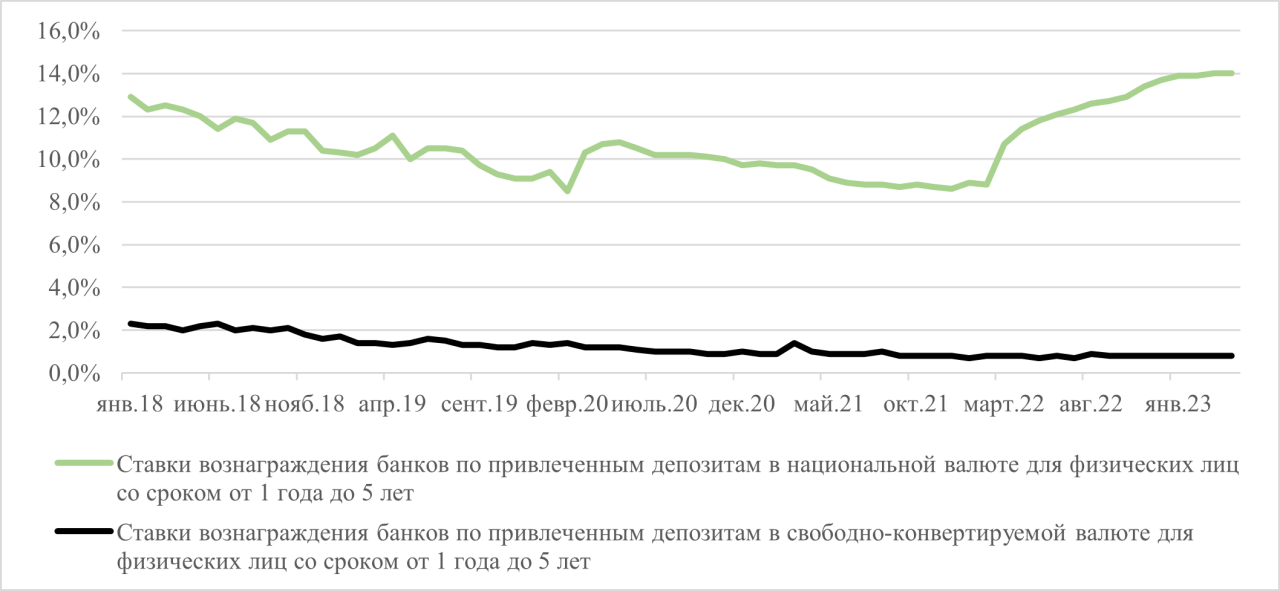

В Казахстане также есть возможность хранить средства на валютных депозитах. Ставки по ним не зависят от базовой ставки НБРК и существенно ниже тенговых депозитов. К примеру, на данный момент ставка вознаграждения по депозитам в национальной валюте более чем в 14 раз превышает аналогичную ставку для валютных депозитов. Поддержание разницы между ставками необходимо для дедолларизации экономики Казахстана.

Несмотря на большую разницу между ставками (График №3), тенговые депозиты могут оказаться менее доходными при сильном росте курса доллара к тенге. За рассматриваемый период такое уже происходило в 2018 и 2020 годах, когда курс доллара вырос на 15,6% и 10,4%, соответственно. Однако на длинном промежутке времени накопленная доходность по тенговым депозитам выше, чем по валютным (график №1), даже с учётом роста курса доллара на 34,6% за весь период.

График 3. Ставки по тенговым депозитам значительно выше валютных

Источник: Национальный банк РК

Накопленная доходность по валютным депозитам (с учётом изменения курса) с начала 2018 года составила 45,6%, что ниже роста цен за это время. Таким образом долларовые депозиты хоть и позволяют вкладчикам защититься от валютных рисков, но в долгосрочной перспективе не дают достаточной доходности для защиты от инфляции.

Что касается депозитов в национальной валюте, их привлекательность зависит от базовой ставки НБРК. Как правило, доходность по ним опережает инфляцию, но в 2022 году ставка вознаграждения (по состоянию на конец 2021 года) оказалась гораздо ниже годового роста цен. В среднесрочной перспективе ожидается продолжение снижения инфляции, в связи с чем привлекательность тенговых депозитов в качестве сбережения средств растёт.

Недвижимость

Инвестиции в недвижимость во всём мире часто рассматриваются как способ защиты от инфляции. Для Казахстана на рассматриваемом промежутке времени данная стратегия показала свою состоятельность: накопленный рост цен на перепродажу жилья опередил инфляцию и доходность по депозитам (график №1).

Однако в отличие от депозитов доходность недвижимости как инвестиции не гарантируется и определяется рыночным ценообразованием. В связи с этим потенциальным инвесторам следует понимать факторы, влияющие на цены на недвижимость.

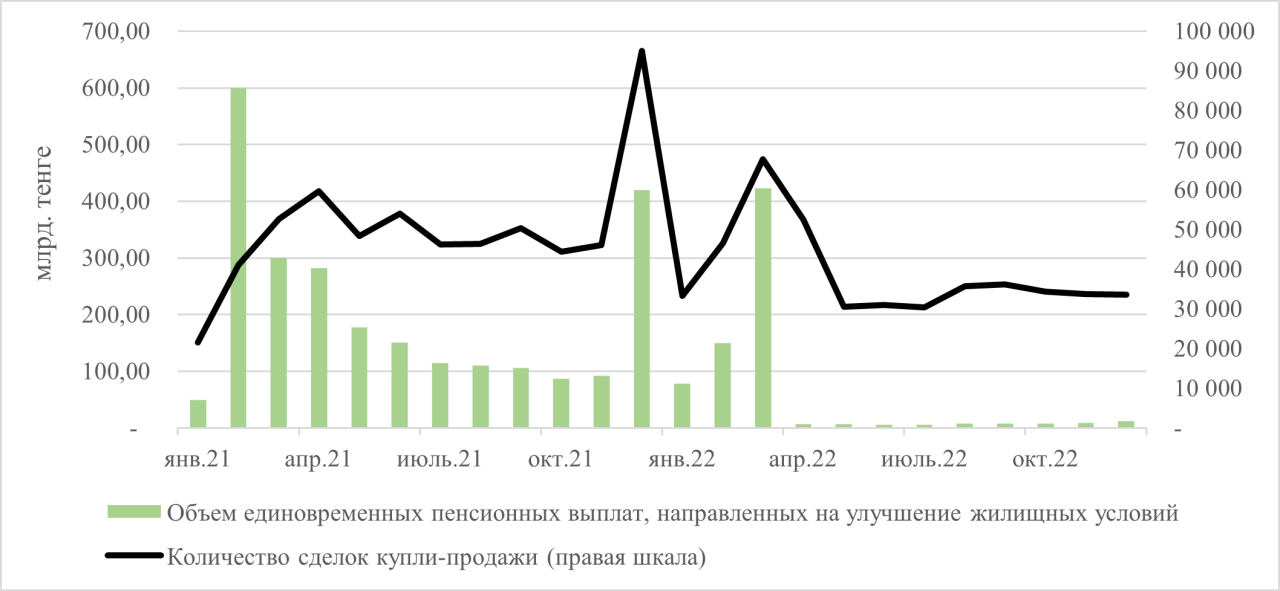

В последние годы государственные механизмы субсидирования спроса оказывали значительное влияние на рост цен. На графике №4 представлена помесячная динамика количества сделок купли-продажи жилья и объём единовременных пенсионных выплат, направленных на улучшение жилищных условий за 2021-2022 годы.

Из-за повышения порога достаточности для снятия пенсионных накоплений и снижения объёма ипотечных займов по программе "7-20-25" дальнейшее поддержание спроса за счёт нерыночных факторов, вероятно, будет ограниченным, что потенциально должно замедлить рост рынка жилья.

Снижение количества сделок купли-продажи уже снижается с начала 2023 года. Таким образом недвижимость в качестве инвестиции на данный момент становится менее привлекательной, чем в последние три года.

График 4. Единовременные пенсионные выплаты оказывали влияние на спрос на жилую недвижимость в 2021-2022 годы

Источник: ЕНПФ, БНС АСПР РК, расчёты BCC Invest

Золото

Как и недвижимость, золото является популярным инструментом хеджирования против инфляции. Основными его преимуществами являются низкая волатильность и высокая ликвидность, что обеспечивает его сохранение стоимости и возможность реализации в будущем. В связи с этим золото часто рассматривается как безопасная гавань во времена экономических турбулентностей.

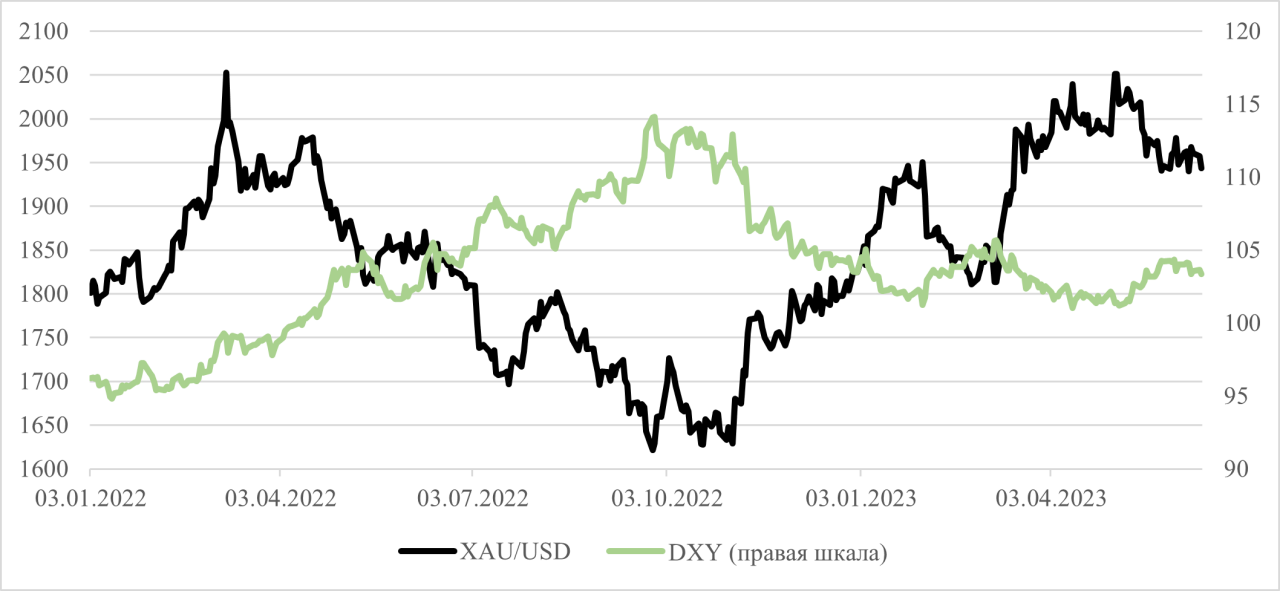

К примеру, на фоне сильного инфляционного давления и ожиданий глобальной рецессии в последний год центральные банки по всему миру активно наращивали свои запасы золота. Для инвесторов золото также представляет интерес как инструмент диверсификации: исторически оно слабо коррелирует с другими классами активов. Кроме того, после отмены "золотого стандарта" золото также рассматривается как альтернатива мировой резервной валюте. Это хорошо видно, если сопоставить динамику индекса доллара DXY и спотовой цены на золото (график №5).

С начала 2018 года цена на золото в тенге выросла на 105%, что превышает накопленную доходность по депозитам и недвижимости. По состоянию на 14 июня рост с локального минимума, который наблюдался в сентябре 2022 года, составляет 19,8%. Индекс доллара DXY в четвёртом квартале 2022 года начал снижаться на фоне ожиданий по замедлению повышения ставки ФРС, после чего спотовая стоимость золота в долларах начала расти.

Ожидается, что в 2023 году ставка ФРС США достигнет своего конечного уровня, после чего какое-то время будет на нём сохраняться. В долгосрочной перспективе можно ожидать разворота монетарной политики, подразумевающего снижение ставок, что часто сопровождается ослаблением доллара по отношению к другим валютам. При таких условиях золото как альтернатива мировой резервной валюте потенциально может получить импульс к росту.

График 5. Цена на золото отрицательно коррелирует со стоимостью доллара по отношению к другим валютам

Источник: Investing.com

Исторически золото является надёжным инструментом сбережения стоимости, если рассматривать долгосрочный горизонт. В то же время доходность золота как инвестиции во многом зависит от макроэкономических условий. Во времена турбулентностей интерес к золоту часто растёт, а в периоды стабильного роста его доходность может отставать от других опций для инвестирования, иногда и вовсе быть отрицательной (как в 2021 году). Тем не менее потенциальным инвесторам рекомендуется диверсифицировать портфель своих активов, а золото является подходящим инструментом для данной цели.

Фондовый рынок

Инвестиции в ценные бумаги являются наиболее рискованными из рассматриваемых нами. Рыночная стоимость акций меняется ежедневно, котировки могут быть сильно подвержены новостному фону. Тем не менее принятие более высокого риска может принести более высокую доходность по сравнению с другими инструментами. Перед принятием инвестиционных решений рекомендуется определить для себя уровень терпимости к риску и горизонт инвестирования.

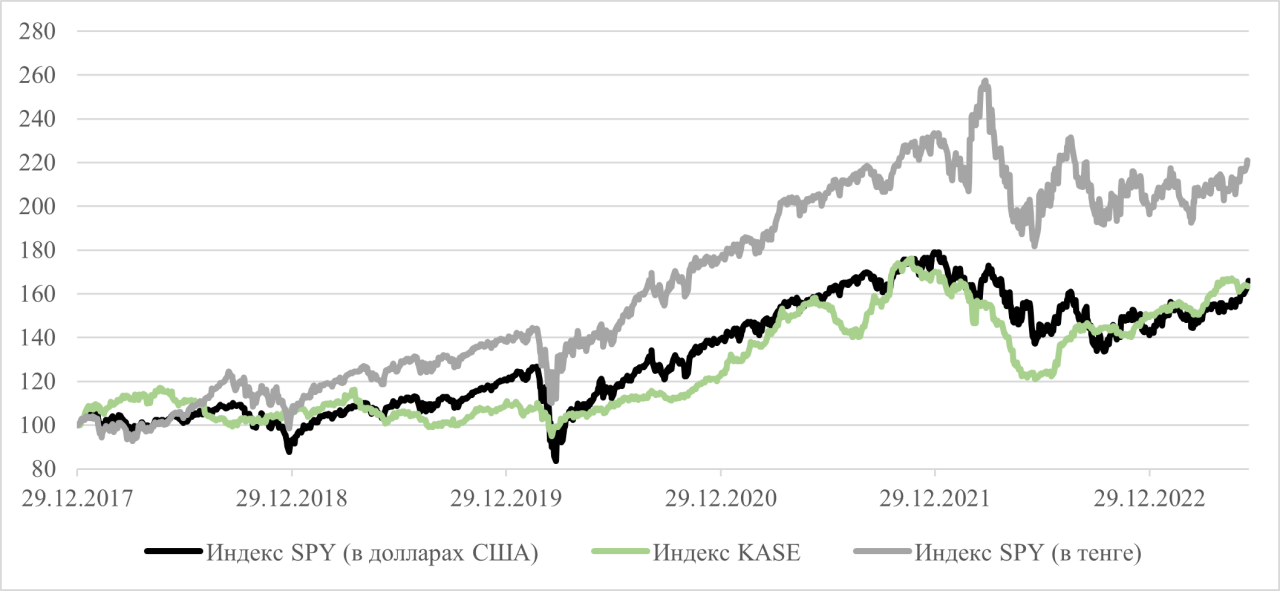

На графике №1 приводятся накопленные доходности индексов KASE и S&P 500 (с учётом изменения валютного курса). Фондовые индексы представляют собой агрегатную величину, отражающую взвешенные котировки ценных бумаг в определённой корзине, и используются в качестве основной метрики для оценки состояния рынка.

Например, индекс KASE отражает изменение суммарной рыночной стоимости наиболее ликвидных акций официального списка Казахстанской фондовой биржи, выпущенных наиболее крупными и финансово устойчивыми компаниями-резидентами РК.

На данный момент в представительский список Индекса KASE входят девять компаний. С начала 2018 года индекс вырос на 63,6%, что сопоставимо с доходностью индекса S&P 500 за этот период. Однако стоит учитывать, что индекс KASE котируется в тенге, а S&P 500 – в долларах США.

Если учитывать изменение курса доллара к тенге, то американский фондовый индекс вырос на 120,3% за рассматриваемый период.

График 6. Доходность индекса S&P 500 опередила доходность индекса KASE за счёт ослабления курса тенге

Источник: KASE, Национальный Банк РК, Yahoo Finance, расчёты BCC Invest

Примечание. Котировки индексированы, за базу взяты значения на 29.12.2017; SPY – ETF-фонд, преследующий компании из индекса S&P 500.

Доходность индекса была отрицательной в 2022 году, однако на более длинном горизонте американский фондовый рынок представляется наиболее доходной опцией для инвестирования из представленных. Помимо роста рынка в целом, инвестиции в S&P 500 в конце 2017 года смогли бы также обеспечить защиту от валютных шоков в рассматриваемом периоде.

Инвестирование в индекс KASE смогло бы обеспечить защиту средств от инфляции за весь период: накопленный рост цен не превысил рост индекса. Однако с точки зрения инвестора недвижимость оказалась более прибыльным вложением на пятилетнем горизонте. Ликвидность казахстанского рынка ценных бумаг остаётся относительно низкой по сравнению с более развитыми рынками, что является сдерживающим фактором для роста котировок.

Стоит отметить, что доходность различных инвестиционных активов варьируется от года к году в зависимости от множества экономических факторов, а результаты за прошедший период не гарантируют доходности в будущем. В целом рекомендуется диверсифицировать инвестиционный портфель по классам активов, для того чтобы снизить вероятность значительных убытков.

Тем не менее на основании результатов за последние пять лет можно заключить, что

инвестирование в исторически надёжные инструменты с большой вероятностью приносит положительную доходность на долгосрочном горизонте и позволяет сберечь средства от инфляции.

Якуб Бейсембетов, ведущий аналитик Управления аналитики BCC Invest

-

1⚖️ В Семее осудили подростка за создание чата скинхедов в Telegram

-

3266

-

1

-

40

-

-

2💊 Пациенты с ишемической болезнью сердца не могут получить бесплатно привычный препарат – причина

-

3240

-

4

-

41

-

-

3💐 Ярмарка к 8 Марта пройдёт в Астане: фермерские продукты и цветы будут продавать два дня

-

3398

-

1

-

13

-

-

4🔖 С 1 июля в Казахстане ужесточат выдачу кредитов.

-

3196

-

3

-

33

-

-

5💬 Казахстанцы продолжают покупать путёвки в ОАЭ даже без гарантий туркода, сообщает 31 канал.

-

3078

-

3

-

35

-

-

6📱В Туркестанской области 20-летний мошенник обманывал подростков через игру Free Fire

-

3247

-

2

-

23

-

-

7💥 Лёд взорвали на главных реках Уральска и ЗКО.

-

3038

-

2

-

14

-

-

8⚠️ Доброе утро, друзья! Предлагаем обзор главных новостей за 4 марта

-

3241

-

0

-

5

-

-

9❄️ Прогноз погоды на 5 марта: осадки и усиление ветра ожидаются на всей территории Казахстана, кроме востока

-

3254

-

0

-

6

-

-

10🚗👮♂️ Переставил машину по просьбе полиции и лишился прав на 7 лет: водитель добился отмены решения суда в Костанае

-

3092

-

9

-

128

-

USD:

493.9 / 496.7

USD:

493.9 / 496.7

EUR:

574.0 / 578.0

EUR:

574.0 / 578.0

RUB:

6.25 / 6.37

RUB:

6.25 / 6.37