Недавно в СМИ появилась информация о том, что "Казахтелеком" намерен приобрести акции Kcell, которую шведско-турецкий холдинг (Fintur Holdings B.V.) пытается продать вот уже свыше двух лет. На основании открытых данных корреспондент Informburo.kz попытался разобраться, зачем это нужно "Казахтелекому" и чего ожидать потребителям мобильной связи от данного поглощения. Одновременно возникли и другие вопросы.

Есть ли невидимая рука "Казахтелекома" или связанной с ней стороны за действиями "Фридом Финанс"? Не выйдет ли данная ситуация боком для шведской Telia, которая очень дорого заплатила за "узбекский урок"?

"Казахтелеком" в ожидании стратегического покупателя

Мажоритарным акционером компании является государственный фонд "Самрук-Казына" (51%). Оставшаяся часть принадлежит частным инвесторам.

Госхолдинг "Самрук-Казына" ранее намеревался продать 20% "Казахтелекома" через IPO, однако в конце прошлого года актив выпал из списка IPO, и было объявлено о продаже актива стратегическому инвестору, что подразумевает продажу всего контрольного пакета (51%). По информации, размещённой на сайте госхолдинга "Самрук-Казына", актив находится на стадии предпродажной подготовки.

Согласно источникам внутри "Казахтелекома", менеджмент компании находится в "подвешенном состоянии" из-за неопределённости потенциального стратегического покупателя. Не исключено, что в этой роли может выступить один из имеющихся крупных миноритарных акционеров.

"Казахтелеком" может получить 100% в "Алтел"/Tele2

В 2016 году "Казахтелеком" завершил объединение своего сотового оператора "Алтел" с "дочкой" шведского оператора Тele2 и на сегодня уже владеет 51% акционерного капитала объединённого оператора, который сохранил оба бренда ("Алтел" и Tele2). Рыночная доля объединённого оператора оценочно превышает 26%.

Согласно пресс-релизу шведской Tele2, у них имеется пут-опцион на продажу своего пакета после трёх лет, то есть в конце 2018 года, а "Казахтелеком" обладает зеркальным колл-опционом на выкуп шведской доли.

В свете приватизации государственной доли в "Казахтелекоме" (смены контроля), существует высокая вероятность, что Tele2 использует данную возможность, чтобы уйти с рынка Казахстана (как это произошло раннее в России и прочих странах). Таким образом, возможно, уже в конце 2018 года "Казахтелеком" консолидирует 100% всей компании.

После покупки Kcell совокупная доля "Казахтелекома" превысит 65%

Возвращаясь к вопросу покупки акций Kcell, нужно вспомнить, что ранее национальный телеком-оператор уже владел 49% акций Kcell, которые в 2012 году были проданы шведской компании TeliaSonera. Однако уже спустя три года Telia (теперь компания называется так) объявила о намерении выйти из активов по всему евразийскому региону, в том числе и в Казахстане, после разгоревшегося коррупционного скандала в Узбекистане. Но фактически процесс продажи активов активизировался только в 2017 году после заключения шведами мирного соглашения с американскими властями по расследованию "узбекского дела". При этом сумма выплаченного шведской компанией штрафа по коррупционному обвинению стала рекордной для всей индустрии – 965 млн долларов.

Согласно данным Kcell, сегодня рыночная доля компании на рынке сотовых услуг Казахстана превышает 39%. В случае приобретения компании "Казахтелекомом", с учётом инвестиций последнего в "Алтел"/Tele2, совокупная доля пока ещё госкомпании превысит 65%. Неудивительно, что "Казахтелеком" обратился в антимонопольное ведомство за одобрением предполагаемой сделки.

По информации осведомлённых о сделке источников, совет директоров "Казахтелекома" 13 декабря 2017 года одобрил подачу заявки на приобретение акций Kcell (см. соответствующую повестку заседания под вопросом №1 "О некоторых вопросах дальнейшего развития АО "Казахтелеком").

Согласно источникам, сумма заявки "Казахтелекома" была основана на оценке Kcell по стоимости 630 млн долларов (согласно торговым котировкам акций Kcell, её капитализация на конец года составляла порядка 1 млрд долларов).

Сделка, скорее всего, приведёт к росту тарифов на мобильную связь

В случае одобрения сделки "Казахтелекома" по приобретению Kcell на рынке фактически останутся всего два оператора – "Казахтелеком" и Beeline c рыночными долями 65% и 35%, соответственно.

В четвёртом квартале 2017 года средняя доходность на абонента Kcell составляла 1 169 тенге или порядка 3,5 доллара. При этом Kcell является премиальным оператором в верхней ценовой категории. Например, для сравнения, данный показатель в соседней России превышает 5,5 доллара на абонента.

Падение "среднего чека" обусловлено, во-первых, заходом на рынок агрессивного дискаунтера Tele2, который в целях наращивания рыночной доли резко понизил тарифы, на что невольно пришлось среагировать конкурентам. Во-вторых, тарифы в тенге сохранились, несмотря на три девальвации. И последнее: был занижен порог "интерконнекта" между операторами.

С учётом, что значительная часть капзатрат всех операторов осуществляется в иностранной валюте (на покупку и обслуживание оборудования), при падающих тарифах в тенге, который к тому же ещё и девальвирует, весь рынок оказался на спаде. Эта ситуация как раз-таки и заставила Kcell сотрудничать с давним конкурентом Beeline по развитию сети 4G, чтобы догнать инфраструктуру "Алтел"/Tele2.

"Алтел", будучи ещё при "Казахтелекоме", имел конкурентное преимущество по раннему доступу к частоте 4G и благодаря понесённым огромным капитальным затратам со стороны "Казахтелекома". Поэтому слияние Tele2 и "Алтел" было выгодно обоим и очевидным плюсом в противостоянии против двух крупных конкурентов.

Очевидно, что от возросшей конкуренции и снижения тарифов выиграли только потребители. Однако в случае, если "Казахтелеком" консолидирует 65% рынка, а в последующем ещё и государственный контрольный пакет будет продан частному инвестору, легко предположить с большой долей уверенности, что нас ждёт значительное повышение цен на услуги сотовой связи.

Происходящее выглядит как продуманная многоходовая комбинация: сначала "Казахтелеком" покупает Kcell, предварительно получив согласие антимонопольного комитета, будучи ещё госкомпанией, далее осуществляется выкуп оставшейся доли в Tele2 (49%), а затем уже стратегическим инвестором приобретается госпакет (51%) в "Казахтелекоме".

Активность "Фридом Финанс" выглядит как часть продуманной комбинации

Анализируя ситуацию, нельзя не заметить ещё одного участника – инвестиционную компанию "Фридом Финанс", ставшую объектом журналистского расследования, результаты которого были опубликованы агентством Bloomberg в октябре 2017 года.

Kcell, являясь публичной компанией, ежеквартально публикует на сайте Казахстанской фондовой биржи выписку из реестра акционеров, где раскрывает состав акционеров, имеющих долю выше 5%. Так вот, на конец третьего квартала 2017 года в реестре акционеров появляется инвестиционная компания "Фридом Финанс" с долей 6,91% акций Kcell. А по состоянию на конец 2017 года данная доля составляет уже 9,08%.

Согласно финансовой отчётности "Фридом Финанс", на конец третьего квартала только акции Kcell составляли 84% от всего портфеля ценных бумаг компании и свыше 51% от всех активов инвесткомпании: активы "Фридом Финанс" составляли 183 млн долларов, включая акции Kcell на 94 млн долларов. При этом собственный капитал компании составлял 58 млн долларов. То есть компания фактически приобретала акции за счёт заёмных средств. По состоянию на конец 2017 года стоимость портфеля акций Kcell, принадлежащего "Фридом Финанс", скорее всего, составила уже более 100 млн долларов, вдвое превысив размер собственного капитала инвесткомпании. С точки зрения диверсификации такая высокая концентрация активов в одних акциях Kcell порождает много вопросов, более того, может вызвать подозрения в вероятной инсайдерской торговле.

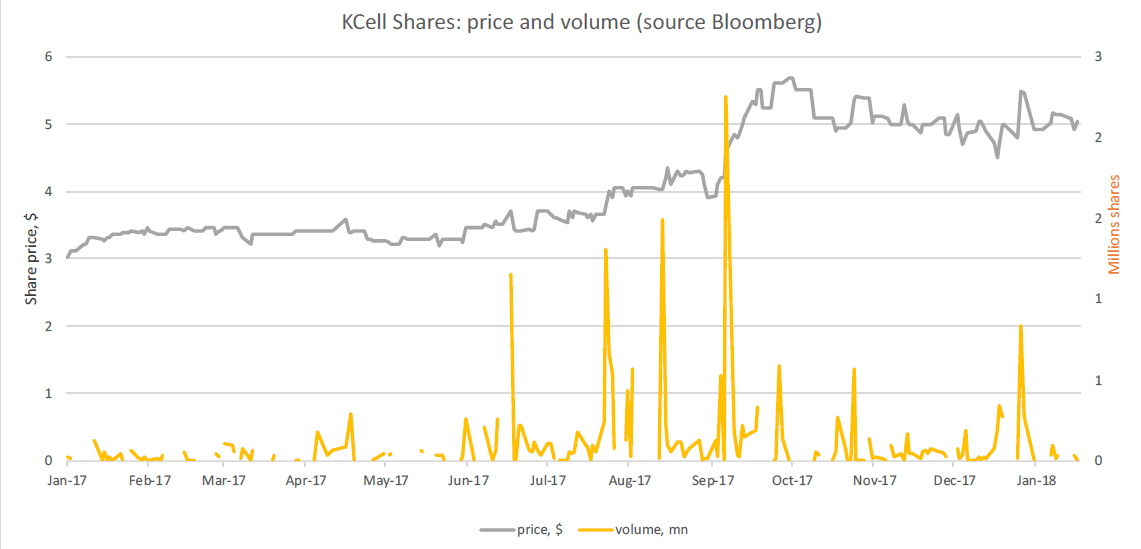

Из графика ниже видно, как резко подскакивали объёмы торгов акциями Kcell с июля 2017 года, соответственно росли и цены. Акции покупались большими блоками. При этом ликвидность этих акций на Лондонской и Казахстанской биржах довольна низкая: за весь прошлый год их оборот составил всего 13,8% от общего количества акций. Вероятно, именно выкуп акций со стороны "Фридом Финанс" на рынке привёл к росту акций с 3,27 доллара в мае до 5,11 доллара к концу 2017 года, а это ни много ни мало 56-процентный рост за период.

При неликвидном рынке на бирже, где после консолидации пенсионных фондов осталось игроков меньше, чем пальцев на одной руке, невольно задаёшься вопросом: что же тут произошло.

Сделка по продаже Kcell потенциально опасна для Telia

Казахстанское подразделение "Фридом Финанс", на первый взгляд, является дочерней организацией российской ООО "Инвестиционная компания "Фридом Финанс", которая в свою очередь консолидируется зарегистрированным в Неваде (США) холдингом Freedom Holding Corp.

Некоторые профессиональные участники российского брокерского рынка отмечают, что никогда не слышали о "Фридом Финанс". В Казахстане же компания активизировалась относительно недавно. В конце 2014 года капитал компании не превышал 2 млн долларов, но к 2017 году он увеличился в 28 раз. Некоторые источники утверждают, что за "Фридом Финанс" стоит крупный̆ казахстанский̆ инвестор. Обращает на себя внимание тот факт, что структурирование активов в американский холдинг происходило на базе существовавшей ранее в Неваде (американская оффшорная зона) компании BMB Munai, которая ассоциируется с одноимённой казахстанской нефтяной компанией.

Примечательно, что согласно отчётности Freedom Holding Corp., основным рабочим адресом всего холдинга указан офис в бизнес-центре "Нурлытау", г. Алматы. А также интересно, что размер казахстанских активов на сумму 183 млн долларов, включая акции Kcell на сумму свыше 100 млн долларов, превышает активы российской головной компании в 53 млн долларов более чем в три раза. Консолидированные активы уже всего холдинга в США на конец третьего квартала прошлого года составили 245 млн долларов. Очевидно, что основная деятельность компании сконцентрирована в Казахстане (75%), и почти половина активов всего холдинга инвестирована именно в акции Kcell.

Неужели шведская Telia, крупно погоревшая на "узбекском деле", не побоится стать частью сделки, которая с учётом всех вышеописанных схем не слишком хорошо пахнет? Поскольку "Фридом Финанс" является дочерней структурой американской компании, а в США инсайдерская торговля – уголовно преследуемое преступление, подобная уверенная ставка компании на акции Кcell может вполне обернутся очередным расследованием американских властей.

Реакция "Фридом Финанс" (добавлено 13 февраля)

Спустя шесть дней после публикации статьи в редакцию Informburo.kz обратился представитель компании "Фридом Финанс", который сообщил, что компания распространяла официальное сообщение по данной теме, и выслал текст самого сообщения. Редакция публикует текст данного сообщения полностью:

"Инвестиционная компания АО "Фридом Финанс" в настоящий момент выступает портфельным инвестором казахстанского оператора Kcell с пакетом в 9,06% простых акций. Наша компания считает бумаги Kcell привлекательным активом для долгосрочных инвестиций, так как оператор не только успешно сохраняет лидерство на мобильном рынке Казахстана, но и демонстрирует уверенную динамику и сильные экономические показатели как по выручке, так и по маржинальности.

Мы видим потенциал роста стоимости Kcell уже в среднесрочной перспективе как на операционном уровне – в дальнейшем увеличении доходов от передачи данных в сетях 4G, радикальном сокращении затрат на операционную деятельность и повышении эффективности тарифной политики, так и на стратегическом – в возможной смене контролирующего акционера и приобретении компанией новых синергий для бизнеса.

В связи с многочисленными публикациями и запросами СМИ считаем необходимым отметить, что вложения ИК "Фридом Финанс" в ценные бумаги Kcell носят стратегический характер и не связаны с вероятной офертой при смене собственника. "Фридом Финанс" – активный участник фондового рынка и не исключает возможных изменений в размере своего пакета акций Kcell. В то же время наша компания не аффилирована и не действует в интересах кого-либо из упомянутых в СМИ претендентов на приобретение Kcell. Что касается итогов конкурса на покупку оператора, о которых сообщалось ранее в СМИ, они, по нашим оценкам, будут способны оказать влияние на потенциал стоимости компании в среднесрочном измерении – по мере того, как рынок сможет ощутить эффективность реализации возможных синергий в новой конфигурации бизнеса".

-

1⚖️ В Семее осудили подростка за создание чата скинхедов в Telegram

-

3244

-

1

-

40

-

-

2💐 Ярмарка к 8 Марта пройдёт в Астане: фермерские продукты и цветы будут продавать два дня

-

3389

-

1

-

13

-

-

3🔖 С 1 июля в Казахстане ужесточат выдачу кредитов.

-

3148

-

3

-

33

-

-

4💬 Казахстанцы продолжают покупать путёвки в ОАЭ даже без гарантий туркода, сообщает 31 канал.

-

3054

-

3

-

35

-

-

5📱В Туркестанской области 20-летний мошенник обманывал подростков через игру Free Fire

-

3229

-

2

-

23

-

-

6💊 Пациенты с ишемической болезнью сердца не могут получить бесплатно привычный препарат – причина

-

3224

-

4

-

41

-

-

7💥 Лёд взорвали на главных реках Уральска и ЗКО.

-

3021

-

2

-

14

-

-

8⚠️ Доброе утро, друзья! Предлагаем обзор главных новостей за 4 марта

-

3231

-

0

-

5

-

-

9❄️ Прогноз погоды на 5 марта: осадки и усиление ветра ожидаются на всей территории Казахстана, кроме востока

-

3243

-

0

-

6

-

-

10🚗👮♂️ Переставил машину по просьбе полиции и лишился прав на 7 лет: водитель добился отмены решения суда в Костанае

-

3086

-

9

-

126

-

USD:

493.9 / 496.7

USD:

493.9 / 496.7

EUR:

574.0 / 578.0

EUR:

574.0 / 578.0

RUB:

6.25 / 6.37

RUB:

6.25 / 6.37