Ниже приведён график индекса S&P 500 с 2009 года. Видно, что в конце 2015 и начале 2016 года уже было два серьёзных "срыва" индекса, такие локальные микрокризисы (июль-август 2015 и декабрь 2015 – январь 2016-го). Их величина и частота подтверждают, что неустойчивость есть и она растёт.

Примерно подобные срывы были во второй половине 2010 и 2011 годов, и в эти моменты включались очередные раунды количественных смягчений. Второй раунд смягчений был в ноябре 2010 – июне 2011-го. Третий раунд в сентябре 2012-го. То есть нестабильность рынка фактически были купирована дополнительными деньгами, предоставленными ФРС. При этом ни европейский банк, ни банк Японии не понижали свои процентные ставки и не принимали аналогичных мер.

Сейчас мы снова видим нестабильность рынков, но привычных инструментов воздействия на них уже нет, и партнёры заняты теперь спасением своих собственных экономик, проводя свои смягчения и политику негативных процентных ставок. Есть и другие признаки приближающейся коррекции, которая может быть весьма существенной.

Волатильность (то есть дневная изменчивость) индекса S&P находится в районе минимумов, в определённой степени этот показатель характеризует уровень слаженности действий и восприятия инвесторов, некий показатель их "стадности". Высокий же показатель волатильности обычно отражает разнообразие мнений и стратегий. Грубо говоря, если есть значительная часть тех, кто считает, что рынок будет расти, или значительная часть будет считать, что он будет падать, то это создаёт большие движения вверх и вниз – повышает волатильность. Если же спектр мнений сужается, бо́льшая часть игроков считает, что "пока всё непонятно, нужно подождать и посмотреть", то волатильность/движения индекса снижаются. Снижение волатильности не является признаком падения, оно скорее является предзнаменованием грядущих резких изменений вверх или вниз. В такой ситуации любое движение – падение или рост – резко усиливается широким пластом тех, кто до этого выжидал.

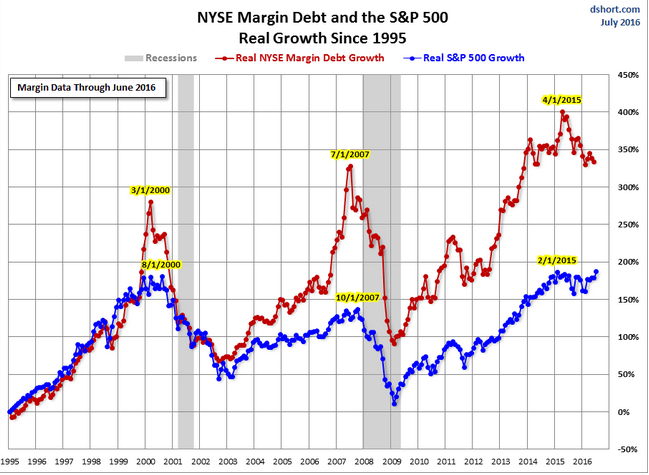

Закредитованность инвесторов. Работая на фондовой бирже, инвесторы активно используют кредитные деньги, увеличивая свою доходность. Механизм плеча прост – вы берёте кредит под 1-2,3-5% годовых и начинаете с ним работать на фондовом рынке, зарабатывая от 5 до 20%. Как в своё время люди зарабатывали на ипотеке, покупая несколько квартир, а затем продавали их, возвращая кредиты с процентами и получая прибыли. Так вот, мы видим падение уровня таких кредитов в последний год. Как показывает опыт предыдущих кризисов, такое падение приводит к падению индексов через 6-8 месяцев. Выше уже говорилось про микрокризисы осенью и зимой 2016 года, но закредитованность продолжает падать, а значит, и вероятность сильной коррекции растёт.

Расхождение динамики цен на нефть и индекса S&P. В последние годы между ними наблюдалась достаточно сильная корреляция, которая нарушилась в последние два месяца. Цена на нефть падает, а индекс достиг исторических максимумов, то есть можно предположить накопление серьёзного дисбаланса.

Это накопление, кстати, произошло в результате психологических последствий Брексита. Видно, что после Брексита коррекция имела место, но была очень короткой, а за ней последовал отскок, и индекс вышел на новые исторические максимумы. Предполагаю, что после Брексита, на фоне падения фунта и общей нестабильности, капиталы "на страхах" перетекли на фондовые рынки в США, а рост индексов повлёк за собой дальнейший приток капиталов.

В свете поведения вышеприведённых индикаторов представляется понятным, что текущие исторические максимумы не имеют под собой твёрдого основания – они основаны на психологии и спекуляциях, и сила этих факторов исчерпывается. Объективные же факторы говорят за необходимость серьёзной коррекции, и недавний взлёт индексов ситуацию усугубляет.

Таким образом, обстановка на мировых рынках очень нестабильна, и я убеждён, что в ближайшее время – недели – начнётся серьёзный разворот. Негативные сигналы уже накапливаются. Так, например, в пятницу стало известно, что во II квартале 2016 года рост ВВП США оказался 1,2% при ожиданиях в 2,6% – огромная разница, на которую фондовые рынки, тем не менее, не отреагировали, что подтверждает неосновательность их динамики.

Хочу отметить, что вся эта история и нестабильность, скорее всего, выгодны Казахстану, поэтому нам тревожиться тут ни к чему. Сегодня ситуация в Казахстане и РФ принципиально отличается от ситуации 2008-2009 годов. Мы уже прошли отток иностранных инвестиций. В РФ он прошёл в 2014-2015 годах в результате санкционных войн, в Казахстан приток портфельных иностранных инвестиций системно иссякал сам, а валютная политика 2014-2015 года вымыла и остатки. РФ выходит на траекторию качественно иного роста, пройдя через двухлетний кризис, и нестабильность на Западе приведёт к ускорению снятия санкций, а это будет стимулировать рост. Причём рост этот для Казахстана гораздо важнее.

Страхи по поводу дальнейшей существенной девальвации тенге беспочвенны. Все девальвации происходили из-за того, что курс искусственно удерживался на неравновесных уровнях. Был 120, когда должен был быть 150, его сделали 185, когда он должен был быть на 175, был 240, когда должен был быть 300. Сейчас курс равновесен, хотя, может быть, тенге даже чуть слабее, чем того требует равновесность. Так что нет никакого потенциала его существенного ослабления, даже если будут падать цены на нефть до 20. В случае же развития кризисного сценария вполне допускаю даже укрепление тенге и рубля.

Считаю, что в ближайшее время начнёт разворачиваться серьёзный кризис на фондовых рынках США и в мире. Причём внешне он может начаться с рынков Европы. И в текущих реалиях этот мировой кризис будет смягчать наши внутренние проблемы, стабилизируя внутреннюю экономику, так что не нужно его бояться.

Мнение автора может не совпадать с позицией редакции.

-

1🔖Справку о годности к воинской службе теперь можно получить на портале e-Gov

-

10474

-

1

-

10

-

-

2🚘 Время для прогрева авто зимой будут устанавливать регионально: Токаев подписал закон

-

3003

-

0

-

20

-

-

3👀 Банки спишут кредиты? В АРРФР прокомментировали слухи в социальных сетях

-

2701

-

0

-

15

-

-

4😔 Двойное убийство в Кызылорде: мать и дочь погибли от рук соседа

-

2753

-

3

-

50

-

-

5😱 Поножовщина в Экибастузе: мужчина погиб, женщину доставили в больницу

-

2842

-

1

-

39

-

-

6🤩 Редкий парад планет смогут увидеть жители Земли 22 января

-

2922

-

1

-

19

-

-

7🧮 В КГД объяснили причины отказов при переходе на упрощёнку

-

2897

-

1

-

12

-

-

8🌡Друзья, морозы потихоньку отступают на севере и востоке страны!

-

2823

-

0

-

5

-

-

9🤦♀️Морковь под запретом, или Как решения чиновников разгоняют цены и бьют по отечественному АПК

-

2787

-

1

-

25

-

-

10🇮🇷 Иран отключил интернет и связь из-за протестов, Хаменеи обвинил митингующих в работе на Трампа

-

2766

-

1

-

42

-

USD:

511.3 / 515.3

USD:

511.3 / 515.3

EUR:

594.5 / 599.5

EUR:

594.5 / 599.5

RUB:

6.29 / 6.49

RUB:

6.29 / 6.49