Между тем без возврата к здравому смыслу в сфере управления Национальным фондом невозможно возрождение экономики страны.

Итак, Национальный фонд - это не запасы для будущих поколений и не "отложенные" на чёрный день средства, - всё это популяризованные интерпретации. Основной функцией фонда является стерилизация избыточной валютной массы, проще говоря, обособленное хранение валюты для её постепенного, дозированного введения в экономику. Объёмы дозы определяются готовностью экономики их принять, в противном случае случается голландская болезнь или "проклятие ресурсов".

Болезнь или проклятие состоит том, что "падающие с неба" деньги развращают население и отучают его работать. Всякая страна и её экономика являются участником международных отношений, так что для покупки чего-нибудь импортного нужна валюта, которую необходимо заработать. США могут просто напечатать деньги, остальные страны живут по принципу кота Матроскина: "Чтобы купить что-нибудь ненужное, нужно сначала продать что-нибудь ненужное".

Страна, которая не зарабатывает валюту, не может импортировать товары. Есть, конечно, возможность получить первоначальный капитал в долг у международных институтов развития, но бесконечно жить в кредит не получится. В общем, местная валюта и позиции импорта сильны ровно настолько, насколько сильно собственное производство и экспорт.

Но что если вдруг обнаруживается некий ресурс, который, как бы не нужен стране и почти "бесплатен" для неё в смысле отсутствия затрат на его производство, но очень ценен в мире? В таком случае экспортные доходы начинают расти несоразмерно общим темпам развития экономики, резко нарастают объёмы иностранных инвестиций в прибыльный сектор. Увеличение предложения валюты требует соответственного увеличения количества тенге, иначе национальная денежная единица чересчур сильно укрепится. Однако рост предложения тенге ограничен – ведь это подстёгивает инфляцию. В итоге обнаруживается сразу два негативных фактора – и тенге чересчур укрепляется, и инфляция растёт: экономика не может абсорбировать такой приток валюты.

Справка из "Википедии":

"Голландская болезнь или эффект Гронингена. Эффект получил свое название от Гронингенского газового месторождения, открытого в 1959 г. на севере Голландии. Быстрый рост экспорта газа вследствие освоения месторождения привёл к увеличению инфляции и безработицы в стране, падению экспорта продукции обрабатывающей промышленности и снижению темпов роста доходов в 70-х гг.".

Вред инфляции обывателю понятен. Остановимся на вреде сильного тенге. Пусть себестоимость внутреннего производства - 160 тенге за единицу товара, а себестоимость импортного товара - 1 доллар. Тогда при курсе 160 тенге за доллар получается равновесие. Без "волшебного фактора" нефти это равновесие не сдвигается: нет экспорта – нет валюты, нет возможности закупить дополнительный импорт: "не заработал – не поел". Если экономика модернизируется и снижает себестоимость товара ниже 160 тенге, она сначала выдавливает импорт, а затем и выходит на экспорт. Получив экспортные доходы, бизнес начинает привлекать и валютные кредиты, которые его развивают и расширяют. Так происходит органичный рост экономикм, при котором приток инвестиций, экспортных доходов идёт сбалансировано с возможностями и потребностями национального производства. И когда появляется стабильный приток здоровых, заработанных в конкурентной среде доходов, тогда и национальная валюта может себе потихоньку укрепляться.

Итак, основная цель и задача Национального фонда – недопущение наплыва валюты в страну, регулирование её притока таким образом, чтобы это было во благо развития отечественной экономики. В общем, фонд - лекарство от переедания международной валюты, от излишнего усиления тенге, для развития здоровой, конкурентной экономики.

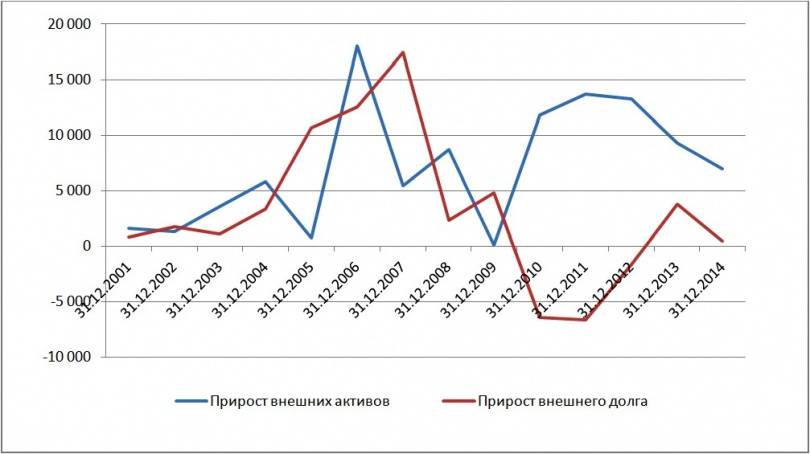

Между тем, наша монетарная политика с этой задачей не справилась, даже имея для этого соответствующий инструмент, в виде регулирования объёмов вложений в сырьевой сектор. Отсюда и проистекают все проблемы нашей экономики. Посмотрим на динамику прироста внешних активов (ЗВР и Нацфонд) и увеличения внешнего долга.

Очевидно, что формально как бы изолировав деньги Нацфонда, страна получила такие же или даже большие суммы через внешние займы. В период с 2004 по 2009 год прирост внешних активов составил 38,8 млрд долларов, а прирост внешнего долга - 51,1 млрд долларов, причём в основном свыше 90% валютного долга приросло не за счёт межфирменной задолженности, а именно благодаря банковским и корпоративным займам.

С точки зрения управления валютными потоками проще было бы не мудрить с Национальным фондом, а просто все сырьевые деньги тут же возвращать в экономику: последствия были бы теми же – голландская болезнь, разрушение перерабатывающей промышленности и пузыри на финансовом (ипотечном и потребительском) рынке и в недвижимости.

Остановлюсь подробнее на том, почему разрушалась перерабатывающая промышленность. В 2004-2008 году мы имели оба негативных фактора – инфляцию и укрепление тенге. За 5 лет инфляция составила 60%, при этом курс доллара снизился со 150 до 120 тенге. В этих условиях для того чтобы производство товаров в Казахстане оставалось конкурентным, его эффективность должна была бы вырасти в два раза.

Пример. Пусть себестоимость производства пары носков составляла в 2003 году 150 тенге, что соответствует 1 доллару - носки конкурировали с импортными. В соответствии с инфляцией к 2008-му году себестоимость этого товара выросла бы до 240 тенге. Но цена импортной аналогичной продукции при этом осталась бы на том же уровне - один доллар. Или всего лишь 120 тенге! В итоге у казахстанского производителя оставалось бы два выхода – за пять лет повысить свою эффективность в два раза, либо просто закрыться, уволив работников фабрики.

Для повышения эффективности в два раза нужно было бы рисковать деньгами и активами, модернизироваться, "гореть на работе", при этом в качестве приза за все эти усилия удалось бы, в лучшем случае, всего лишь сохранить прежнюю долю рынка. Не развитие, не рост прибыли, не расширение производства – просто сохранение стабильной рыночной позиции. При этом иностранные конкуренты вообще никак не напрягаются – по-прежнему продают себе свои носки по доллару за пару без хлопот, проблем и рисков. А стоит им слегка напрячься - и наш носкопроизводитель будет и вовсе вытеснен с рынка. Понятно, что при таком раскладе национальному производителю проще всех уволить и продать здания и землю под бизнес-центр или торговый дом, или переключиться на торговлю продукцией конкурентов.

Вот именно поэтому пока валютный курс не будет выведен на нормальный, рыночный, равновесный уровень, национальная экономика никак не будет развиваться.

Мнение автора может не совпадать с позицией редакции.

-

1🔖Справку о годности к воинской службе теперь можно получить на портале e-Gov

-

11977

-

1

-

11

-

-

2😔 Умер композитор Гай Мун

-

3336

-

0

-

89

-

-

3📱🗂 Утечка в инсте: данные 17,5 млн аккаунтов Instagram утекли в сеть

-

3520

-

0

-

40

-

-

4😱 Поножовщина в Экибастузе: мужчина погиб, женщину доставили в больницу

-

3374

-

1

-

43

-

-

5🤩 Редкий парад планет смогут увидеть жители Земли 22 января

-

3352

-

3

-

23

-

-

6❄️ Прогноз погоды на 12 января: метели, гололёд и ветер ожидаются в ряде регионов Казахстана

-

3119

-

0

-

4

-

-

7🟢 Доля "зелёной" энергии в Казахстане выросла до 7%

-

3033

-

2

-

26

-

-

8😔 Умер ещё один пострадавший от взрыва в кафе в Кентау 1 января

-

3003

-

0

-

31

-

-

9🤔 А что вообще происходит?

-

3011

-

4

-

59

-

-

10🦊 Рыбаков близ Астаны чуть не обокрали: степная Лиса попыталась утащить весь улов 🐟

-

3087

-

11

-

99

-

USD:

510.1 / 514.1

USD:

510.1 / 514.1

EUR:

594.5 / 599.5

EUR:

594.5 / 599.5

RUB:

6.39 / 6.51

RUB:

6.39 / 6.51