Сначала необходимо разобраться в терминах. "Денежно-кредитная политика" (далее – ДКП) и "режим обменного курса" (далее – РОК) являются разными понятиями. Они, как и всё в экономике, взаимосвязаны, но они разные.

Для упрощения понимания скажу так: ДКП – это стиль езды, а режим обменного курса – это выбор подвески под этот стиль езды. Стиль езды может быть разным – выбор зависит от целей (таргетов). Целями могут быть: постоянство скорости (плавность) движения, стабильность оборотов двигателя, минимизация удельного расхода топлива или времени поездки.

В зависимости от выбранного стиля езды выбирается и подвеска. Очевидно, что под один и тот же стиль езды может подойти несколько типов подвески, равно как и одна и та же подвеска может подойти под разные типы езды. С некоторыми ограничениями. Например, при низкой и очень жёсткой подвеске вы сможете ездить только по гладкой дороге – будет комфортно, но дорога может увести вас не туда, куда вы хотели бы. На мягкой подвеске с широким ходом можно ездить где угодно, но требуется довольно высокое мастерство в управлении на такой подвеске.

Понятно, что в целом ДКП должна служить целям устойчивого развития страны и реализуется в соответствии с мандатом центрального банка. Такие цели слишком общие, поэтому ДКП, как правило, акцентируется на одном или нескольких количественных параметрах, которые, по мнению регулятора, являются определяющими. Такими параметрами могут быть: денежная масса, процентные ставки, инфляция, безработица, экономический рост, курс или комбинация этих параметров. Соответственно, центробанк определяет целевые значения и выстраивает политику, приводя фактические показатели к целевым – таргетирует фактические показатели.

В целом различают несколько типов ДКП.

1. Привязка к иностранной валюте или корзине валют.

2. Таргетирование денежной массы (темпов её роста).

3. Инфляционное таргетирование.

4. Прочие. К таким прочим видам относится ДКП, при которой таргетируется несколько параметров: например, инфляция и безработица или инфляция и экономический рост. Есть ДКП без номинальных таргетов – значит, центробанк не оцифровывает свои цели.

Существует несколько типов РОК:

1. Жёсткая привязка к валюте или корзине валют.

2. Мягкая привязка к валюте или корзине валют. Сюда входят коридоры колебаний, наклонные коридоры (с фиксированной девальвацией), мягкие коридоры – двигающиеся постепенно в зависимости от спроса и другие варианты привязок.

3. Плавающий курс и свободно плавающий курс. Отличие заключается в праве вмешаться в курсообразование в особых условиях: если центробанк оставляет за собой это право, то режим плавающий; если не оставляет – то свободно плавающий. Де-факто же отличий нет.

Как говорилось выше, ДКП комбинируется с РОК. Примерные возможные комбинации приведены ниже

|

ДКП\РОК |

Жёсткая привязка |

Мягкая привязка |

Плавающий курс |

Свободно плавающий курс |

|

Привязка к валюте |

√ |

√ |

||

|

Таргетирование денежных агрегатов |

√ |

√ |

||

|

Таргетирование инфляции |

√ (очень редко, в особых ситуациях) |

√ |

√ |

|

|

Другие (комбинированные или без номинальных якорей) |

√ |

√ |

√ |

При жёсткой привязке к курсу ДКП и РОК совпадает. В зависимости от степени мягкости привязки открывается пространство вариантов.

Разобравшись с понятиями, посмотрим, есть ли альтернатива инфляционному таргетированию в Казахстане. Любая политика исходит из реалий: оторванная от реальности политика является теоретическим прекраснодушием, которое при попытке применения может быть опасным. В связи с этим вернёмся в 2015 год.

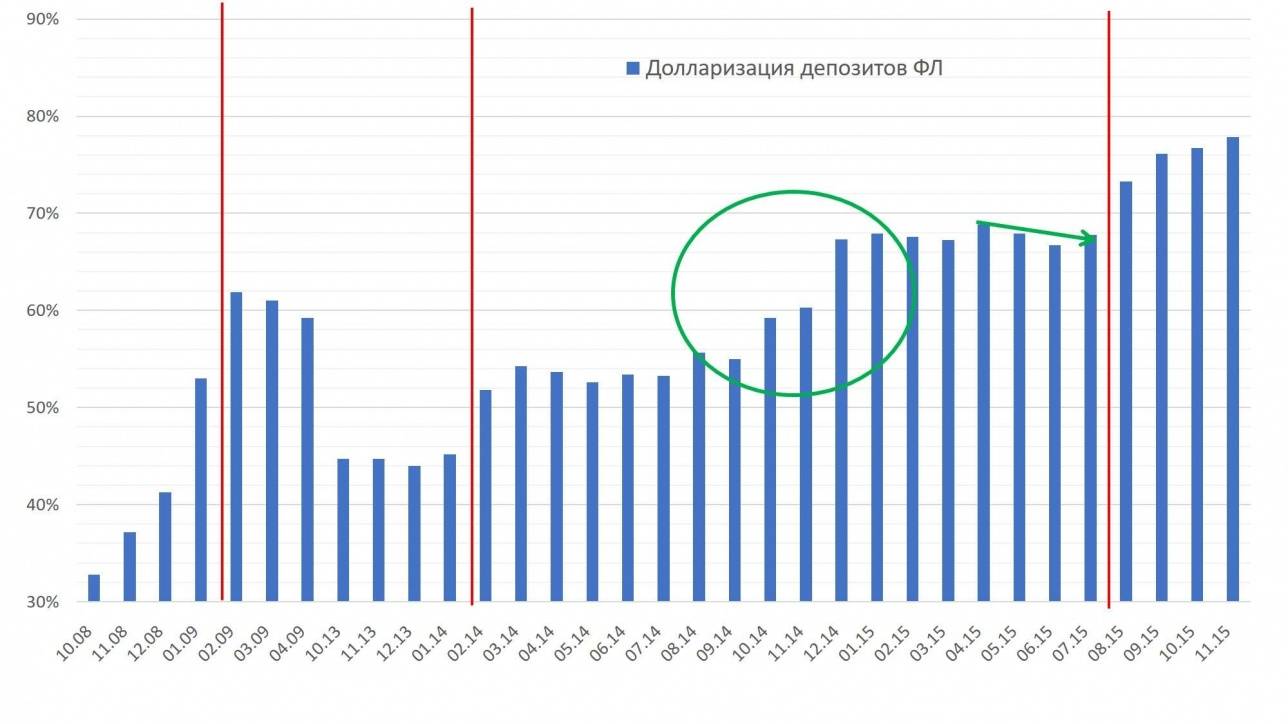

Посмотрим, насколько совпадали ожидания населения и действия регулятора. Ниже приведён график долларизации депозитов, а красным отмечены моменты девальвации тенге.

Девальвация 2009 года была болезненна, но ожидаема. За три месяца перед девальвацией долларизация депозитов выросла на 70%. Девальвации февраля 2014 года не ждал никто, но она случилась. Страна ждала девальвацию в начале 2015 года, но её не произошло. Весной население начало разворот в тенге – и произошла девальвация.

Понятно, что в августе 2015 года регулятору и тенге никто не верил. На поддержание курса тенге уже было потрачено 28 млрд долларов, что сильно подорвало ресурсы для защиты какой-либо привязки. С другой стороны, и определить курсы для неё стало крайне сложным. В мире обострились политические трения, значительно выросла волатильность мировых рынков капитала. Центробанки понимают, что назначение целевых курсов превращается в гадание на кофейной гуще: рубль перешёл в свободное плавание, юань существенно расширил гибкость курсообразования, евро уже был в свободном плавании с выросшей волатильностью. В такой ситуации любые заявления об очередном целевом курсе и коридоре вызывали только насмешки.

Единственно возможным режимом обменного курса в такой ситуации является свободное плавание тенге с правом Нацбанка вмешиваться в особых случаях. Такой режим обменного курса оставляет только три варианта ДКП: таргетирование инфляции, множественные цели или без якорей. И мы снова обращаемся к ключевой проблеме доверия к регулятору. ДКП без номинальных якорей только усугубило бы недоверие, управление по нескольким параметрам также его не укрепляет: всегда остаётся дискуссия, какой из объявленных параметров в данный момент таргетируется, какой важнее.

Инфляционное таргетирование предполагает одну чёткую и, что очень важно, явно обозначенную цель – уровень инфляции. Методология политики понятна и проработана: формирование и управление инфляционными ожиданиями, есть стандартизованные форматы и техники анализа и прогнозирования экономики, периодичность и формат коммуникаций, принципы принятия и форматы решений регулятора и т.д. Подробнее об этом написано здесь.

Идея инфляционного таргетирования во многом основана на управлении инфляционными ожиданиями, что предопределяет открытое и интерактивное взаимодействие с рынком и обществом. Такое взаимодействие повышает доверие рынка и общества к регулятору.

Это очень важный момент, на котором я хочу акцентировать внимание читателя. Традиционно перечисляются различные условия, при которых возможно инфляционное таргетирование, и некоторые критики считают, что без них оно невозможно. На самом деле интерактивность такой политики позволяет создавать эти условия в ходе её применения, сама политика становится основой изменений взаимоотношений и институтов. Процитирую исследование Национального бюро экономических исследований, опубликованное в ноябре 2014 года:

"Существуют значительные свидетельства, что инфляционное таргетирование повышает доверие к центральному банку по сравнению со стратегиями не инфляционного таргетирования, которые фокусируются на поддержании низкой инфляции (Walsh 2009). В случае с развивающимися экономиками преимущества инфляционного таргетирования ещё очевиднее. Наше эмпирическое исследование подтверждает эти заключения".

Или из руководства №29 Центра исследований деятельности центральных банков Банка Англии. "Практика инфляционного таргетирования – 2012":

"Во многих странах, которые ввели таргетирование инфляции, это <…> нередко было связано со стремлением укрепить институциональную структуру определения политики, например, за счёт обеспечения законодательной независимости центрального банка".

Политика инфляционного таргетирования сама по себе повышает доверие к регулятору, становится основой для построения эффективного взаимодействия, которые трансформируются в эффективность политики, что снова развивает и укрепляет доверие.

В том числе поэтому Европейский центральный банк – регулятор новой валюты – сразу объявил цель по инфляции. Это позволило подкрепить доверие к вновь созданному институту. Федеральная резервная система объявила таргет по инфляции в январе 2012 года: "Федеральный резерв сделал исторический шаг, установив цель по инфляции, это победа Бена Бернанке, которая привела ФРС в соответствие со множеством крупнейших центробанков мира".

Важна предыстория и контекст такого шага. Федеральный резерв для выхода из кризиса начал нестандартную денежно-кредитную политику – количественное смягчение. Эта политика изначально вызвала много споров, тем не менее в ноябре 2008 года она стартовала и с перерывом продолжалась до августа 2009-го. В ноябре 2009 года Федрезерв начал очередную волну – с этого момента появились названия QE1 и QE2 для разделения этапов. Уже в 2011 году начались разговоры о третьей волне QE3, что начало вызывать настоящее беспокойство: Федрезерв печатал деньги всё больше и больше, а результатов не было. Третью волну в дискуссиях уже начали называть QE – infinity (количественное смягчение – бесконечность). Именно в таких условиях Федрезерв сделал исторический шаг: объявил цель по инфляции, де-факто перейдя в режим инфляционного таргетирования, и только после этого запустил очередной раунд количественного смягчения (сентябрь 2012-го).

Это ещё раз иллюстрирует, что сам переход к ИТ применяется центробанками в том числе и как инструмент укрепления доверия к регулятору, а сама политика является наиболее эффективной. Формально ЕЦБ и Федрезерв не относятся к странам с инфляционным таргетированием – они таргетируют инфляцию и безработицу, однако де-факто первичной их целью является именно инфляция и де-факто их политика считается инфляционным таргетированием.

Таким образом, инфляционное таргетирование сегодня признаётся наиболее эффективной политикой, а его интерактивность, чёткая сфокусированность на одной цели – инфляции и методологическая отработанность становятся основой для формирования и укрепления доверия к регулятору. К нему переходят развитые страны при создании нового регулятора и валюты и в ситуациях, когда доверие снижается в силу нестандартности политики и спорности результатов.

В текущих реалиях восстановления доверия к тенге и НБ РК альтернативы инфляционному таргетированию в качестве ДКП в Казахстане нет. А в реалиях огромной неопределённости и волатильности мировых рынков капиталов нет альтернативы и режиму свободного плавания тенге.

Я остаюсь приверженцем слабого тенге, о чём писал в своей книге в 2015 году. Надеюсь, что через какое-то время такая политика станет возможной. В текущих же реалиях внутренней экономики, ожиданий и доверия к НБ РК, а также внешней турбулентности и неопределённости свободное плавание остаётся единственно возможным режимом обменного курса.

Мнение автора может не совпадать с позицией редакции.

-

1🛫 В этом году начнется строительство второй взлетно-посадочной полосы в аэропорту г. Астаны.

-

3461

-

1

-

131

-

-

2⚠️ Доброе утро, друзья! Предлагаем обзор главных новостей за 9 февраля

-

2719

-

0

-

4

-

-

3🥇Призёры зимней Олимпиады в Милане массово жалуются на разрушающиеся медали

-

2867

-

6

-

62

-

-

4🌡Прогноз погоды на 10 февраля: дождь, снег и усиление ветра ожидаются почти по всему Казахстану

-

2723

-

0

-

7

-

-

5🟢 Школу гимнастики выселяют из здания в Астане: новый собственник объяснил, почему не может иначе

-

2682

-

1

-

26

-

-

6😱 Тела женщины и троих детей обнаружили в частном доме в Актобе

-

2814

-

0

-

22

-

-

7🔋 Энергия с оговорками: как работают энергетики и почему бодрость от них обманчива

-

2878

-

0

-

11

-

-

8👮♂️ 386 ДТП с участием электросамокатов произошло в Алматы в 2025 году

-

2893

-

2

-

23

-

-

9👩⚕️ Жительница Жамбылской области, выбросившая из окна своих детей, страдала депрессией – Закиева

-

2741

-

3

-

33

-

-

10📖 Как формируется госзаказ в колледжи, какие специальности в приоритете и что это значит для абитуриентов

-

2694

-

1

-

8

-

USD:

493.1 / 496.1

USD:

493.1 / 496.1

EUR:

585.0 / 589.0

EUR:

585.0 / 589.0

RUB:

6.35 / 6.47

RUB:

6.35 / 6.47