Учёные Института изучения бедности и Центра финансовой безопасности при Университете Висконсина в США, проводя исследование "Household Debt and Adult Depressive Symptoms in the United States", выяснили, что люди с краткосрочными долгами по кредитным картам или с неоплаченными счетами испытывают симптомы депрессии гораздо чаще, чем те, у кого долгов нет. Причём, как пишет РБК, подавленное состояние больше испытывают обладатели краткосрочного долга. То есть те, у кого есть непогашенная задолженность по кредитной карте или счёт, неоплаченный в течение более двух месяцев. Но это исследования зарубежных мастеров.

Наши эксперты пока говорят о дичайших анахронизмах, пронизывающих деятельность отечественной банковской системы, но при этом непостижимым образом сочетающимися с современными технологиями.

Блеск и нищета казахстанских инноваций

Поделился, к примеру, своими наблюдениями с пользователями Facebook председатель Национального фонда развития финансовых услуг Михаил Кленчин, который по приглашению Национального банка Республики Беларусь выступил в Минске с докладом на международной конференции, посвящённой инновациям в области цифрового банкинга.

"Слушал докладчиков и отчётливо осознавал, что мы привыкли к новому, к изменениям, к тому, как меняется вокруг действительность. Привыкли к наличию ЦОНов, спокойно относимся к электронному правительству, не удивляемся возможностям контролировать онлайн пенсионные сбережения, оплачиваем штрафы через Интернет, а почтовые посылки получаем в любое время суток в автоматических постаматах. Но в то же время, на фоне таких успехов, технологий и инноваций у нас присутствуют какие-то дичайшие анахронизмы, совершенно несовместимые с современным развитием. Обидно, чёрт побери!" - пишет г-н Кленчин.

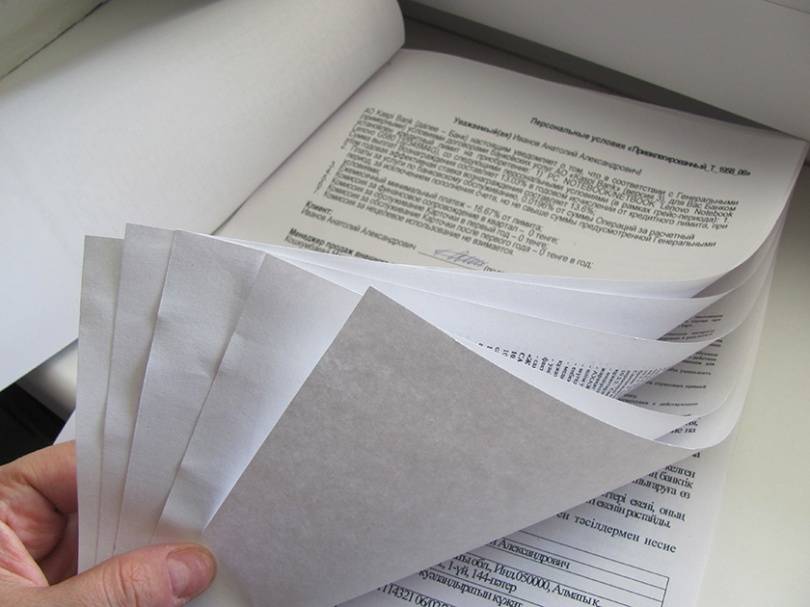

В качестве доказательств своих слов тут же приводит в пример элементарный, на первый взгляд, случай: покупка в кредит сотового телефона. Симпатичные юноши и девушки – сотрудники банка оформляют заявку, вежливо просят подождать, пока головной офис одобрит вашу кандидатуру. После чего опять очень вежливо просят посмотреть в камеру, начинают вносить ваши метрические и прочие данные в базу, а затем вдруг подсовывают вам огромную кипу документов для подписи.

Огласите весь список, пожалуйста!

"Приготовьте пальчики: их мы будем загибать для подсчёта. А считать будем количество подписей, которые должен поставить клиент, если решился купить в кредит тот самый телефон или любой другой товар", - предлагает Михаил Кленчин.

В силу действующего законодательства, клиент обязан подписать:

- анкету;

- памятку;

- заявление на кредит;

- согласие на предоставление данных кредитному бюро;

- согласие на получение данных из кредитного бюро;

- согласие на получение данных из ГЦВП;

- согласие на сбор и обработку персональных данных;

- ознакомление с предложенными вариантами погашения.

В обязательный список предоставляемых документов входят: удостоверение личности, адресная справка, справка о доходах или выписка НПФ (популярный требуемый стаж работы – от 6 месяцев).

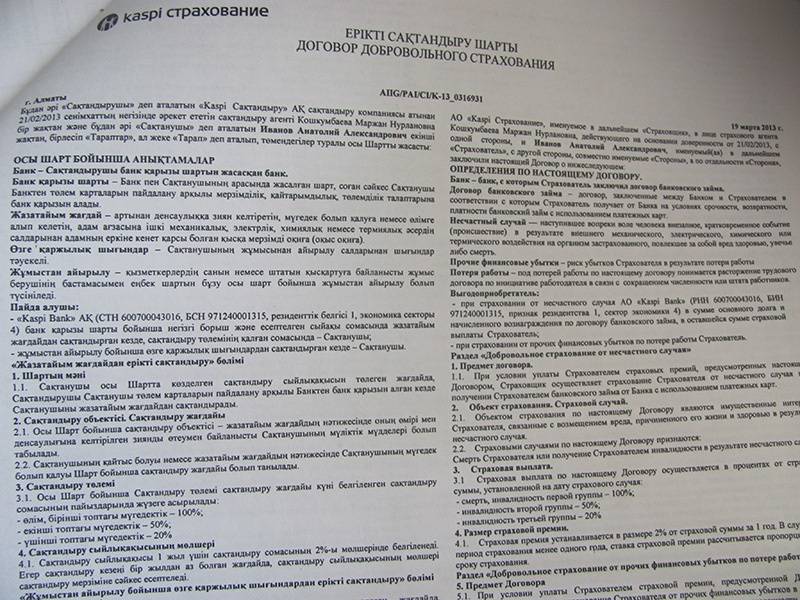

И это всё ДО одобрения кредита. После одобрения клиент обязан подписать:

- договор банковского займа (в двух экземплярах);

- договор залога (в двух экземплярах);

- график погашения (в двух экземплярах);

- договор текущего счёта (в двух экземплярах);

- договор купли-продажи;

- счёт-фактуру;

- и, наконец, накладную.

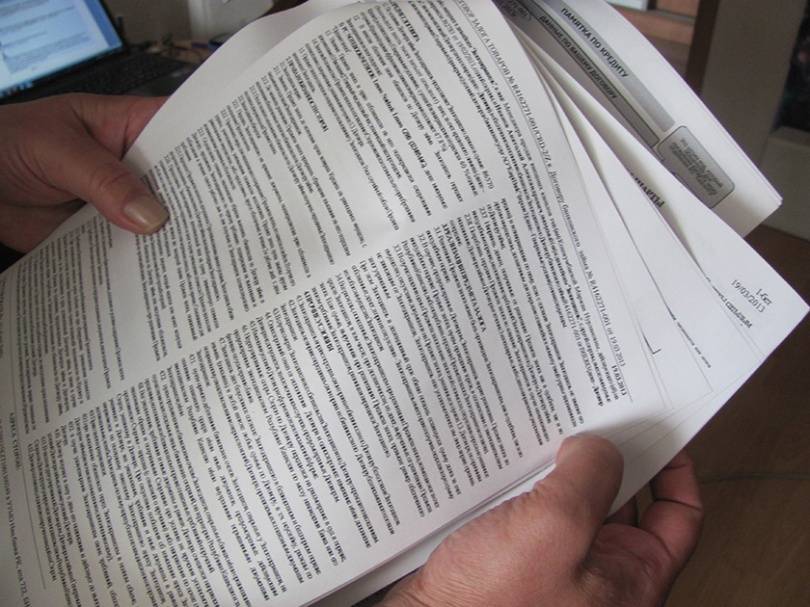

Это ещё далеко не весь список предлагаемых к подписи документов. Отдельные банки могут выставлять ещё и дополнительные требования. Что, соответственно, несёт ещё некий процент бумажной работы. А если к тому же, как отмечает один из пользователей сети FB, кредит оформляет юридическое лицо, то только на сбор всех необходимых документов по требованию Нацбанка у некоторых компаний уходит несколько недель.

Разумеется, все нюансы клиент должен не просто подписать, но и уразуметь. Поэтому напрашивается вопрос: "Для чего, собственно, всё это делается?"

Причина всего этого "недоразумения", по мнению главы Нацфонда развития финансовых услуг, кроется в том, что законодательная база в области банковского регулирования давным-давно требует серьёзной реформы.

"Бесчисленные отчёты, запросы, графики, сведения, многие из которых дублируют друг друга. Огромное количество людей и ресурсов задействовано, для того чтобы составлять, читать, проверять эти отчёты. Нацбанк уже и сам задыхается порой от всех этих процедур. Банки же, вместо того чтобы думать об улучшении своих услуг, в первую очередь бросают силы на то, чтобы соблюсти процедуру и не получить по шапке", - резюмирует г-н Кленчин.

Разумеется, никто не сомневается в том, что главный финансовый регулятор страны делает всё, чтобы избежать бумагомарания. Как резонно отметил г-н Кленчин на вопрос informburo.kz, регулятор – это тоже чиновники. А задача чиновника - сделать так, чтобы как бы чего не вышло. Ну, перастраховаться. Так и рождаются всё новые и новые требования. Система такая.

Но и банки понять тоже можно. За всей бумажной мишурой кроется желание защититься от нежелательных рисков.

"ГЦВП – это уровень дохода заёмщика. Кредитное бюро – это кредитная история заёмщика. Всё вроде логично. По сути речь идёт о закрытии рисков. Кредит – штука серьёзная. И ответственность тут должна быть как у заёмщика, так и у банка", - парирует один из участников дискуссии, разразившейся в сети FB. Где-то он прав. Ведь у всех до сих пор свежи в памяти истории массовой выдачи кредитов, некоторые из которых мы до сих пор расхлебать не можем.

Что такое кредит и с чем его едят

Условно ссуды (кредит) можно разделить на залоговые и беззалоговые. Достаточно распространённая схема выделения кредита – под залог квартиры. Довольно часто злостные неплательщики, возмущённые несправедливостью фортуны, во время выселения их из квартир зовут представителей СМИ, дабы последние засвидетельствовали жестокость банков и коллекторских компаний. По необеспеченным кредитам ставки, как правило, выше, чем по залоговым.

Кредит – это ссуда, предоставленная банком (заёмщиком) на определённый срок под определённые проценты за пользование деньгами. Кредиты делятся на нецелевые (когда банк выдает определённую сумму на нужды заёмщика) и целевые – на покупку жилья, автомобиля, ремонт квартиры.

Несмотря на предпринимаемые меры, по данным разных социологических агентств, доля неработающих и простроченных займов растёт. В ссудном портфеле некоторых банков более 80% приходится на проблемные кредиты. При этом проблемы возникают не всегда лишь по вине клиента.

Но об этом - в следующей статье.

-

1🥩🥒 Сельскохозяйственная ярмарка выходного дня пройдет в Астане

-

11674

-

0

-

5

-

-

2📚Частным школам в Казахстане изменят правила игры

-

7693

-

1

-

125

-

-

3💵 Паспорта, удостоверения и права: сколько казахстанцы заплатят за документы в 2026 году

-

2893

-

2

-

15

-

-

4🚌 Новый автобусный маршрут до аэропорта запустят в Алматы

-

2768

-

1

-

15

-

-

5‼️ Ну что, друзья, теперь это можно сделать без очередей. Выбрать госномер для авто по своему желанию теперь можно онлайн в Казахстане

-

2730

-

1

-

12

-

-

6⚠️ Доброе утро! Обзор главных новостей за 16 января для вас

-

2372

-

5

-

6

-

-

7🚗Друзья! На севере и востоке Казахстана из-за непогоды местами ограничили движение по всем направлениям.

-

2555

-

1

-

8

-

-

8🎅Мороз со снегом дошли и до юга Казахстана!

-

2465

-

0

-

12

-

-

9📱 Блогера задержали за вымогательство в Туркестанской области

-

2519

-

3

-

25

-

-

10👵Пенсионная реформа – 2026: какие налоговые льготы и ограничения начали действовать

-

2442

-

0

-

8

-

USD:

500.3 / 503.3

USD:

500.3 / 503.3

EUR:

592.0 / 596.0

EUR:

592.0 / 596.0

RUB:

6.45 / 6.57

RUB:

6.45 / 6.57